Introduzione

Il Fondo di rotazione per interventi nel settore agricolo è stato istituito dalla Regione Autonoma Friuli Venezia Giulia con legge regionale n. 80 del 20 novembre 1982, in attuazione a quanto previsto da una norma statale (la legge 546 del 1977) intervenuta a porre in essere una serie di interventi di soccorso e di sostegno al territorio regionale colpito dal terremoto del 1976. L’operatività del Fondo ha concretamente inizio al termine del 1985 per arrivare senza soluzione di continuità, anche se attraverso un percorso dinamico e piuttosto articolato, ai giorni nostri. Oltre 25 anni di attività, quindi, e tuttavia è netta la consapevolezza che sussistano ancora alcune difficoltà a spiegare che cosa sia in concreto il Fondo, quali le sue peculiarità e potenzialità. In sintesi, è possibile definire il Fondo di rotazione attraverso i seguenti punti:

- è uno strumento finanziario per la concessione di finanziamenti (prestiti e mutui) agevolati per il tramite di banche convenzionate;

- è istituito con apposita norma legislativa;

- ripristina la dotazione finanziaria tramite il rientro delle rate dei finanziamenti;

- garantisce la continuità nei flussi di credito.

Gli elementi fondamentali per comprendere il Fondo sono essenzialmente due e si riconducono alla natura e alla modalità di gestione.

Il primo elemento da tenere in considerazione è l’alveo entro il quale inscrivere questo strumento: il Fondo infatti è una gestione fuori bilancio. In questi casi, l’acquisizione di entrate e l’effettuazione di spese svolte dalla pubblica amministrazione avvengono al di fuori del bilancio e quindi non sono soggette alle normali (e spesso rigide) procedure giuridico-amministrative di esecuzione dello stesso. La disciplina organica è costituita dalla legge n. 1041 del 1971 e dal regolamento approvato con D.P.R. n. 689 del 1977 che prevedono l’obbligo della rendicontazione ed il controllo della competente Ragioneria e della Corte dei Conti.

Ciascuna gestione fuori bilancio deve essere autorizzata con apposita norma legislativa (per il Fondo, come visto, la LR 80/1982). Per quanto riguarda le gestioni statali, il loro rilevante proliferare in termini numerici è stato in passato interpretato con preoccupazione dal legislatore nazionale. L’aspetto più delicato si riferisce all’incidenza crescente delle risorse “distratte” dal bilancio, tanto che la legge 559 del 1993 disciplinò la soppressione di alcune gestioni - ricondotte in bilancio - e l’adozione di norme di controllo più incisive per le altre. In Friuli Venezia Giulia, invece, le gestioni fuori bilancio hanno continuato a crescere in questi anni o meglio sono aumentate le norme istitutive per questa tipologia, poiché non tutte risultano concretamente operative.

Il secondo concetto di cui tener conto per comprendere il Fondo è quello della “rotazione”: si tratta di una modalità di finanziamento che permette di utilizzare permanentemente nel tempo le risorse finanziarie a disposizione: in sostanza, mano a mano che i beneficiari pagano le rate dei mutui che hanno ricevuto, la quota di capitale restituito affluisce al Fondo e può essere riutilizzata per finanziare nuovi programmi di intervento. La capacità del Fondo di reintegrare il capitale di spesa e la conseguente garanzia di continuità dei flussi di credito hanno assunto una rilevanza certamente crescente nel tempo, in risposta alla sempre maggiore difficoltà degli enti a reperire risorse finanziarie.

Lo strumento rotativo, utilizzato anche in altre regioni italiane, tra le quali Veneto, Sicilia e Umbria, è considerato dalle imprese come un’opportunità di accesso al credito rapido ed effettivo. Questo scritto presenta il caso del Fondo di rotazione in agricoltura della Regione Autonoma Friuli Venezia Giulia, concentra l’attenzione sull’operatività del Fondo a partire dal suo esordio negli anni ottanta, fino all’analisi degli interventi anticrisi di questi ultimi anni, determinati in recepimento alla normativa comunitaria.

Il modello utilizzato in Friuli Venezia Giulia

Le gestioni fuori bilancio, di cui il Fondo di rotazione è un’espressione concreta, pur essendo discretamente diffuse in senso generale, appaiono scarsamente conosciute: ciò è innanzitutto imputabile al fatto che il Fondo resta pur sempre uno strumento alternativo, sia rispetto al classico contributo in conto capitale – storicamente molto diffuso soprattutto per gli aiuti al settore agricolo - che al contributo in conto interessi, il quale consiste nell’erogare uno sconto sul costo di un finanziamento bancario ordinario. I Fondi di Garanzia, il cui obiettivo è quello di facilitare i rapporti tra settore bancario e aziende agricole, rappresentano, infine, un ulteriore strumento a disposizione delle aziende agricole (si ricorda l’esistenza della Società di gestione Fondi per l’Agroalimentare, società di scopo di ISMEA che gestisce un fondo prestando garanzie alle banche finanziatrici, proteggendo queste ultime dal rischio di default per la quota del finanziamento garantita). Con il Fondo di rotazione l’agevolazione si realizza, invece, attraverso l’erogazione, da parte di banche appositamente convenzionate, di finanziamenti direttamente agevolati che utilizzano, in tutto o in parte, la provvista derivante dalle disponibilità finanziarie del Fondo stesso. Il costo per le imprese risulta assolutamente conveniente poiché non viene applicata nessuna misura precauzionale a tutela dell’intero dell’ammontare del prestito. E’ importante sottolineare che con il Fondo, rispetto al meccanismo della contribuzione in conto interessi, e quindi all’impegno ed ai ruoli di spesa, si eviti di ingessare il bilancio anche per numerose annualità.

Solo luci ed aspetti positivi? Anche se questo lavoro non potrà fornire un’analisi esaustiva dell’argomento si ritiene tuttavia essenziale sottolineare, prima di ogni altro, il fatto, già rilevato, che a fronte dell’istituzione legislativa di molte gestioni fuori bilancio spesso non abbia fatto seguito un’effettiva attivazione della loro operatività. E ciò potrebbe di per sé suonare come una sorta di campanello d’allarme, un segnale di evidente difficoltà a rendere operativo tale strumento. La realizzazione dell’impianto dal punto di vista amministrativo, al di là delle buone intenzioni del legislatore, rappresenta in effetti la più rilevante e concreta criticità. Infatti, per ciascuna gestione, oltre ad una norma istitutiva specifica, vi è la necessità di progettare un sistema ad hoc funzionale e compatibile in ordine ai meccanismi di spesa e di controllo da parte dell’ente gestore. Questo disegno, oltre ad essere organizzato dal punto di vista informatico, comprende la definizione di compiti, funzioni e responsabilità dei funzionari preposti alla gestione, alla necessità, in molti casi, di stabilire ex novo e convenzionalmente i rapporti con soggetti esterni, in primis gli istituti bancari.

Si tratta, dunque, di innestare un nuovo procedimento che, sebbene sia basato su un impianto in gran parte collaudato, mostra meccanismi di funzionamento peculiari, anche dal punto di vista dei tempi: si osserva, infatti, che in Friuli Venezia Giulia trascorre circa un decennio dalla norma statale di previsione del 1976 prima che abbia inizio la fase operativa e si possano riscontrare i primi pagamenti (alla fine del 1985).

Nel caso del Fondo friulano il percorso è consistito, all’interno dell’Amministrazione, in una drastica semplificazione dell’organizzazione dei meccanismi di istruttoria e concessione dei finanziamenti, che inizialmente recepivano le metodologie classiche dell’ente formulate e realizzate in base ad altre esigenze. In questo senso è rilevante precisare che, a fronte di questa importante semplificazione, la metodologia di controllo e rendicontazione della spesa sia rimasta pressoché immutata. E questo porta all’ulteriore riflessione in ordine al fatto che alcune complessità e rigidità dei meccanismi di spesa pubblica non possano essere automaticamente e pacificamente imputate alle esigenze di verifica sulla correttezza e certezza della spesa stessa. Per quanto riguarda l’aspetto organizzativo esterno all’amministrazione, il Fondo ha ricercato una sintonia operativa e di obiettivi con il sistema bancario, a partire dal metodo per giungere al contenuto del rapporto. Oggi il sistema è costituito da 11 istituti bancari caratterizzati da un forte radicamento con il territorio (Banche di Credito Cooperativo, Banca di Cividale, Banca Popolare Friuladria, Cassa di Risparmio Fvg, Banca Popolare di Vicenza, Banca Popolare di Verona, Veneto Banca, Banca Nazionale del Lavoro, Unicredit Banca, Antonveneta, Banca della Nuova Terra) ed è rappresentato in figura 1.

Figura 1 - Gli attori coinvolti nel Fondo di rotazione in agricoltura - FVG

Fonte: elaborazioni proprie

La rete degli attori coinvolti comprende le imprese agricole che beneficiano delle risorse del fondo e i due soggetti che guidano il processo, ovvero il sistema bancario e la Direzione centrale risorse agricole, naturali e forestali della Regione autonoma Friuli Venezia Giulia. In particolare, il coordinamento è affidato al Servizio investimenti aziendali e sviluppo agricolo, coadiuvato dagli Ispettorati provinciali dell’agricoltura. La relazione tra Regione e banche si basa su un sistema che applica una formula tutto sommato piuttosto semplice: essa è improntata alla condivisione delle iniziative attraverso il coinvolgimento degli operatori creditizi sin dalla fase di costruzione delle nuove tipologie di finanziamento. In termini pratici è risultato determinante lo sforzo di uniformare al massimo i sistemi informatici – delle varie banche convenzionate e dell’Amministrazione regionale - che supportano l’operatività del Fondo. Questa problematica aveva infatti avuto un ruolo determinante nell’ostacolare nei primi anni l’operatività del Fondo (Floreancig 2011).

L’obiettivo è riuscire a proporre per i finanziamenti agevolati modalità e tempistica paragonabili a quelle dei prodotti creditizi ordinari. Questo processo ha cominciato ad avere un impatto positivo quando il Fondo è stato in grado di concedere i finanziamenti nell’arco di una settimana/dieci giorni. Da quel momento si è registrato un forte aumento della richieste da parte delle imprese. Il significato che si desume alla fine di questo percorso è che, anche nel campo del credito agevolato, il grado di soddisfazione dell’utente determina l’intensità dell’utilizzo di uno strumento.

Per il Fondo ciò è tanto più vero in quanto, se è plausibile che qualche impresa possa attendere mesi o addirittura anni per l’erogazione di un contributo a fondo perduto, l’erogazione eccessivamente ritardata di un finanziamento, per quanto agevolata, non ha alcun senso dal punto di vista imprenditoriale.

Le dimensioni del fenomeno: gli interventi del Fondo e i finanziamenti erogati in FVG

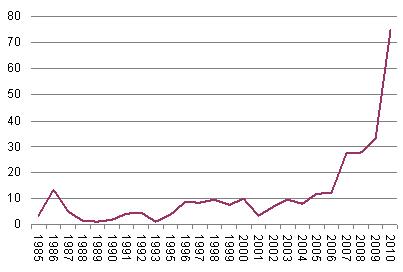

L’andamento della spesa (Figura 2) mostra, da un lato, che per oltre 20 anni questa dotazione non abbia richiesto capitali aggiuntivi, dall’altro permette di intuire quale sia stato l’arco temporale necessario affinchè lo sviluppo/attuazione e l’intensità della spesa del Fondo risultassero compatibili con l’esigenza di evitare rilevanti giacenze di cassa inutilizzate (situazioni riprese tra l’altro sempre più severamente, per tutte le gestioni fuori bilancio, dalla Corte dei Conti). Questo dato può solo in parte essere influenzato dalla presenza in quel periodo - caratterizzato da una generale maggiore disponibilità di risorse pubbliche - di strumenti agevolativi alternativi e quindi in qualche modo “concorrenti” al Fondo. In realtà, la motivazione principale dovrebbe essere ricondotta alle precedenti osservazioni in merito alle difficoltà reali che si incontrano, per usare una metafora automobilistica, ad avviare il motore dello strumento e ad accelerarne la corsa. La dotazione cresce in misura notevole negli ultimi cinque anni; dal grafico (Figura 2) si osserva la presenza di due momenti di spicco: una forte crescita della spesa nel periodo 2006-2007 che mostra un sostanziale raddoppio passando da 12 a 27 milioni e l’impennata 2009-2010 che ha portato all’erogazione di finanziamenti di un certo rilievo da 33 a 75 milioni di euro.

Figura 2 - Evoluzione della spesa del Fondo di rotazione in agricoltura del Friuli Venezia Giulia (milioni di euro)

Fonte: elaborazioni proprie su dati Regione Autonoma Friuli Venezia Giulia

Il Fondo si può definire, dunque, come una sorta di legge-contenitore poichè propone alle imprese diverse tipologie di finanziamento a fronte di un’unica indistinta disponibilità finanziaria, una cassa unica. Anche questo aspetto può essere letto come influente nell’analisi storica dell’operatività, nel senso che certamente qualche intervento può risultare più interessante ed appetibile di altri: la convenzione tra Regione e Istituti bancari al momento continua a prevedere condizioni e costi (per l’impresa) diversi a seconda del tipo di intervento. Le tipologie attualmente operative hanno durata massima decennale e sono:

- ristrutturazione fondiaria;

- investimenti produzione primaria;

- investimenti trasformazione e commercializzazione;

- rafforzamento struttura finanziaria;

- ristrutturazione imprese agricole in difficoltà;

- pesca e acquacoltura;

- impianti biomassa

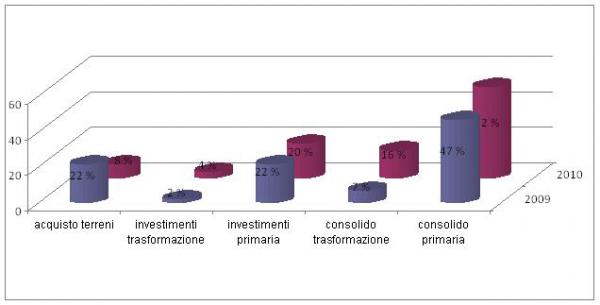

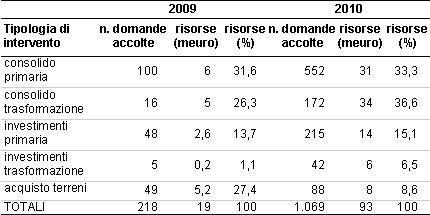

La figura 3 mostra la distribuzione percentuale delle domande per tipologia di intervento degli ultimi due anni. Si osserva uno spostamento di attenzione da parte delle imprese dalla richiesta di acquisto dei terreni verso quella relativa al consolidamento degli investimenti legati alla trasformazione che passa dall’8 al 16%.

Figura 3 - Distribuzione percentuale delle domande per le principali tipologie di intervento richieste (2009-2010)

Fonte: elaborazioni proprie su dati Regione Autonoma Friuli Venezia Giulia

La complessità degli interventi pone in evidenza quanto sia essenziale trovare una buona corrispondenza in termini di capacità di gestione complessiva dello strumento: dallo sportello bancario all’ufficio regionale, soprattutto per quel che riguarda l’impatto che un flusso di centinaia, o addirittura migliaia di richieste di finanziamento può esercitare sul team preposto.

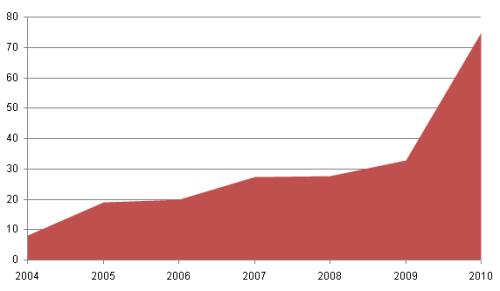

Il Fondo (inteso in questo caso come sistema regione – banche) ha potuto sperimentare negli ultimi anni questa condizione mantenendo pressoché inalterate le tempistiche di spesa a fronte di un incremento di finanziamenti erogati sempre crescente nel tempo. Di seguito si riporta nel dettaglio l’operatività degli ultimi esercizi al fine di comprendere quale fosse il progetto di intervento che si è definito nel tempo e quali siano i risultati sino ad ora conseguiti (Figura 4). Si osserva una crescita a partire dal 2006 che, dopo un biennio di scarse variazioni, diventa esponenziale nell’ultimo anno.

Figura 4 - L’operatività del Fondo negli ultimi sette anni (milioni di euro)

Fonte: elaborazioni proprie su dati Regione Autonoma Friuli Venezia Giulia

Questo periodo di crisi finanziaria ed economica ha condizionato l’attività del Fondo anche in termini progettuali. Il comparto agricolo risulta storicamente in difficoltà (alcuni specifici comparti produttivi in particolare), ma in quest’ultimo periodo un ulteriore elemento che contribuisce all’instabilità è la cosiddetta “stretta creditizia” o credit crunch, ovvero l’accentuarsi esasperato delle difficoltà che incontrano le imprese ad accedere ad una corretta offerta di credito a costi adeguati (Miniussi 2011). Basilea 2 ha introdotto un complesso sistema di rating che viene impiegato per calcolare i requisiti patrimoniali bancari e le banche stesse applicano, a loro volta, meccanismi analoghi per decidere se e a quali condizioni concedere credito alle imprese. Questo ha portato ad una restrizione del credito (credit crunch) soprattutto nei confronti delle aziende di piccola dimensione ritenute meno capaci di fornire solide garanzie. Per il settore agricolo questo fenomeno appare ancor più rilevante in considerazione di una posizione iniziale di particolare debolezza da parte delle imprese. L’offerta di prodotti creditizi è, infatti, ancora piuttosto frammentata rispetto a quanto proposto negli altri comparti economici e soprattutto pesa l’assenza di un vero e proprio sistema tra i vari attori di questo scenario (amministrazioni pubbliche – essenzialmente regioni; sistemi locali di garanzia – Confidi agricoli; sistemi di consulenza alle imprese - organizzazioni professionali) che interloquisca con le banche. Queste ultime operano in sostanziale autonomia per le decisioni e per la raccolta e l’analisi dei dati che supportano l’erogazione del credito. Questa situazione accentua quindi le criticità insite nella valutazione da parte delle banche stesse in ordine alla rischiosità delle imprese (rating), all’effettiva sostenibilità dell’operazione di acquisto o investimento (business plan), nonché alla valutazione del cosiddetto “andamentale”, ovvero precedenti rapporti delle banche con le imprese clienti. Non esistono, inoltre, metodi condivisi e comuni per la costruzione e la valutazione del piano di investimenti. E il fatto di basarsi unicamente o prevalentemente sulla situazione pregressa implica spesso un restringimento del credito. Sul fronte delle garanzie le imprese agricole rischiano poi di essere trattate come più rischiose rispetto a quanto siano nella realtà per effetto dello scarso valore attribuito alle garanzie disponibili o per le difficoltà di escussione che le banche attribuiscono alle garanzie stesse.

In questo complesso sistema, il Fondo è stato individuato nella Regione Friuli Venezia Giulia come l’interlocutore di riferimento delle imprese agricole, evitando innanzitutto una frammentazione di prodotti creditizi agevolati e garantendo comunque, nel contempo, una compatibilità tecnica e giuridica con altri strumenti specifici di intervento pubblico in materia di garanzie. Nello specifico, considerate le problematiche legate alle esigenze di liquidità delle imprese, sia di produzione che di trasformazione e commercializzazione di prodotti agricoli, l’intervento principale che il Fondo ha proposto a queste imprese è stata l’erogazione di finanziamenti per la loro ristrutturazione finanziaria. Questa scelta è stata realizzata anche nella consapevolezza che, nel panorama appena descritto, la messa a disposizione alle banche della provvista necessaria all’erogazione di tale tipologia di finanziamenti risultava determinante. A questo proposito, è risultato altrettanto fondamentale migliorare ulteriormente il percorso di integrazione operativa tra il Fondo e le banche perché in tal modo è stato possibile attribuire a queste ultime l’attività istruttoria dell’intervento. Parimenti, un più intenso coinvolgimento dei sistemi di consulenza alle imprese, ed in particolare la valorizzazione del ruolo di tutor proprio delle organizzazioni professionali, ha accentuato una caratteristica già introdotta nell’operatività del Fondo, secondo la quale le caratteristiche dei finanziamenti erogati derivano dalla contrattazione tra l’impresa e la banca. I regolamenti di esecuzione e la convenzione Regione – banche definiscono, infatti, solo alcuni dei parametri dei finanziamenti, e comunque all’interno di una forbice che lascia spazio e attribuisce valore alla negoziazione. Fissare indici rigidi, stabiliti a priori, avrebbe portato ad un duplice rischio: da un lato all’esclusione di molte imprese, dall’altro a rendere minimo il beneficio per altre. Pertanto, sono le banche e le imprese che definiscono autonomamente, senza vincolo alcuno da parte della Regione, i prodotti finanziari maggiormente rispondenti alle rispettive esigenze in termini di costo, importo, durata e forma del contratto.

Gli interventi anticrisi e il ruolo del Fondo: alcuni risultati

In ambito comunitario sono stati definiti gli aiuti erogabili alle imprese nell’attuale situazione di crisi finanziaria ed economica attraverso il Quadro di riferimento temporaneo comunitario per le misure di aiuto di Stato a sostegno dell’accesso al finanziamento (evoluzione della normativa comunitaria relativa agli aiuti di importanza minore – de minimis), Comunicazione dell’Unione Europea (2009).

Nello specifico, veniva consentita l’erogazione di aiuti una tantum pari a 500 mila euro ad imprese di trasformazione e commercializzazione di prodotti agricoli e 15 mila euro ad imprese di produzione, e gli aiuti potevano essere concessi anche ad imprese in difficoltà. Tali importi si riferiscono all’aiuto, non al finanziamento concesso: per il Fondo, così come per gli altri strumenti creditizi agevolativi, l’aiuto è dato dal calcolo di attualizzazione finanziaria della differenza tra il tasso ordinario (tasso di riferimento stabilito dalla UE) ed il tasso agevolato. In questo senso la normativa rappresentava una rilevante opportunità, tuttavia la sua complessità, soprattutto in relazione alle tempistiche richieste, non consentiva di dare per scontata la sua effettiva attuazione.

In particolare, veniva infatti richiesta agli Stati membri l’adozione con norma di uno specifico regime di aiuto che avrebbe potuto operare sino al termine dell’esercizio 2010. Pertanto, il tempo utile per l’erogazione degli aiuti a favore delle imprese di trasformazione e commercializzazione di prodotti agricoli sarebbe stato di poco superiore all’anno e, per le imprese agricole di produzione, si sarebbe limitato a pochi mesi.

In Friuli Venezia Giulia la normativa comunitaria per questi aiuti è stata recepita dalla legge regionale 11 del 2009, che non a caso destina gran parte delle disponibilità finanziarie per gli interventi “anticrisi” ai fondi di rotazione operanti nei vari comparti economici premiando, inoltre, in termini di riparto delle risorse, gli strumenti maggiormente virtuosi in termini di capacità e di celerità di spesa. Il Fondo di rotazione in agricoltura ha potuto così disporre di 75 milioni di euro, che, uniti alle disponibilità derivanti dai rientri delle rate di ammortamento, hanno consentito l’erogazione complessiva di oltre 1.100 finanziamenti per una spesa del Fondo superiore ai 100 milioni di euro (trattandosi in molti casi di operazioni cofinanziate, l’operatività ha movimentato nel complesso oltre 140 milioni di euro). La tabella 1 riporta il numero delle domande ricevute e finanziate dall’Amministrazione regionale, oltre ai relativi importi, mentre nella tabella 2 è possibile cogliere la ripartizione sia delle domande che dei finanziamenti per tipologia di intervento.

Tabella 1 - Domande di finanziamento e importi relativi (al 31/12/10)

Fonte: Regione Autonoma Friuli Venezia Giulia

Nel 2010 la quota maggiore di risorse finanziarie è assorbita dalle tipologie “consolidamento passività onerose trasformazione” (consolido trasformazione) e “consolidamento passività onerose primarie” (consolido primaria) e si conferma, dunque, il trend dell’anno precedente, anche se l’entità delle risorse a disposizione delle imprese risulta molto più rilevante in quest’ultimo anno.

Tabella 2 - Numero di domande accolte e importi erogati per tipologia di intervento (2009-2010)

Fonte: elaborazioni proprie su dati Regione Autonoma Friuli Venezia Giulia

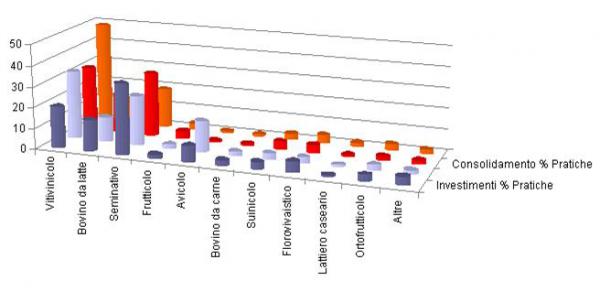

Analizzando i risultati dal punto di vista dei comparti produttivi, dalla figura 5 si evince che quello che ha avanzato il maggior numero di richieste e ricevuto i maggiori finanziamenti è il vitivinicolo, il quale assorbe poco meno di 50 milioni di euro di consolidamento passività onerose e oltre 30 milioni di investimenti, seguito dal settore dei seminativi e dei bovini da latte. Un segnale quest’ultimo che ribadisce il momento di difficoltà che stanno attraversando le imprese dal punto di vista della gestione dei debiti, comprese quelle maggiormente strutturate e appartenenti a settori trainanti per la Regione.

Figura 5 - Investimenti e consolidamento per settore produttivo (% milioni di euro al 31/12/10)

Fonte: elaborazioni proprie su dati Regione Autonoma Friuli Venezia Giulia

Riflessioni conclusive

Il Fondo di rotazione in agricoltura è un fondo pubblico di anticipazione, concede finanziamenti direttamente agevolati e si basa su un sistema che coinvolge istituti di credito convenzionati con la Regione che effettuano le erogazioni secondo modalità alternative al concorso interessi. Gli elementi sui quali si fonda il meccanismo di finanziamento sono i seguenti:

- i finanziamenti sono erogati con concorso di capitale del fondo e di capitale bancario;

- i finanziamenti hanno durata a medio – lungo termine;

- il “rischio” dei finanziamenti è interamente attribuito alla banca che garantisce i rientri.

In Friuli Venezia Giulia il coinvolgimento degli istituti bancari sostanzia i seguenti punti che incontrano una rara ma effettiva realizzazione:

- condivisione di metodologie ed obiettivi (tra il sistema bancario e l’Amministrazione);

- cofinanziamento delle operazioni;

- effetto moltiplicatore delle risorse;

- attribuzione alle banche dell’attività istruttoria per alcuni specifici settori di intervento.

La sinergia tra l’Amministrazione regionale ed il sistema bancario si fonda su due parole chiave: disponibilità e rapidità; disponibilità delle risorse per l’erogazione dei finanziamenti e rapidità di erogazione.

Sulla base di questi presupposti, e dopo più di vent’anni di applicazione, di ricerca di miglioramenti, di affinamento delle diverse strategie operative è dunque possibile affermare che questo strumento in Friuli Venezia Giulia abbia prodotto risultati di un certo rilievo soprattutto nell’ultimo biennio. Il vantaggio dei tempi di erogazione si conferma punto cruciale e determinante per una buona risposta da parte delle imprese. Tuttavia, tra gli elementi di criticità che si possono rilevare oggi si annovera la questione della continuità:

- mancano le risorse: le opportunità per le imprese dipenderanno dalla capacità/possibilità di continuare ad alimentare il Fondo;

- le risorse derivanti dalle norme anticrisi sono destinate a rientrare in bilancio, pertanto non saranno più disponibili;

- il Fondo è destinato, quindi, ad alimentarsi con i rientri e attraverso eventuali nuovi conferimenti derivanti dal bilancio regionale, il quale, tuttavia, risulta fortemente condizionato dal momento economico congiunturale.

In ogni caso, su questo tema l’Amministrazione intende proseguire la propria azione al fine di proporre nuove tipologie di finanziamento a favore delle imprese, cercando di cogliere tutte le opportunità che deriveranno dalle Direttive comunitarie.

Riferimenti bibliografici

-

Comunicazione Gazzetta Ufficiale dell’Unione Europea serie c n. 16/1 del 22 gennaio 2009 e recepita dal Decreto del Presidente del Consiglio dei Ministri 3 giugno 2009 e successivamente modificata dalla Comunicazione del 3 giugno 2009 recepita dal Decreto del Presidente del Consiglio dei Ministri 13 maggio 2010

-

Decreto del Presidente del Consiglio dei Ministri 3 giugno 2009. Modalità di applicazione della Comunicazione della Commissione europea - quadro di riferimento temporaneo comunitario per le misure di aiuto di Stato a sostegno dell'accesso al finanziamento nell'attuale situazione di crisi finanziaria ed economica

-

Decreto del Presidente del Consiglio dei Ministri 13 maggio 2010. Modifiche al decreto del Presidente del Consiglio dei Ministri 3 giugno 2009

-

Regolamento relativo alla Legge n. 1041/1971 approvato con Decreto del Presidente della Repubblica n. 689/1977. Organica disciplina delle gestioni fuori bilancio insieme al vincolo di previa autorizzazione legislativa

-

Floreancig F. (2011) “L’operatività del fondo di rotazione in agricoltura: i risultati degli interventi anticrisi”, presentazione Convegno inaugurale Agriest 2011, sala congressi, Fiera di Udine, [link]

-

Legge n. 1041/1971 del 25/11/1971. Gestioni fuori bilancio nell'ambito delle Amministrazioni dello Stato. (GU n.316 del 15-12-1971 )

-

Legge n. 559/1993 del 23/12/1993. Disciplina della soppressione delle gestioni fuori bilancio nell’ambito delle Amministrazioni dello Stato. (GU n.306 del 31-12-1993 )

-

Legge regionale n. 80/1982 del 20/11/1982, Regione Autonoma Friuli Venezia Giulia. Istituzione del fondo di rotazione regionale per interventi nel settore agricolo. BUR 23/11/1982, N. 104

-

Legge regionale n. 11/2009 del 04/06/2009, Regione Autonoma Friuli Venezia Giulia. Misure urgenti in materia di sviluppo economico regionale, sostegno al reddito dei lavoratori e delle famiglie, accelerazione di lavori pubblici. Supplemento ordinario n. 9 del 10 giugno 2009 al BUR n. 23 del 10 giugno 2009

-

Miniussi F. (2011) “Il fondo di rotazione per l’agricoltura nel quadro generale delle agevolazioni al settore agricolo”, presentazione Convegno inaugurale Agriest 2011, sala congressi, Fiera di Udine