Introduzione1

L’olio d’oliva è forse l’unico prodotto consumato e scambiato a livello mondiale maggiormente legato al Mediterraneo; nel biennio 2004/05 i paesi non Mediterranei coprivano meno del 2,5% della produzione mondiale2. Il mercato dell’olio d’oliva è molto complesso: la produzione è diffusa tra paesi sviluppati e in via di sviluppo, ed è realizzata attraverso sistemi produttivi molto differenti, anche nell’ambito dello stesso paese3; l’olio d’oliva è prodotto su scala regionale ma è scambiato a livello mondiale; le attività di trasformazione sono disperse, mentre l’imbottigliamento è sempre più concentrato e forte è la presenza di multinazionali; allo stesso tempo, anche i marchi di piccoli imbottigliatori possono risultare redditizi se operano con strategie di marketing efficienti; il consumo di olio d’oliva è in crescita, ma i modelli di consumo variano ampiamente, sia riguardo alle quantità che alle qualità consumate; il mercato è segmentato; in alcuni paesi e per alcuni consumatori (i più ricchi e i più istruiti) gli attributi qualitativi del prodotto iniziano ad assumere un ruolo crescente nelle decisioni di acquisto4; l’Unione Europea (UE), il maggiore produttore e consumatore di olio d’oliva, protegge tenacemente il mercato interno, nonostante conceda accesso preferenziale ad un certo numero di paesi mediterranei; alcuni paesi esportatori sono anche rilevanti importatori, così come ci sono esportatori che non producono olio d’oliva; infine il mercato dell’olio d’oliva è caratterizzato da numerosi conflitti di interesse che si sviluppano tra attori verticalmente ed orizzontalmente sia lungo la “filiera” sia all’interno dello stesso paese che tra attori di paesi differenti.

Negli anni recenti le dinamiche della produzione, del consumo e degli scambi di olio d’oliva hanno ricevuto più attenzione che in passato5. L’obiettivo del lavoro è di analizzare le dinamiche recenti nel mercato mondiale dell’olio d’oliva e l’attuale struttura del commercio, al fine di individuare questioni politiche rilevanti e priorità di ricerca. Rispetto alle analisi esistenti, l’articolo si caratterizza per la presenza di informazioni dettagliate sui flussi di commercio bilaterali, disaggregati rispetto alla qualità scambiata. I dati presi in considerazione sono di fonte UN COMTRADE: partendo dalle informazioni dettagliate per paese si sono costruite le matrici dei flussi, sia in quantità che in valore, distinte per tipologia di olio scambiato, sulla cui base sono stati calcolati i valori medi unitari degli scambi. Le informazioni sono state estratte utilizzando i paesi importatori come fonte di registrazione. Per il dettaglio sugli scambi tra UE e paesi mediterranei si è fatto riferimento al database sul commercio estero di Eurostat (COMEXT). Il paragrafo che segue, richiama brevemente i recenti sviluppi della produzione e consumo mondali. Quello successivo si focalizza sul commercio, con particolare riguardo agli scambi e alle politiche commerciali dell’UE nei confronti dei paesi del Mediterraneo. Le conclusioni discutono brevemente le implicazioni dell’analisi per le questioni rilevanti e i bisogni di ricerca.

La produzione e il consumo mondiali

La produzione mondiale di olio d’oliva si presenta in costante espansione, trainata dai consistenti incrementi produttivi che si registrano in Spagna, leader mondiale con una quota sul volume mondiale pari al 32% (biennio 2004/05). Seguono l’Italia (28%) e la Grecia (13%). In complesso l’UE-25 pesa per il 76% sul totale mondiale; i principali produttori non comunitari sono, nell’ordine, Siria (7%), Tunisia e Turchia (5% ciascuno), Marocco (3%). I produttori extra-UE non Mediterranei pesano per l’1% del totale mondiale. L’Italia è il maggior consumatore di olio d’oliva (30% nel 2003, l’ultimo anno per il quale si ha disponibilità di informazioni dettagliate per paese), seguita dalla Spagna (19%) e dagli Stati Uniti (8% del consumo mondiale); gli altri principali consumatori di olio d’oliva sono Grecia (7%), Siria (5%), Francia (4%) e Marocco (3%). I paesi europei non Mediterranei, insieme, contano per il 9% del consumo mondiale.

Il commercio di olio d’oliva

Le dinamiche recenti

La Spagna e l’Italia non solo sono i principali produttori di olio d’oliva, ma anche i più grandi esportatori (con una quota nel 2004 pari, rispettivamente, a 42% e 35%); il terzo esportatore in ordine di importanza è la Tunisia (12%), che come produttore occupa la quinta posizione6. Tra il quadriennio 1990/93 e quello 2001/04 il valore delle esportazioni mondiali di olio d’oliva è aumentato dell’84% (nello stesso periodo il volume della produzione è cresciuto del 43%). Sia le esportazioni della Spagna che quelle dell’Italia sono aumentate in valore più delle esportazioni mondiali (rispettivamente, del 99% e 167%), incrementando, di conseguenza, le loro quote di mercato (e, nel caso dell’Italia, di un ammontare piuttosto elevato). Tra gli altri maggiori esportatori, le esportazioni di olio d’oliva sono diminuite in Grecia (-29%) e Francia (-70%), mentre in Tunisia non hanno subito variazioni significative, ma mostrano una forte variabilità; incrementi consistenti tra 1990/93 e 2001/04 si sono avuti in Siria, Turchia, Portogallo, Giordania, e Israele; infine, significativi aumenti delle esportazioni sono intervenuti anche in paesi che non producono olio d’oliva, come, Regno Unito, Germania, Canada e Arabia Saudita.

Come ci si attendeva, le importazioni di olio d’oliva sono meno concentrate delle esportazioni. L’Italia, il secondo maggiore esportatore di olio d’oliva, è allo stesso tempo il principale importatore, con una quota del 40% del valore delle importazioni mondiali al 2004; gli altri maggiori paesi importatori sono gli Stati Uniti (15% delle importazioni mondiali), Francia (6%), Spagna (6%), Regno Unito (4%), Germania (4%), Portogallo (4%), Giappone (3%) e Australia (2%).

Le importazioni di olio d’oliva, in valore, sono aumentate tra il 1990/93 e il 2001/04 del 91%7. Tra i principali importatori, nei paesi in cui l’olio d’oliva non è tradizionalmente consumato (come Stati Uniti, Germania, Regno Unito, Giappone e Australia) l’aumento delle importazioni in termini percentuali è sistematicamente più grande dell’incremento che si registra nei paesi in cui l’olio d’oliva fa parte della dieta tradizionale (come Italia, Francia e Spagna). Negli Stati Uniti, il terzo maggiore consumatore di olio d’oliva, le importazioni sono più che raddoppiate tra il 1990/93 e il 2001/04. In Spagna le importazioni mostrano una grande variabilità, a differenza di quanto succede per l’Italia, e sembrano essere negativamente correlate alla produzione interna; ciò fa supporre che le importazioni spagnole siano prevalentemente guidate dalla necessità dell’industria interna di raggiungere un determinato target di volume di olio d’oliva lavorato/imbottigliato, e che l’industria utilizzi per prima la produzione interna.

La maggior parte di paesi agisce, allo stesso tempo, sia come esportatore che come importatore di olio d’oliva; tuttavia, alcuni arrivano al punto da mostrare che stanno chiaramente svolgendo attività di arbitraggio, vale a dire che in questi paesi gli operatori trovano vantaggioso riesportare parte dell’olio d’oliva importato, dopo averlo manipolato (attività che può includere la miscelazione con altri oli e l’imbottigliamento). Tra i principali esportatori, quelli che, allo stesso tempo, importano grandi quantità di olio d’oliva sono l’Italia e, in misura minore, il Portogallo; entrambi i paesi sono importatori netti. Nel quadriennio 2001/04 il valore delle esportazioni italiane di olio d’oliva è stato più dell’81% del valore delle sue importazioni (nel 1990/93 tale valore era molto più basso e pari al 46%); per il Portogallo il valore delle esportazioni era il 53% di quello delle importazioni (58% nel 1990/93). Tra gli altri esportatori, i paesi in cui il valore delle importazioni supera il 50% di quello delle esportazioni sono Marocco (73%) ed Egitto (58%).

Gli scambi di olio d’oliva nel Mediterraneo: la struttura attuale delle esportazioni

In questo paragrafo l’attenzione si sposta sulla struttura del commercio di olio d’oliva, prestando particolare attenzione agli scambi interni al bacino del Mediterraneo. Mentre nell’analisi condotta sin qui gli Stati membri dell’UE sono stati considerati individualmente, da ora in poi l’UE-25 sarà considerata come un solo paese e sarà preso in considerazione solo il commercio al netto dei flussi intra-comunitari.

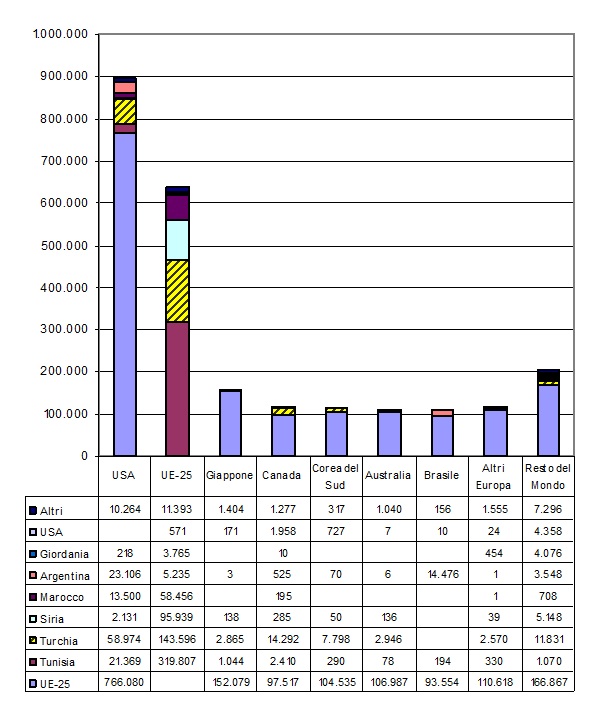

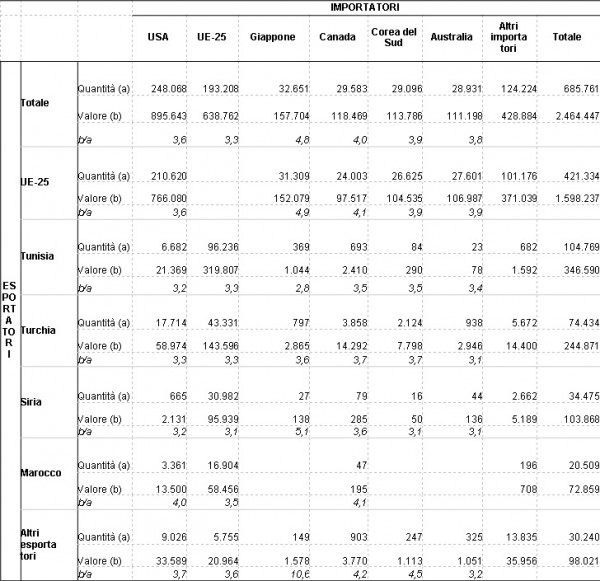

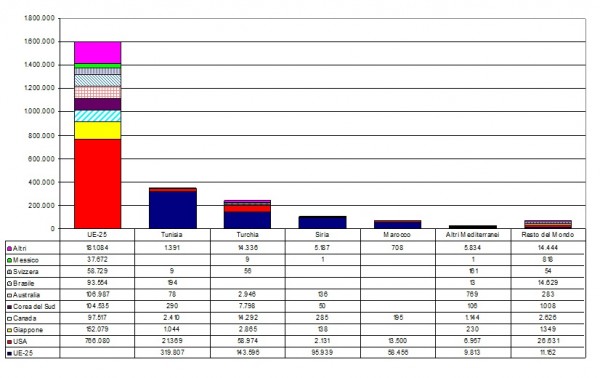

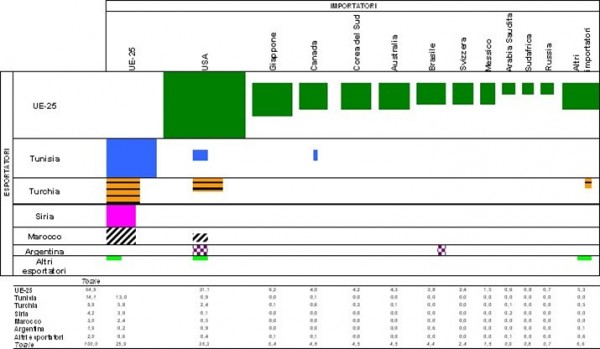

La Tabella 1 e le Figure 1 e 2 ci mostrano il valore dei flussi di commercio dei principali paesi di destinazione per i più importanti paesi esportatori8. Nel 2005 quattro esportatori contano per più del 90% del mercato mondiale in valore; l’UE-25 presa nel suo insieme, ignorando quindi il commercio intra-UE, rimane il maggiore esportatore di olio d’oliva, con il 65% del mercato, seguita da Tunisia (14%), Turchia (10%) e Siria (4%).

Tabella 1 - Olio d’oliva. Flussi di scambio tra paesi esportatori e paesi importatori selezionati, quantità (t), valori (000 $) e valori all’importazione unitari medi ($/kg) (2005).

Fonte: UN COMTRADE

Figura 1 - Olio d'oliva. Esportazioni dei maggiori esportatori per paese di destinazione (000$; 2005).

Fonte: UN COMTRADE

Figura 2 - Olio d'oliva. Flussi di scambio tra i principali paesi esportatori e i principali paesi importatori (percentuali calcolate sul totale mondiale in valore; 2005)

Fonte: UN COMTRADE

Il 48% del valore delle esportazioni dell’UE-25 è diretto verso gli Stati Uniti soltanto, il 10% verso il Giappone e il 6-7% ciascuno verso Australia, Corea del Sud, Canada e Brasile. Più del 90% delle esportazioni di Tunisia e Siria è diretto verso l’UE; il 6% delle esportazioni della Tunisia sono inviate agli Stati Uniti. Le esportazioni della Turchia sono molto più differenziate tra paesi di destinazione, con “solo” il 59% delle esportazioni diretto verso l’UE-25, e il 24% e 6%, rispettivamente, verso USA e Canada.

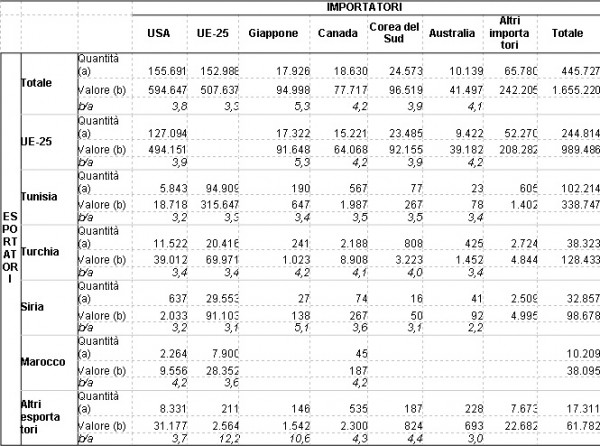

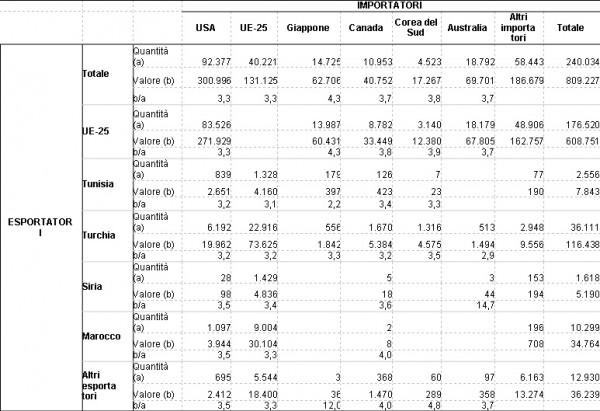

Contrariamente a quanto di sarebbe portati a credere a priori, il commercio di olio d’oliva non è limitato ai prodotti di alta qualità. L’olio d’oliva vergine copre il 62% delle esportazioni dell’UE-25 in valore (58% in volume); la restante parte sono esportazioni di olio d’oliva raffinato (Tabelle 2 e 3)9. Marocco e Turchia presentano quote di esportazioni di olio d’oliva vergine e raffinato simili a quelle dell’UE-25; Tunisia e Siria, al contrario, esportano quasi esclusivamente olio d’oliva vergine10.

Tabella 2 – Olio d’oliva vergine. Flussi di scambio tra paesi esportatori e paesi importatori selezionati, quantità (t), valori (000 $) e valori all’importazione unitari medi ($/kg) (2005).

Fonte: UN COMTRADE

Il ruolo delle politiche negli scambi di olio d’oliva nel Mediterraneo

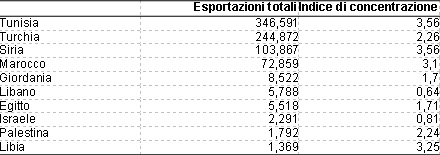

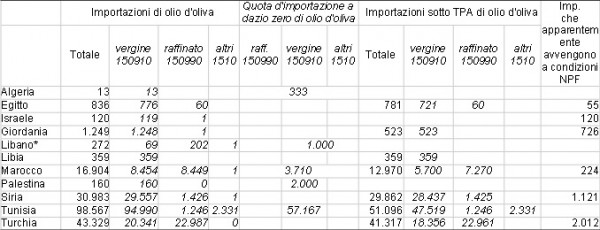

Quanto “dipendono” i paesi Mediterranei dal mercato UE per le loro esportazioni di olio d’oliva? Tutti i paesi Mediterranei “dipendono” allo stesso modo dalle importazioni dell’UE? Questa “dipendenza” è guidata dalle politiche all’importazione dell’UE? La Tabella 4 fornisce per tutti i paesi esportatori Mediterranei il valore assunto da un “indice di concentrazione delle esportazioni” per il mercato dell’UE-25; l’indice è definito come il rapporto della quota delle esportazioni di un paese verso l’UE-25 sulle sue esportazioni totali, diviso per la quota delle importazioni dell’UE-25 sul totale delle importazioni mondiali (valori dell’indice maggiori di uno indicano una concentrazione delle esportazioni di un paese sul mercato dell’UE-25). La maggiore concentrazione, o “dipendenza”, è osservata per Tunisia e Siria (l’indice assume il suo valore massimo, 3,56), Libia e Marocco. Quanto di questa dipendenza è dovuta alle politiche commerciali comunitarie: accesso preferenziale al mercato concesso ad alcuni dei paesi Mediterranei e “Traffico di perfezionamento attivo” (TPA)? Le tariffe massime che l’UE potrebbe imporre nell’ambito delle regole WTO sulle sue importazioni di “vergine lampante”, “vergine diverso dal lampante” e “altro” olio d’oliva11 sono, rispettivamente, 122,60, 124,50 e 134,60 €/100kg. Tuttavia, numerosi paesi Mediterranei beneficiano di quote all’importazione a tariffa zero (quelle in vigore nel 2005 sono contenute nella Tabella 5)12 e pochi paesi beneficiano dell’imposizione di tariffe preferenziali (che sono menzionate più sotto). Nell’ambito del TPA sono ammesse importazioni in esenzione da dazio a condizione che siano riesportate (per esempio, come parte di un prodotto trasformato, come parte di una miscela con altri oli d’oliva, o, in principio, dopo la sola operazione di imbottigliamento).

Tabella 3 – Olio d’oliva raffinato. Flussi di scambio tra paesi esportatori e paesi importatori selezionati, quantità (t), valori (000 $) e valori all’importazione unitari medi ($/kg) (2005).

Fonte: UN COMTRADE

Tabella 4 – Olio d’oliva. Paesi Mediterranei, esportazioni totali (milioni $) e indice di concentrazione delle esportazioni sul mercato dell’UE-25 (2005).

Indice di concentrazione: quota delle esportazioni di un paese verso l’UE-25 / quota delle importazioni dell’UE-25 sul totale mondiale

Fonte: UN COMTRADE

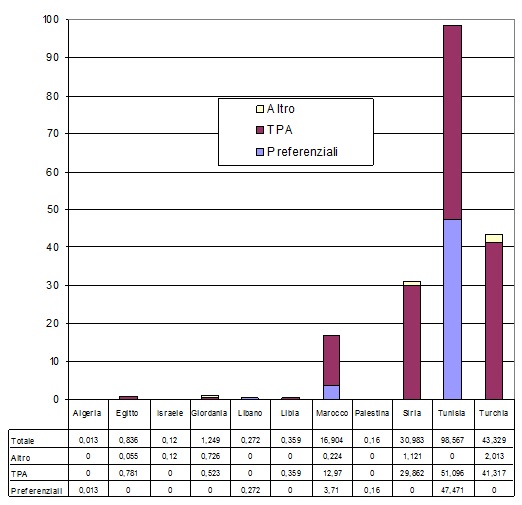

Le esportazioni verso l’UE di Libia e Siria non godono di alcuna preferenza, vale a dire che esse sono assoggettate alle condizioni della NPF (nazione più favorita); mentre le esportazioni della Libia nel 2005 sono state pari solo a 359 t, quella dalla Siria hanno raggiunto le 30.983 t. Tutte le esportazioni della Libia verso l’UE e più del 95% di quelle provenienti dalla Siria avvengono alle condizioni del TPA (Tabella 5 e Figura 3). Le esportazioni di Tunisia e Marocco verso l’UE nel 2005 sono state pari, rispettivamente, a 98.567 e 16.904 t, ben al di sopra delle 57.167 e 3.710 t di quote a dazio zero che nell’anno in questione sono state concesse dall’UE-25; infatti, le esportazioni dalla Tunisia e dal Marocco nell’ambito del TPA sono state di 51.096 e 12.970 t, rispettivamente. Per Turchia, Giordania, Egitto e Palestina l’indice di concentrazione delle esportazioni è inferiore a quello osservato per Libia, Tunisia, Siria e Marocco, ma maggiore di uno; nel 2005 la Turchia ha beneficiato di una piccola preferenza13, e la Palestina di una quota a dazio zero di 2.000 t, mentre alle importazioni provenienti dagli altri paesi non è stato concesso alcun trattamento preferenziale. Valori dell’indice di concentrazione inferiori a uno, che indicano esportazioni verso l’UE-25 inferiori a quelle che avverrebbero se il paese esportasse verso questo mercato una quota delle sue esportazioni pari alla quota dell’UE-25 nelle importazioni mondiali, sono osservati per Israele e Libano, con il primo paese che non riceve alcun trattamento preferenziale14 per le sue esportazioni di olio d’oliva verso l’UE, e il secondo che gode di una piccola quota di 1.000 t a dazio zero per le sue esportazioni di olio d’oliva vergine e “altro” olio d’oliva15 (che nel 2005 non è stata riempita) e di un accesso a dazio zero ed esente da quota per le sue esportazioni di olio d’oliva raffinato (202 t nel 2005); il 64% delle esportazioni di Israele sono dirette verso gli USA, il 21% verso l’UE-25 e l’8% verso il Giappone, mentre il 45% delle esportazioni del Libano sono dirette verso gli USA, il 16% verso l’UE, il 18% verso il Canada e il 13% all’Australia.

Si può concludere che il grado di specializzazione/“dipendenza” delle esportazioni dei paesi del Mediterraneo verso il mercato dell’UE è generalmente significativo, ma lungi dall’essere uniforme, e almeno in parte, sembra essere guidato dalle politiche, dalle differenze nell’accesso preferenziale concesso dall’UE, se concesso, alle esportazioni di olio d’oliva dai diversi paesi. Il regime del TPA gioca un ruolo molto importante pure nel commercio di olio d’oliva nel Mediterraneo. In questo caso, comunque, la politica influenza il volume di olio d’oliva importato dall’UE, mentre la decisione riguardo a quale fonte utilizzare per le importazioni è unicamente basata su considerazioni riguardo alla competitività di prezzo e di qualità alle condizioni di mercato.

Tabella 5 – Olio d’oliva. Unione Europea: importazioni dai paesi del Mediterraneo, quote preferenziali a dazio zero, importazioni nell’ambito del "Traffico di Perfezionamento Attivo" (TPA) e importazioni che apparentemente avvengono a condizioni NPF (t; 2005).

* Le importazioni dell'UE di olio d'oliva raffinato dal Libano sono concesse in esenzione da dazio e da quota

Fonte: Commissione UE (COMEXT).

Figura 3 - UE, importazioni dai paesi Mediterranei: importazioni preferenziali, importazioni nell'ambito del "Traffico di Perfezionamento Attivo" (TPA) e importazioni sotto altre condizioni (000 t; 2005).

Fonte: Commissione UE (COMEXT)

I valori CIF d’importazione unitari medi variano significativamente tra paesi d’esportazione, tra qualità (vergine o raffinato) come pure a seconda dei paesi di destinazione (Tabelle 2 e 3). Queste differenze possono essere viste come il risultato di una combinazione di fattori, inclusi i costi di trasporto e di transazione; la competitività di costo dei paesi d’esportazione; differenziazioni di servizi e di qualità dei prodotti diversi da quelli che possono essere spiegati dalla classificazione dell’olio d’oliva in vergine e raffinato; il packaging del prodotto, e l’efficacia di strategie di marketing/acquisto, inclusa la discriminazione di mercato (la capacità di un esportatore di vendere un dato olio d’oliva su mercati differenti a prezzi differenti). I valori unitari medi delle esportazioni di olio d’oliva vergine dell’UE-25 alla frontiera dei paesi importatori sono del 10-20% più alti dei valori degli altri principali esportatori; nel caso dell’olio d’oliva raffinato, i valori d’importazione unitari medi per le esportazioni del Marocco sono leggermente più alti di quelli dell’UE-25 sia sul mercato USA che su quello del Canada (Tabella 3). Le esportazioni di olio d’oliva vergine di Siria e Tunisia presentano i più bassi valori all’importazione unitari medi. Tunisia, Turchia, Siria e Marocco mostrano tutti le minori differenze tra i valori all’esportazione unitari medi delle due qualità di olio rispetto a quelle osservate per l’UE-25. La Siria vende il suo olio d’oliva raffinato agli USA, l’UE-25 e l’Australia ad un prezzo superiore a quello al quale vende l’olio d’oliva vergine, sebbene occorra tenere presente che più del 90% delle esportazioni siriane è composto da olio d’oliva vergine venduto all’UE-25.

I valori CIF d’esportazione unitari medi dell’EU-25 variano significativamente a seconda del paese di destinazione, anche per oli d’oliva della medesima qualità; i valori più bassi, per entrambe le categorie, sono quelli osservati per le esportazioni verso gli USA (3,9 e 3,3 $/kg, rispettivamente, per olio d’oliva vergine e raffinato); i valori più elevati sono quelli osservati per le esportazioni verso il Giappone (rispettivamente, 5,3 e 4,3 $/kg), mentre le esportazioni verso il Canada e l’Australia presentano valori che si posizionano tra questi due estremi; l’olio d’oliva raffinato esportato dall’UE-25 al Giappone è venduto al confine del paese importatore ad un valore unitario medio più elevato di quello che presenta l’olio d’oliva vergine venduto agli USA; tuttavia, a causa delle sue dimensioni, questa differenza può essere spiegata solo in parte dai più alti costi di trasporto, e più efficacemente da differenziazioni di servizi offerti e packaging del prodotto.

La quota degli oli d’oliva vergini sulle complessive esportazioni di olio d’oliva dell’UE varia a seconda del paese di destinazione; gli oli d’oliva vergini rappresentano, rispettivamente, il 64, 60 e 66% delle esportazioni dell’UE-25 verso gli USA, il Giappone e il Canada, ma sono l’88% delle sue esportazioni verso la Corea del Sud e solo il 37% di quelle dirette verso l’Australia.

Gli scambi di olio d’oliva nel Mediterraneo: la struttura attuale delle importazioni

Se ora cambiamo prospettiva e guardiamo al commercio di olio d’oliva nel 2005 dal punto di vista degli importatori, gli USA emergono come il più grande importatore (con il 36% del valore delle importazioni mondiali), e l’UE-25, ignorando il commercio intra-UE, come il secondo maggiore importatore, (26%), seguita dal Giappone (6%), Canada, Corea del Sud e Australia (tutti con il 5% delle importazioni mondiali), e il Brasile (4%) (Figura 4).

Figura 4 - Olio d'oliva. Importazioni dei maggiori importatori per paese di origine (000$; 2005).

Fonte: UN COMTRADE

L’86% del valore delle importazioni USA di olio d’oliva proviene dall’UE-25; gli altri principali fornitori sono Turchia (7%), Argentina (3%), Marocco e Tunisia (2% ciascuno). Il 66% delle importazioni statunitensi è costituito da olio d’oliva vergine. I valori CIF d’importazione unitari medi degli USA di oli d’oliva vergini e raffinati sono, rispettivamente, 3,8 e 3,3 $/kg (Tabelle 2 e 3); gli oli d’oliva con il più elevato valore d’importazione unitario medio sono quelli importati dal Marocco. La fonte principale di provenienza delle importazioni dell’UE-25 è la Tunisia (50% delle importazioni UE in valore), seguita dalla Turchia (22%), dalla Siria (15%) e dal Marocco (9%); l’UE importa prevalentemente oli d’oliva vergini (79%; la quota di oli d’oliva vergini sulle sue esportazioni era del 62%). Il valore d’importazione unitario medio per l’UE è lo stesso (3,3 $/kg) sia per gli oli d’oliva vergini che per quelli raffinati (per tutti gli altri principali importatori il valore d’importazione unitario medio è maggiore per gli oli d’oliva vergini); sono osservate solo piccole differenze nei valori UE d’importazione unitari medi a seconda del paese di origine delle importazioni.

Il Giappone importa quasi tutto il suo olio d’oliva (96%) dall’UE; solo il 60% delle sue importazioni sono di oli d’oliva vergini. I valori d’importazione unitari medi del Giappone sono i più elevati tra i principali paesi importatori, sia per gli oli d’oliva vergini che per quelli raffinati; come già detto, i più alti costi di trasporto sono solo parte della spiegazione (gli analoghi valori unitari medi delle importazioni dell’Australia, per esempio, sono significativamente più bassi, e anche per questo paese le importazioni di olio d’oliva provengono quasi esclusivamente dall’UE). La maggior parte delle importazioni del Canada provengono dall’UE (82%), ma una quota significativa è importata dalla Turchia (12%); il 66% delle importazioni canadesi in valore è rappresentato da oli d’oliva vergini; i valori unitari medi dell’olio d’oliva vergine importato dalla Turchia e dall’UE sono quasi identici, mentre il valore unitario dell’olio d’oliva raffinato importato dalla Turchia è significativamente più basso di quello importato dall’UE.

La Corea del Sud è oggi uno dei principali importatori di olio d’oliva. Nel 2003 il consumo ha raggiunto 6.700 t, lo stesso di Finlandia, Polonia e Irlanda messi assieme; esso era meno di 200 t nei primi anni ’90 e la maggior parte di questi incrementi ha avuto luogo negli anni più recenti. Il 92% delle importazioni della Corea proviene dall’UE, mentre il 7% è importato dalla Turchia. Tra i maggiori importatori, la Corea è quello per il quale gli oli d’oliva vergini rappresentano la quota maggiore delle importazioni (85%). Come nel caso del Canada, i valori unitari medi delle importazioni di oli d’oliva vergine della Corea dalla Turchia e dall’UE sono molto simili, mentre il valore unitario delle sue importazioni di oli d’oliva raffinato dalla Turchia è più basso di quello importato dall’UE. L’UE-25 è la fonte del 96% delle importazioni australiane di olio d’oliva. Tra i maggiori importatori, l’Australia è il solo paese in cui il valore d’importazione degli oli d’oliva raffinati supera il valore d’importazione degli oli d’oliva vergini; infatti, questi ultimi pesano per solo il 37% sulle sue importazioni di olio d’oliva (il che significa una quota ancora più piccola delle sue importazioni in volume).

Conclusioni

Il fattore chiave per il futuro del mercato mondiale degli oli d’oliva sembra essere l’espansione delle domande. La domanda aggregata continuerà a crescere in molti paesi, con ampi margini per ulteriori espansioni nei livelli di consumo pro capite, sia nei paesi sviluppati che in quelli in via di sviluppo. Il tasso a cui il consumo continuerà a crescere dipenderà, almeno in parte, dall’estensione e dall’efficacia dei programmi di promozione del mercato di paesi specifici. L’espansione quantitativa dei mercati andrà di pari passo con un incremento nella loro segmentazione e nella differenziazione delle abitudini di consumo (e, come risultato, con strategie di marketing di differenziazione e diversificazione basate sulla qualità del prodotto); una quota crescente dei consumatori richiederà oli d’oliva differenziati sulla base di attributi di qualità di prodotto e di processo, come quelli legati all’origine o all’ottenimento dell’olio d’oliva da pratiche di produzione biologiche16. La crescente produzione nei paesi non-tradizionali produttori, piuttosto che rappresentare una minaccia, aiuterà ad espandere la domanda in quei paesi e, grazie al “premium price” a cui gli oli prodotti internamente sono venduti, permetterà la penetrazione di mercato degli oli di oliva di più alta qualità (e più alti prezzi) importati. Nonostante numerosi studi recenti guardino alle attitudini dei consumatori sia verso l’olio d’oliva in generale che verso i differenti attributi qualitativi, la potenzialità e i tempi di espansione della domanda, le dinamiche della crescente segmentazione del mercato e la capacità del consumatore di pagare per specifici attributi di qualità, richiedono tutti sforzi aggiuntivi di ricerca al fine di fornire alle aziende informazioni adeguate su cui basare le decisioni di produzione e di marketing strategico.

Le politiche interne e commerciali sono rilevanti, ma non determinanti, nel definire il futuro del mercato. La riforma del 2004 dell’Organizzazione Comune di Mercato dell’olio d’oliva ha ridotto significativamente le distorsioni interne e ha creato le condizioni per condurre ad una riduzione della produzione e ad un aumento della qualità. La riduzione della protezione del mercato come risultato della conclusione del Doha round del WTO e la creazione di un’area di libero scambio nel bacino del Mediterraneo, se e quando avverranno, certamente influenzeranno il commercio di olio d’oliva, ma probabilmente influenzeranno i flussi di commercio tra i paesi del Mediterraneo più che i volumi netti di commercio. C’è ancora molto poca ricerca attorno alla valutazione del possibile impatto di una riduzione delle tariffe, sia su base multilaterale che bilaterale tra l’UE e i paesi della sponda sud del Mediterraneo relativamente all’olio d’oliva17.

Un terzo fattore che è importante considerare nel valutare gli sviluppi futuri del mercato mondiale dell’olio d’oliva è la struttura dell’industria. La crescente concentrazione e multinazionalizzazione della componente industriale dell’imbottigliamento, con un numero molto limitato di aziende che possiedono le etichette di maggior valore e che controllano la maggior parte dell’olio d’oliva venduto sui mercati più importanti, fa di questo un mercato non perfettamente competitivo. Esistono contrasti tra l’industria di imbottigliamento (e alcuni esportatori stranieri), da un lato, e i produttori dei più grandi paesi produttori, dall’altro, ed è probabile che questi non si risolveranno in un prossimo futuro. Per esempio, in Italia i produttori interni si sono fortemente opposti all’uso di olio d’oliva importato da vendere, sui mercati interni come pure su quelli esteri, ai consumatori finali, che percepiscono l’olio d’oliva che essi acquistano come essere stato “prodotto in Italia” (con gli imbottigliatori che beneficiano della capacità dei consumatori disposti a pagare un premium per l’olio d’oliva italiano).

Le decisioni strategiche delle multinazionali che controllano un’ampia quota dell’industria di imbottigliamento sono probabilmente un fattore cruciale nel definire gli sviluppi e il posizionamento commerciale del settore dell’olio d’oliva nei paesi mediterranei non comunitari. La soluzione naturale ai conflitti esistenti sarebbe un efficace coordinamento orizzontale e verticale (che si estenda tra i paesi) lungo la “catena”; tuttavia, questa soluzione è resa difficoltosa dalla dispersione della produzione e delle attività di molitura (frantoi) di fronte all’alto livello di concentrazione dell’industria di imbottigliamento, che permette a questi ultimi di esercitare potere di mercato. Regimi di protezione, per le indicazioni geografiche, stringenti ed efficacemente implementati e promossi sono forse il modo migliore per permettere ai produttori di olio d’oliva di aumentare il loro potere di mercato lungo la “catena” e di catturare il valore che i consumatori attribuiscono a specifiche origini.

Riferimenti bibliografici

-

Akil, Jamila (2004), Qualità ed asimmetria informative nei mercati agro-alimentari. Il caso dell’olio extra-vergine di oliva, Ph.D. Dissertation, Dipartimento di Economia Agro-forestale e Ambiente Rurale, Università della Tuscia, Italia.

-

Anania, Giovanni, Javier Calatrava Requena, Bernardo De Gennaro, José Maria Garcia Alvarez-Coque, Manuel Parras Rosa, Carlo Siciliani e Giordano Sivini (2001), “Forum: Problemi strutturali, domande di politiche e strategie delle imprese nell’olivicoltura da olio in Italia e Spagna”, QA La Questione Agraria, 3.

-

Cañada, Javier Sanz (2001), “Le denominazioni di origine dell’olio d’oliva in Spagna”, in A. Cavazzani and G. Sivini, (a cura di), L’olivicoltura spagnola e italiana in Europa, Rubbettino, Soveria Mannelli (Catanzaro).

-

Cañada, Javier Sanz, Alfredo Macias Vazquez (2005), “Quality certification, institutions and innovation in local agro-food systems: Protected designation of origin of olive oil in Spain”, Journal of Rural Studies, 21.

-

Caporale, Gabriella, Sonia Policastro, Angela Carlucci e Erminio Monteleone (2006), “Consumer expectations for sensory properties in virgin olive oils”, Food Quality and Preferences, 17.

-

Cavazzani, Ada e Giordano Sivini (2001), (a cura di), L’olivicoltura spagnola e italiana in Europa, Rubbettino, Soveria Mannelli (Catanzaro).

-

D’Auria, Roberto (2001), “Le olivicolture italiane”, in A. Cavazzani and G. Sivini, (a cura di), L’olivicoltura spagnola e italiana in Europa, Rubbettino, Soveria Mannelli (Catanzaro).

-

Dekhili, Sihem e François D’Hauteville (2006), Place de l’origine dans la qualité et dimensions de l’image: Perceptions des experts Français et Tunisiens, cas de l’huile d’olive, MOISA (Unité Mixte de Recherche, Marché Organisations Institutions Stratégies d’Acteurs), WP n. 2.

-

Del Giudice, Teresa e Angela D’Elia (2001), “Valorizzazione dell’olio extra-vergine di oliva meridionale: una proposta metodologica per l’analisi delle preferenze”, Rivista di Economia Agraria, 56, 4, Dicembre.

-

De Gennaro, Bernardo (2005a), “Olive ed olio: un’analisi di filiera in Puglia”, in Gaetano Marenco, (a cura di), Lo sviluppo dei sistemi agricoli locali. Strumenti per l’analisi delle politiche, ESI, Napoli.

-

De Gennaro, Bernardo (2005b), “La filiera olivicolo-olearia in Calabria”, in Gaetano Marengo, (a cura di), Lo sviluppo dei sistemi agricoli locali. Strumenti per l’analisi delle politiche, ESI, Napoli.

-

Dell’Aquila Crescenzo (2005), “Il commercio agricolo negli accordi con i Partner Mediterranei dell’UE”, AGRIREGIONIEUROPA, 3.

-

Garcia-Alvarez-Coque, Josè Maria, Victor Martinez-Gomez, M. Villanueva (2006), Modelling Euro-Mediterranean Agricultural Trade, (Grupo de Economía International, Universidad Politécnica de Valencia, Spain), Working Paper 06/05, Progetto TRADEAG.

-

Grigg, David (2001), “Olive oil, the Mediterranean and the world”, GeoJournal, 53, pp. 163-172.

-

Karray, Boubaker (2006), Olive Oil World Market Dynamics and Policy Reforms: Implication for Tunisia, paper presentato al 98mo Seminario dell’EAAE, Chania, Luglio.

-

Meloni, Mauro (2001), “La valorizzazione degli oli d’oliva DOP in Italia”, in A. Cavazzani e G. Sivini, (a cura di), L’olivicoltura spagnola e italiana in Europa, Rubbettino, Soveria Mannelli (Catanzaro).

-

Mili, Samir (2006), “Olive Oil Marketing on Non-Traditional Markets: Prospects and Strategies”, New Medit, 1.

-

Mili, Samir e M. Mahlau (2005), Characterization of European Olive Oil Production and Markets, “EU-MED AGPOL” Progetto di Ricerca su “Impact of agricultural trade liberalization between EU and Mediterranean countries”, pp. 1-74.

-

Mili, Samir e M. Rodriguez Zuñiga (2001), “Exploring future developments in international olive oil trade and marketing: a Spanish perspective”, Agribusiness: An International Journal, 17, 3.

-

Ribeiro Cadima, José, José Freitas Santos (2004), Portuguese olive oil and the price of regionale products does designation of origin really matter?, NIPE (Núcleo de Investigação em Políticas Económicas), WP n. 3.

-

Scarpa, Riccardo e Teresa Del Giudice (2004), “Market Segmentation via Mixed Logit: Extra-Virgin Olive Oil in Urban Italy”, Journal of Agricultural & Food Industrial Organization, 2.

-

Rosa Parras, Manuel (2001), “La filiera dell’olio d’oliva in Spagna”, in A. Cavazzani e G. Sivini, (a cura di), L’olivicoltura spagnola e italiana in Europa, Rubbettino, Soveria Mannelli (Catanzaro).

-

van der Lans Ivo A., Korst van Ittersum, Antonella De Cicco e Margareth. Loseby (2001), “The role of the region of origin and EU certificates of origin in consumer evaluation of food products”, European Review of Agricultural Economics, 28, Dicembre.

- 1. Questo articolo è una sintesi rivista del lavoro presentato con G. Anania (ganania@unical.it) al 103mo Seminario dell’European Association of Agricultural Economists, (Barcellona, Spagna, 23-25 Aprile 2007). La ricerca, i cui risultati sono sinteticamente presentati in questo lavoro, ha ricevuto il sostegno finanziario della Commissione Europea nell’ambito del progetto di ricerca “Agricultural Trade Agreements (TRADEAG)”. Le opinioni espresse in questo articolo sono di sola responsabilità dell’Autore e non riflettono necessariamente quelle della Commissione Europea o dell’INEA.

- 2. La media biennale serve a ridurre gli effetti della variabilità della produzione, sebbene il consolidarsi dei moderni sistemi di produzione stia fortemente attenuando il fenomeno della ciclicità biennale. I dati su produzione e consumo sono di fonte Fao (Faostat database).

- 3. La presenza di differenti sistemi produttivi nei settori olivicoli di Italia e Spagna è analizzata in Anania et al. (2001); D’Auria (2001) e De Gennaro (2005a e 2005b).

- 4. Le attitudini dei consumatori nei riguardi dell’olio d’oliva e i modelli di acquisto in Italia e Spagna sono analizzati in Caporale et al. (2006), Del giudice e D’Elia (2001), ISMEA (2004), D’Auria (2001) e Rosa (2001).

- 5. Si veda Cavazzani e Sivini (2001), Grigg (2001), Mili (2006) e Mili e Mahlau (2005).

- 6. Karray (2006) offre una discussione dettagliata delle determinanti interne ed esterne della competitività della Tunisia sul mercato mondiale di olio d’oliva.

- 7. La differenza tra la crescita delle complessive importazioni mondiali e quella delle esportazioni è dovuta principalmente alle differenze di registrazione e ad errori derivanti dalle fonte di origine dei dati (paesi esportatori per le esportazioni e paesi importatori per le importazioni); parte della differenza è dovuta anche al fatto che una spedizione effettuata e registrata verso la fine dell’anno dal paese esportatore può essere scaricata e registrata nel paese importatore all’inizio dell’anno successivo.

- 8. La fonte dei dati è ora il database UN COMTRADE; le informazioni sono state estratte utilizzando i paesi importatori come le fonti di registrazione.

- 9. L’olio d’oliva risponde al codice “1509” della classificazione NC; l’olio d’oliva vergine è classificato come “1509 10” e l’olio d’oliva raffinato risponde al codice “1509 90”.

- 10. Come già detto prima, più del 90% delle esportazioni di Tunisia e Siria sono dirette verso l’UE.

- 11. L’olio d’oliva “vergine lampante” ha il codice NC 1509 1010, l’olio d’oliva “vergine diverso dal lampante” è il 1509 1090 (tra le altre cose, il contenuto in acido oleico non può superare 3,3 g per 100 g) e “altro” olio d’oliva è il 1509 9000 (questi sono oli d’oliva raffinati diversi da quelli estratti con solventi, che sono invece inclusi nel codice 1510).

- 12. La Giordania nel 2005 non aveva alcun accesso preferenziale, ma dal 2006 beneficia di una quota a dazio zero che aumenterà progressivamente fino a raggiungere 12.000 t nel 2010; le quote di Marocco e Cisgiordania (inclusa la Striscia di Gaza) aumenteranno per raggiungere nel 2007, rispettivamente, 3.920 e 3.000 t; dal 2006 la quota annuale per l’ Algeria è di 1.000 t; la Turchia beneficia ora di una quota di 100 t a cui si applica un dazio ad valorem del 7,5%.

- 13. Una riduzione del 10% della tariffa NPF per gli oli d’oliva “vergini” (codici NC 1509 1010 e 1509 1090); una riduzione del 5% per gli oli d’oliva raffinati (codice NC 1509 90) e gli oli d’oliva estratti tramite solventi (1510).

- 14. Dal 2006 alla Giordania è concesso esportare olio d’oliva raffinato (codice NC 1509 9000) in esenzione da quota e a dazio zero.

- 15. Questo è l’olio di sansa di olive, ottenuto con estrazione tramite solvente (codice NC 1510).

- 16. Prove della crescente importanza attribuita dai consumatori all’”origine” dell’olio d’oliva e della percezione di “qualità” derivante dalla presenza di denominazioni di origine certificate sono contenute in Akil (2004), Cañada e Vázquez (2005), Dekhili e D’Hauteville (2006), Ribeiro e Santos (2004), Scarpa e Del Giudice (2004) e van der Lans et al. (2001).

- 17. Sul tema della liberalizzazione del commercio nell’area del Mediterraneo esiste una vasta letteratura, prevalentemente dedicata agli effetti per il settore ortofrutticolo. Per un’analisi dei flussi di commercio agricolo tra UE e paesi Mediterranei alla luce degli accordi di partenariato si veda Dell’Aquila (2005). Si veda anche l’estesa bibliografia riportata in Garcia-Alvarez-Coque et al. (2006).

Comments

Utente non regi... (not verified)

Thu, 01/01/1970 - 01:00

Permalink

filiera corta

Sono un agricoltore, produttore di olio extravergine d'oliva biologico, sono convinto che per aumentare l'esportazione e dare la possibilità anche agli agricoltori di guadagnare qualche soldo in più, l'Italia dovrebbe creare qualche sito, o qualche ufficio, dove gli acquirenti degli stati importatori possano rivolgersi per acqistare direttamente dai nostri produttori, creando una rete di vendita diretta che eviti le solite speculazioni di grandi società che tolgono ossigeno agli agricoltori, e spesso trascurano la qualità.

Commento originariamente inviato da 'ghiretto' in data 06/11/2011.