Introduzione

La decisione degli imprenditori agricoli di investire in capitale fisico, quale fabbricati (FB) e macchinari (ME), è influenzata, inter alia, da valutazioni di redditività dell’investimento, sulle quali incidono la differenza tra i prezzi di acquisto e rivendita di un bene capitale e, soprattutto, la natura incerta dei prezzi in agricoltura e degli aiuti pubblici al settore (i.e., nell’Unione Europea (UE) i pagamenti associati alla Politica Agricola Comunitaria (Pac)) (Serra et al. 2009; Boetel et al., 2007). Questi ultimi possono proteggere dalle fluttuazioni dei prezzi, qualora fossero accoppiati alle scelte produttive dell’azienda agricola, e/o aumentare il peso – sul reddito agricolo complessivo – di quello non legato alla produzione agricola, qualora vengano elargiti nella forma di sussidi disaccoppiati. Entrambe le implementazioni dei sussidi della Pac sono in grado di rendere meno stringenti i vincoli di costo e di credito fronteggiati da un’impresa agricola (Sckokai, 2005) e/o diminuire l’incertezza associata all’attività produttiva. In generale, un aumento del sostegno può determinare più alti livelli d’investimento. Tuttavia la decisione di non investire può rimanere comunque ottimale in presenza di persistente incertezza riguardo il valore futuro di alcune variabili economiche e/o di imperfezioni nel mercato dei capitali che non permettano il recupero totale dell’investimento fatto o impediscano l’utilizzo dei beni capitali per altri fini (i.e., la teoria dell’opzione reale dell’attesa (Huttel et al., 2010)).

In questa nota presentiamo alcuni risultati della stima di un modello di domanda di investimenti in FB e ME caratterizzata dalla possibilità di distinguere tra tre diversi comportamenti, cioè le scelte di disinvestire (D), di non investire (Z) e di investire (I)1 . Partendo dal modello teorico di determinazione della quantità ottima di investimento in beni capitali fondato sulla massimizzazione del valore attuale dell’utilità futura dell’imprenditore agricolo sviluppato da Sckokai e Moro (2009), si deriva una forma ridotta della funzione di domanda di investimenti in FB e ME. Seguendo l’approccio di Abel e Eberly (1994) è possibile modificarla in modo da spiegare le numerose e diverse frizioni nel mercato dei capitali che portano alla manifestazione di tre regimi di aggiustamento dello stock di capitale, dove quello di maggior interesse è Z. Il modello di Abel e Eberly (1994) è altresì innovativo poiché identifica i tre diversi comportamenti sulla base di intervalli, piuttosto che stime puntuali, del costo di aggiustamento del capitale. La stima e la convalida dei risultati del modello di Abel e Eberly (1994) avvengono implementando il modello di regressione a regimi separati per dati panel bilanciati ed i test statistici sviluppati da Hansen (1996, 1999, 2000)2. Le condizioni di mercato ed i vincoli – strutturali e/o dovuti alla differente implementazione dei sussidi disaccoppiati soprattutto tra vecchi e nuovi Stati Membri (MSs) – fronteggiati dal settore agricolo probabilmente molto diversi nei paesi dell’UE giustificano un’analisi comparata del ruolo dei pagamenti, nell’ambito del I Pilastro, della Pac nel determinare il livello degli investimenti in alcuni MSs3.

I dati

Il modello di domanda di investimenti è stimato su micro-dati, a livello di singola impresa agricola, raccolti nell’ambito dell’indagine europea Farm Accountancy Data Network (Fadn) in Francia (FR), Germania (DE), Ungheria (HU), Italia (IT) e Regno Unito (UK), concentrandosi su aziende specializzate in colture in pieno campo. Partendo dal panel sbilanciato della Fadn, si sono costruiti due panel dataset della lunghezza di 4 anni ciascuno (2001-2004; 2005-2008). Essi garantiscono la disponibilità di un numero congruo di osservazioni4 per poter impiegare la metodologia di Hansen (1999) che si applica solo a dati panel bilanciati. Sulla base del modello, la domanda di investimenti5 è funzione di una misura dello stock di capitale al periodo precedente (k-1)6 , del valore (expoutpi) e della varianza (varoutpi) attesi del prezzo dell’output dell’azienda agricola (Chavas e Holt, 1990), di un indice del prezzo degli input, del valore dei sussidi (accoppiati o disaccoppiati a seconda del periodo considerato) nonché della ricchezza e del reddito per ettaro di superficie agraria utilizzata (Guastella et al., 2013)7 . Quest’ultima è la variabile che determina l’esistenza dei regimi d’investimento. Il coefficiente per la variabile k-1, con un range atteso nell’intervallo chiuso [-1;1], è interpretato come il tasso di aggiustamento della dotazione corrente di capitale al suo valore di equilibrio di lungo periodo. Valori negativi di questo coefficiente stanno ad indicare che le aziende agricole disinvestono per raggiungere una minor dotazione di capitale (Sckokai e Moro, 2009) mentre valori positivi implicano aziende sotto-capitalizzate che dovrebbero investire per raggiungere un più alto livello di equilibrio di lungo periodo. Mentre il legame tra investimento, k-1 ed expoutpi evidenzia – rispettivamente – l’attitudine dell’agricoltore verso l’investimento nonché il suo adattamento alle condizioni di mercato, il legame tra investimento, sussidi e varoutpi può essere fortemente influenzato dalle politiche di supporto pubblico. Da un lato, l’intervento pubblico si concretizza nella determinazione dell’ammontare e della tipologia di sussidi versati alle aziende agricole, condizionando – in modo rilevante – l’ammontare complessivo di risorse a loro disposizione per effettuare i necessari investimenti. Dall’altro lato, anche la varoutpi – ovvero uno dei rischi che gli imprenditori agricoli si trovano a fronteggiare – può essere calmierata con adeguate politiche di intervento pubblico.

Risultati

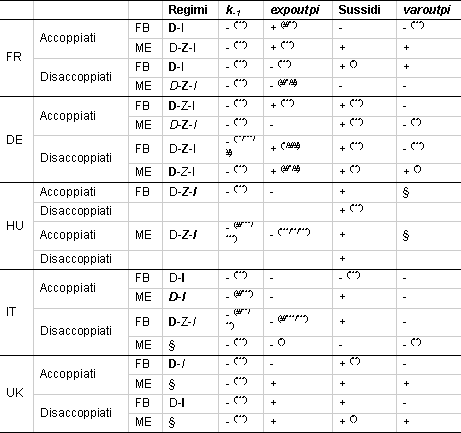

La tabella 1 presenta i principali risultati dell’analisi econometrica della domanda di investimenti in FB e ME.

Tabella 1 - Stime del modello a regimi endogeni per la domanda di investimenti

Fonte: elaborazione degli autori sulla base delle stime in Guastella et al. (2013).

Note: *** identifica statisticamente significativo all’1%, ** al 5%, * al 10% sulla base di test a due code; ¥ identifica Non Statisticamente Significativo; § denota Non Applicabile; grassetto identifica il regime cui appartiene il maggior numero di aziende agricole per il maggior numero di anni, grassetto corsivo identifica i due regimi cui appartengono il maggior numero di aziende agricole per due anni, corsivo identifica il regime cui appartiene il maggior numero di aziende per un solo anno; le variabili soggette ad effetti di regime (k-1 e expoutpi) prendono il segno che appare più frequentemente mentre la loro significatività (il loro apice) è presentata più volte qualora differisca tra il regime di Disinvestimento (D), non-investimento (Z) e Investimento (I).

La colonna “Regimi” chiarisce che la domanda di investimenti è caratterizzata da tre regimi solo in DE e HU, indipendentemente dalla natura del bene capitale e dal tipo di aiuto ricevuto. In FR solo l’investimento in ME sembra essere caratterizzato da un separato regime di non-investimento, indipendentemente dal tipo di aiuto ricevuto. Inoltre, il regime di non-investimento raggruppa anche la maggior parte delle aziende considerate per il maggior numero di anni, suggerendo la rilevanza economica, oltre che statistica, di questo equilibrio separato.

La tabella 1 evidenzia, in modo un po’ sorprendente benché statisticamente molto preciso, che le aziende agricole considerate appaiono sovra-capitalizzate rispetto la loro dotazione ottimale sia di FB sia di ME, in presenza di entrambe le tipologie di sussidi e per tutti i regimi stimati. Questo risultato è consistente con quelli di altri studi recenti che utilizzano anche metodologie diverse (Petrick e Kloss, 2012; Sckokai e Moro, 2009).

Contrariamente alla stabilità nel segno e nel livello di significatività registrato dalla variabile k-1, la dipendenza di breve periodo dell’investimento dall’expoutpi è spesso non statisticamente significativa, è negativa – nel periodo 2005-2008 – in FR e HU, mentre raggiunge l’usuale significatività statistica in IT in presenza di sussidi disaccoppiati. In DE e UK la relazione tra investimento e expoutpi è largamente positiva mentre è anche significativa solo nel primo.

L’effetto dei sussidi della Pac sugli investimenti, in entrambi i tipi di beni capitali, è quasi esclusivamente positivo, mentre è statisticamente significativo solo in circa la metà dei modelli stimati. Tuttavia, i sussidi disaccoppiati sono statisticamente significativi in metà dei modelli stimati per il periodo 2005-2008. Questo si traduce in un incremento del 25% dei casi di significatività rispetto alla valutazione dell’impatto dei sussidi accoppiati. Entrambe le tipologie di sussidi hanno un effetto sempre positivo e statisticamente significativo solo in DE. La transizione ad un sistema di supporto disaccoppiato non sembra aver provocato significativi mutamenti nell’attitudine degli imprenditori agricoli all’investimento in beni capitali, suggerendo che le due implementazioni dei sussidi Pac sono state percepite come molto simili. Fanno eccezione l’effetto dei sussidi disaccoppiati che diventa positivo e statisticamente significativo per l’investimento in FB in FR, HU e in ME negli UK. Al contrario, l’effetto diventa non statisticamente significativo per l’investimento in FB negli UK. Da ultimo, seppur rimanendo statisticamente non significativo, l’effetto del supporto pubblico diventa negativo per l’investimento in ME in FR ed IT.

L’ultima colonna in Tabella 1 riporta le stime dell’effetto della variabilità del prezzo dell’output agricolo sul livello di investimenti in FB e ME. Circa il 70% (11 dei 16) dei modelli è caratterizzato da un coefficiente negativo per l’effetto del rischio su entrambe le tipologie di investimento, indipendentemente dal tipo di sussidio ricevuto. Tuttavia, solo in circa un terzo di questi casi (4 degli 11), l’effetto è statisticamente significativo. L’investimento in ME in presenza di supporto disaccoppiato in DE è influenzato positivamente – ed in modo statisticamente significativo benché solo al 10% – da un aumento della varoutpi. L’investimento in FR e negli UK appare influenzato, in egual misura, positivamente e negativamente dal ruolo del rischio. In particolare, negli UK i segni di questa relazione variano in funzione del tipo di investimento: quello in FB ne registra uno negativo, mentre quello in ME uno positivo.

Conclusioni

La presente nota ha riportato i risultati salienti di un più ampio lavoro di analisi del ruolo dei sussidi Pac, accoppiati e disaccoppiati alla produzione agricola, nel determinare la domanda di investimenti in fabbricati e macchinari agricoli espressa dalle aziende agricole di alcune nazioni dell’UE, specializzate nella produzione di colture in pieno campo. Applicando un modello teorico della scelta d’investimento che contemplasse irregolarità nella funzione del costo di aggiustamento del capitale ed una metodologia econometrica capace di identificare l’esistenza di equilibri multipli e separati, il modello stimato ha verificato se la scelta di non-investire in entrambi i tipi di bene capitale fosse ottima in presenza di un intervallo – piuttosto che un singolo valore – dei prezzi ombra del capitale.

Le stime econometriche testimoniano che l’intervallo di non-investimento è chiaramente e frequentemente identificato – per il campione di aziende selezionato – in Germania, indipendentemente dalla tipologia di investimento e supporto pubblico considerato mentre in Ungheria questo avviene solo indipendentemente dalla tipologia di bene d’investimento, in presenza di un sostegno – per gli anni considerati – sia accoppiato sia disaccoppiato. Tre regimi sono propri anche dell’investimento in macchinari in Francia, indipendentemente dal tipo di aiuti ricevuti. Questi risultati potrebbero condurre alla riforma delle politiche di intervento pubblico per influenzare in modo più mirato le tipologie di aziende di interesse. Poiché l’evidenza empirica suggerisce che le aziende specializzate nella produzione di colture di pieno campo sono su una traiettoria di disinvestimento verso livelli più bassi delle rispettive dotazioni di capitale di lungo periodo, la frequente affermazione che l’agricoltura sia sotto-capitalizzata non sembra trovare riscontro nei dati della contabilità aziendale. Gli aggiustamenti di breve periodo nella dotazione di capitale, attorno a chiaramente identificate traiettorie di lungo periodo, conseguenza di variazioni nel prezzo dell’output sono – in gran parte – non significativi e mostrano, occasionalmente, direzioni contrastanti. L’associazione tra entrambi i tipi di investimento ed i sussidi della Pac risulta in gran parte positiva con la dipendenza dai sussidi disaccoppiati solo marginalmente più statisticamente significativa. L’aspettativa di un’associazione negativa tra la varianza del prezzo dell’output – misura dell’incertezza subita dagli imprenditori agricoli nel commercializzare i propri output – è largamente confermata dai dati, benché raramente in modo statisticamente significativo.

Volendo utilizzare questi risultati per tentare di descrivere il comportamento dell’imprenditore agricolo, sembra che le sue decisioni di investimento siano state maggiormente orientate ad un’ottica di lungo – piuttosto che di breve – periodo, non siano state condizionate – nel tempo – dalla differente metodologia di pagamento dei sussidi del I Pilastro della Cap nonché dipendano, solo in pochi casi in modo significativo, dal rischio associato alla fluttuazione del prezzo atteso dell’output aziendale suggerendo l’esistenza di altri rischi maggiormente vincolanti per le decisioni aziendali (i.e., il rischio di eventi meteorologici estremi).

Riferimenti bibliografici

-

Abel A.B. e Eberly J.C., (1994). “A unified model of investment under uncertainty”. American Economic Review, Vol. 84 pp. 1369–1384

-

Boetel B.L., Hoffmann R. e Liu D.J., (2007). “Estimating Investment Rigidity within a Threshold Regression Framework: the Case of U.S. Hog Production Sector”, American Journal of Agricultural Economics, Vol. 89, N° 1, pp. 36–51

-

Chavas J.P. e Holt M.T., (1990). “Acreage Decisions Under Risk: The Case of Corn and Soybeans”, American Journal of Agricultural Economics, Vol. 72, N° 3, pp. 529-538

-

Dang V. A., Kim M. e Shin Y., (2012). “Asymmetric capital structure adjustments: New evidence from dynamic panel threshold models”, Journal of Empirical Finance, Vol. 19, pp. 465–482

-

Fouquau J., Hurlin C. e Rabaud I, (2008). “The Feldstein–Horioka puzzle: A panel smooth transition regression approach”, Economic Modelling, Vol. 25, N° 2, pp. 284–299

-

Guastella G., Moro D., Sckokai P. e Veneziani M., (2013). Cap Effects on Agricultural Investment Demand in Europe, Paper prepared for presentation at the 2nd Aieaa Conference “Between Crisis and Development: which Role for the Bio-Economy”, 6-7 June, 2013, Parma, Italy

-

Hansen B.E., (1996). “Inference when a nuisance parameter is not identified under the null hypothesis”, Econometrica, Vol. 64, N° 2, pp. 413-430

-

Hansen B.E., (1999). “Threshold effects in non-dynamic panels: Estimation, testing, and inference”, Journal of Econometrics, Vol. 93, pp. 345-368

-

Hansen B.E., (2000). “Sample splitting and threshold estimation”, Econometrica, Vol. 68, N° 3, pp. 575-603

-

Heady E.O., Diesslin H.G., Jensen, H.R. e Johnson, G.L. (eds.), (1956). Agricultural Adjustment Problems in a Growing Economy, Iowa State University Press, Ames, IA, 74-93

-

Huttel S., Mußhoff O. e Odening M., (2010). “Investment reluctance: irreversibility or imperfect capital markets?”, European Review of Agricultural Economics, Vol. 37, N° 1, pp. 51–76

-

Johnson G.L., (1956). Supply Function – Some Facts and Notions in Heady, E.O., Diesslin, H.G., Jensen, H.R. and Johnson, G.L. (eds.), (1956). Agricultural Adjustment Problems in a Growing Economy, Iowa State University Press, Ames, IA, 74-93

-

Lee C.-C. e Chiu Y.-B., (2011). “Electricity demand elasticities and temperature: Evidence from panel smooth transition regression with instrumental variable approach”, Energy Economics, Vol. 33, N° 5, pp. 896–902

-

Petrick M. e Kloss M., (2012). “Drivers of Agricultural Capital Productivity in Selected EU Member States”, Factor Markets Working Papers, N° 30, September

-

Sckokai P., (2005). Modelling the impact of agricultural policies on farm investments under uncertainty: the case of the Cap arable crop regime. Working Paper Agr/CA/Apm(2005)13/Final. Paris: Oecd

-

Sckokai P. e Moro D., (2009). “Modelling the impact of the Cap Single Farm Payment on farm investment and output”, European Review of Agricultural Economics, Vol. 36, N° 3, pp. 395–423

-

Serra T., Stefanou S., Gil J.M. e Featherstone A., (2009). “Investment rigidity and policy measures”, European Review of Agricultural Economics, Vol. 36, pp.103-120

-

Yu P., (2012). “Likelihood estimation and inference in threshold regression”, Journal of Econometrics, Vol. 167, pp. 274–294

- 1. Maggiori dettagli circa l’impianto teorico ed econometrico del lavoro sono disponibili in Guastella et al. (2013).

- 2. Benché altri metodi di stima di un modello a regimi separati esistano (e.g., transizione continua (Fouquau et al., 2008; Lee and Chiu, 2011); stima di verosimiglianza (Yu, 2012) e metodo dei momenti (Dang et al., 2012)), utilizziamo gli strumenti metodologici in Hansen (1996, 1999, 2000) per la loro relativa semplicità (i.e., uso del metodo dei minimi quadrati ordinari) e per il loro comprovato ruolo di fondamento degli altri metodi di stima.

- 3. Uno dei referee di questa rivista ha evidenziato come l’organizzazione e l’ammontare dei pagamenti nell’ambito del II Pilastro della Pac – e dei Piani di Sviluppo Rurale in particolare – possa risultare determinante nel condizionare il livello degli investimenti in agricoltura. Anche alla luce dell’ipotizzata maggiore importanza dei pagamenti del II Pilastro nel futuro schema dei pagamenti della PAC, rimandiamo l’analisi del loro ruolo nella determinazione degli investimenti in agricoltura ad uno studio futuro, qualora l’implementazione e l’organizzazione dei pagamenti del II Pilastro - nei paesi di interesse - sia tale da assicurare una ragionevole comparabilità.

- 4. Questa regola viene disattesa per gli UK dove i dati in formato panel coprono i periodi 1997-2001 e 2005-2008.

- 5. Gli investimenti sono definiti, a partire dai valori della FADN, sottraendo dalla valorizzazione a nuovo dei cespiti (“investimenti lordi”), il valore di vendita dei medesimi ed il deprezzamento riportato nella colonna rispettiva.

- 6. Sia gli investimenti in, sia lo stock di FB e ME sono espressi come valori-unitari ottenuti dalla divisione di un valore monetario per il prezzo d’uso di FB e ME, rispettivamente. Pertanto, investimento e stock di capitale sono utilizzati come variabili continue benchè derivino dalla somma di unità di capitale, nella realtà, indivisibili e acquistate cercando di ottimizzare la “quantità” (che può essere anche il tipo) di cespite in base alle necessità dell’azienda agricola.

- 7. L’inclusione di variabili espresse per ettaro di superficie nel modello quantitativo è funzionale a tenere in considerazione il ruolo della dimensione aziendale nella determinazione degli investimenti in FB e ME.