Introduzione

Il sistema agroalimentare moderno, a causa di una serie di fattori quali il consolidamento nell’industria e nella distribuzione alimentare (Rogers 2001; McCorriston 2002), l’importanza della qualità e della differenziazione (Saitone e Sexton 2010) e l’aumento del grado di coordinamento verticale (Goodhue 2011), ha progressivamente abbandonato il paradigma neoclassico della concorrenza perfetta per costituirsi come una articolata serie di mercati interrelati con strutture di governance complesse (Sexton 2013). Ormai privi della protezione offerta dalle politiche accoppiate, i produttori affrontano mercati agroalimentari imperfettamente competitivi caratterizzati da un forte sbilanciamento nella distribuzione del potere contrattuale (Russo, Goodhue e Sexton 2011). In questo scenario i produttori agricoli si configurano come i soggetti deboli, ovvero come operatori soggetti al potere contrattuale esercitato da altre imprese (a monte o a valle) che organizzano la governance di filiera sulla base di obiettivi privati.

La comunità scientifica e il legislatore comunitario, riconoscendo questa evoluzione dei mercati agroalimentari, hanno affrontato con particolare enfasi il tema della concorrenza nelle filiere agroalimentari. Esiste una corposa letteratura volta all’individuazione del potere e alla valutazione delle sue conseguenze in termini di benessere sociale, sviluppatasi a seguito dei considerevoli processi di concentrazione nell’industria di trasformazione e nella distribuzione (ad esempio, Perloff, Karp e Golan 2007). Tuttavia relativamente pochi contributi in campo economico-agrario hanno considerato gli strumenti volti a bilanciare la distribuzione del potere lungo la filiera1. Le opzioni di policy in questo campo appaiono limitati all’applicazione delle politiche di concorrenza e anti-trust (di competenza della DG Competition e delle autorità anti-trust) oppure a forme di bilanciamento attraverso la creazione di countervailing power, ovvero potere affidato a soggetti deboli in modo da renderli capaci di opporsi ai soggetti forti (in genere di competenza della DG Agricoltura). Alcune misure della nuova Ocm unica rientrano nella seconda categoria.

La nuova Ocm unica ha fra i suoi obiettivi il rafforzamento del ruolo dei produttori agricoli attraverso l’estensione ad un’ampia gamma di settori agricoli delle Organizzazioni dei produttori (OP), delle Associazioni delle Organizzazioni dei produttori (Aop) e degli accordi interprofessionali (Regolamento UE 1308/2013). Tali strumenti, introdotti nel settore ortofrutticolo già a partire dal 1996 e rafforzati nelle varie riforme, sono stati previsti anche nel settore lattiero-caseario nel 2012 con il cosiddetto “pacchetto latte”. La riforma 2013 estende queste misure anche ai seminativi, all’olio di oliva e alla zootecnia.

Un recente studio ha mostrato come l’efficienza di questi strumenti dipenda dall’ambiente di riferimento e possa variare significativamente nei vari casi (Van Herck 2014). Questo contributo si propone di illustrare attraverso un semplice modello di bargaining gli effetti delle OP sulla distribuzione del potere contrattuale.

Attraverso l’azione collettiva dei produttori, il legislatore comunitario vuole promuovere maggiore efficienza ed equità distributiva nel sistema agroalimentare. Questo approccio si colloca all’interno di un cambiamento di paradigma nella natura della policy agricola. Le nuove disposizioni sull’organizzazione di mercato consolidano e rafforzano il passaggio da una Pac tradizionale, imperniata sulla politica di spesa, ad una policy prevalentemente regolatoria. La Ocm tradizionale, coordinata e gestita a livello centrale dall’autorità EU, è stata sostituita da un modello di governance bottom-up all’interno del quale i produttori e i traders operano scelte produttive in autonomia. Nel nuovo contesto, gli attori principali non sono più le istituzioni pubbliche ma gli operatori privati. L’attività di regolamentazione è prevalentemente rivolta ad assicurare un’efficiente attività negoziale e a rimuovere, per quanto possibile, le imperfezioni del mercato senza influire direttamente sulle scelte produttive individuali. Le OP sono divenute strumenti volti a concentrare l’offerta agricola, regolare il coordinamento di mercato e accrescere il potere contrattuale degli agricoltori al fine di contenere gli squilibri derivanti da una potenziale posizione dominante degli operatori a valle. Sulla base di queste considerazioni, le nostre attenzioni si concentrano sulle capacità delle OP di svolgere le proprie funzioni e di riequilibrare il potere contrattuale lungo la filiera agroalimentare. Nello specifico, l’obiettivo del presente lavoro è quello di individuare, mediante un modello teorico (Sorrentino, Russo, Cacchiarelli 2016), quali siano le condizioni che consentono il rafforzamento del potere contrattuale degli agricoltori attraverso forme associative quali le OP e Aop.

Dal potere di mercato al potere contrattuale

L’evoluzione del sistema agroalimentare richiede un adattamento degli strumenti metodologici volti ad analizzare e cogliere appieno le relazioni che intercorrono tra gli operatori della filiera. La definizione di potere è un elemento chiave per una valutazione delle politiche tese al riequilibrio dello stesso. La scelta fra le diverse tipologie di potere -tra le altre, il potere di mercato e il potere contrattuale- rappresenta un punto cruciale nella selezione del modello teorico da impiegare nell’analisi dal quale derivano importanti implicazioni in termini di policy e di welfare. Per decenni, il potere di mercato ha rappresentato il fulcro nell’analisi delle filiere e negli studi di economia industriale. Tuttavia, recenti studi hanno contestato l’abilità dei modelli basati sul potere di mercato di rappresentare correttamente il comportamento degli operatori della filiera agroalimentare (Li, Sexton e Xia 2006). Contributi recenti hanno postulato che il potere contrattuale possa costituire una ipotesi comportamentale in grado di catturare elementi essenziali del sistema agroalimentare (ad esempio Draganska Klapper e Villas-Boas 2010).

I concetti di potere di mercato e potere contrattuale differiscono sia per quanto attiene agli strumenti utilizzati dal soggetto forte per ottenere i suoi scopi sia per le possibili conseguenze sul benessere sociale. Il potere di mercato, definito come l’abilità di un’impresa a fissare e mantenere il prezzo sopra (o sotto in caso di oligopsonio) il livello di concorrenza perfetta, è esercitato attraverso un’azione: la riduzione del volume di scambio (ad esempio Ocse 2008). L’impresa che esercita potere di mercato crea artificialmente scarsità di domanda e/o offerta al fine di lucrare sul margine di prezzo. In regime di scarsità gli acquirenti sono disposti a pagare prezzi più elevati e i fornitori sono disposti ad accettare prezzi più bassi. In questo modo l’impresa ottiene margini elevati seppur su volumi più ridotti. La contrazione dei volumi scambiati si traduce necessariamente in una deviazione dall’equilibrio di concorrenza perfetta ed in una riduzione del benessere sociale (ad esempio, Sexton e Zhang 2001).

Il potere contrattuale è definito come la capacità da parte di un’impresa di imporre unilateralmente termini contrattuali attraverso la minaccia di ingenerare un costo alla controparte o di non farle ottenere un beneficio (ad es. Chen 2008). L’esercizio del potere contrattuale non richiede, quindi, alcuna azione: l’impresa forte influenza il comportamento dell’impresa debole attraverso la semplice minaccia di una ritorsione (Kirkwood 2005). Poiché il potere contrattuale non implica la riduzione del volume di scambio, il suo esercizio non determina necessariamente una riduzione del benessere sociale (ad es. Inderst e Wey 2007).

La scelta di impiegare un modello teorico sul potere contrattuale al fine di rappresentare le relazioni verticali lungo una filiera agroalimentare stilizzata è motivata da due considerazioni. In primo luogo, la regolamentazione sull’Ocm fa esplicito riferimento al potere contrattuale quando definisce come “uno degli obiettivi delle OP il rafforzamento del potere contrattuale dei produttori agricoli limitando l’impatto negativo sulla concorrenza”2. Inoltre, e questo è l’elemento più significativo, nei sistemi agroalimentari moderni prezzo e quantità, elementi su cui si basa la modellistica riferita al potere di mercato, costituiscono solo due componenti della complessa contrattualistica che include molte altre dimensioni come la dilazione dei pagamenti, la qualità, la logistica integrata, l’allocazione del rischio e le promozioni. I modelli sul potere contrattuale, invece, riescono con maggiore efficacia a descrivere la complessità dei rapporti del sistema agroalimentare.. Essi possono essere facilmente adattati per includere le caratteristiche principali dei rapporti contrattuali tra fornitore (produttore agricolo) e acquirente (industria alimentare e grande distribuzione) e ci consentono di descrivere i principi economici delle funzioni delle OP e i possibili effetti sulla redditività dei produttori appartenenti.

Potere contrattuale e relazioni di filiera

La teoria del potere contrattuale ha definito due concetti fondamentali per caratterizzare l’esito di una negoziazione: la posizione contrattuale e il potere negoziale (Nash 1950)3. La posizione contrattuale esprime il valore minimo che ciascuna parte è disposta ad accettare pur di prendere parte alla transazione (ad es. Dukes, Gal-Or e Srinivasan 2006). La posizione è definita sulla base del disagreement payoff ovvero dai profitti che il soggetto può ottenere qualora rifiuti di partecipare alla transazione4. Se il soggetto in fase di negoziazione riceve un’offerta inferiore al suo disagreement payoff, può credibilmente minacciare di abbandonare la negoziazione. In generale, più un’impresa perde in caso di fallimento della negoziazione (cioè peggiori sono le sue alternative commerciali) più la sua posizione contrattuale è debole.

Le posizioni contrattuali delle parti determinano lo spazio negoziale, ovvero l’insieme di tutti i possibili esiti della contrattazione che producano per tutti i partecipanti un risultato almeno pari al disagreement payoff di ciascuno. La sola posizione contrattuale delle parti, pertanto, non è sufficiente ad individuare l’esito della negoziazione. Esso, infatti, è determinato anche da altri fattori come l’abilità di imporre le regole del gioco, le capacità negoziali, la pazienza e l’attitudine al rischio. In letteratura tali fattori rientrano nel concetto di potere negoziale degli operatori (ad es. Muthoo 1999; Iyer e Villas Boas, 2003).

Il successo della negoziazione determina un accordo i cui termini sono una funzione della posizione contrattuale e del potere negoziale dei contraenti. In sintesi, la posizione contrattuale delle parti determina lo spazio negoziale mentre il loro potere negoziale individua il risultato della contrattazione fra tutti quelli appartenenti allo spazio negoziale.

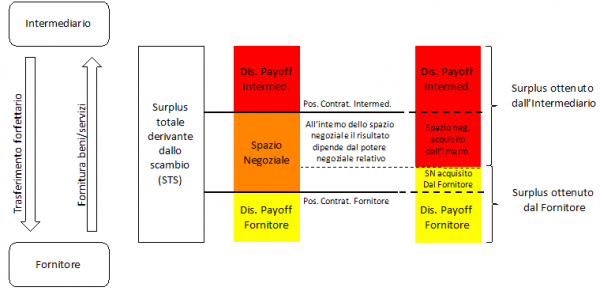

Tali meccanismi sono riportati nell’esempio di negoziazione bilaterale incluso nella figura 1. Un fornitore vende una quantità predeterminata di un bene ad un intermediario che successivamente la vende ai consumatori finali. Il fornitore sostiene un costo esogeno di produzione del bene e l’intermediario sopporta un costo di commercializzazione anch’esso esogeno. I due soggetti negoziano sulla distribuzione del beneficio/surplus totale derivante dallo scambio (Sts) usando un trasferimento forfettario, ovvero un pagamento di una somma fissa5.

In linea teorica, il Sts può essere scisso in tre parti: i) Il disagreement payoff del fornitore (area gialla della figura 1) corrispondente al surplus che riceverebbe dalla migliore alternativa commerciale (posizione contrattuale del fornitore). Chiaramente, nel caso in cui l’acquirente dovesse offrire una quota di Sts inferiore rispetto al disagreement payoff del fornitore, quest’ultimo può minacciare credibilmente di abbandonare la contrattazione; ii) Il disagreement payoff dell’acquirente (area rossa) che corrisponde ai profitti derivanti dalla sua migliore opzione alternativa (posizione contrattuale dell’intermediario). iii) La differenza tra il Sts e la somma dei disagreement payoff dei contraenti (se positiva) costituisce lo spazio negoziale (area arancione).

Figura 1 - I meccanismi del potere contrattuale

Fonte: nostra elaborazione

Ogni punto nello spazio negoziale costituisce un possibile risultato della negoziazione perché nessun interlocutore può, credibilmente, minacciare l’altro contraente di far fallire la contrattazione. Il risultato specifico all’interno dello spazio negoziale dipende dal potere negoziale dei due contraenti. Se il potere negoziale dell’acquirente è maggiore relativamente a quello detenuto dal fornitore, il trasferimento di reddito è più vicino alla posizione contrattuale del secondo rispetto a quella del primo (risultato rappresentato nella parte destra della figura 1). Viceversa, se il potere negoziale dell’acquirente è relativamente più debole, il risultato sarà prossimo alla sua posizione contrattuale. Come risultato della negoziazione, l’intermediario pagherà al fornitore un trasferimento pari alla somma dei costi di produzione e della quota di surplus di competenza. L’intermediario otterrà come beneficio i ricavi della vendita al netto del trasferimento e dei costi di commercializzazione.

Risultati

In questa sezione discutiamo le implicazioni della nuova regolamentazione Ocm in merito alla negoziazione tra i produttori agricoli (fornitori) e gli operatori a valle (acquirenti) focalizzando la nostra analisi sul ruolo delle OP. Inizialmente presentiamo una breve discussione dell’impatto delle OP sul potere negoziale. Successivamente, il modello teorico ci consente di verificare sia gli effetti sulla posizione contrattuale dei contraenti che le implicazioni di potenziali incrementi di efficienza generati dalle OP.

OP e potere negoziale

In teoria, l’integrazione orizzontale e la vendita tramite OP possono consentire ai produttori agricoli una maggiore capacità contrattuale o, almeno, una migliore abilità a contenere il potere negoziale della controparte. Le aziende appartenenti alle OP possono avere accesso a risorse, servizi, capitali e informazioni a supporto delle attività negoziali impossibili da avere qualora intrattengano individualmente le contrattazioni con gli acquirenti. Tra i vari servizi e attività forniti dalle OP, i cui effetti possono controbilanciare il potere negoziale degli acquirenti, rientrano i servizi legali forniti nel caso in cui si sia oggetto di pratiche commerciali scorrette, la selezione degli acquirenti, l’assunzione di rappresentanti commerciali altamente qualificati e la gestione sia delle scorte che del flusso informativo. Nonostante tali opportunità, nella pratica, la reale capacità delle OP a riallocare il potere negoziale lungo la filiera agroalimentare è una questione aperta. Il potenziale delle OP potrebbe avere difficoltà ad esprimersi specialmente all’interno di filiere agroalimentari convenzionali, nelle quali la governance è detenuta dagli operatori della grande distribuzione o dell’industria alimentare. L’efficacia delle OP nel riequilibrio del potere negoziale all’interno della filiera agroalimentare dipende largamente dalle regole di negoziazione, dalla tipologia di filiera e dalla struttura dei mercati (Van Herck 2014).

OP e posizione contrattuale

La vendita organizzata costituisce l’attività chiave delle OP. Il modello teorico di negoziazione bilaterale precedentemente esposto può essere adattato a descrivere il processo di integrazione orizzontale.

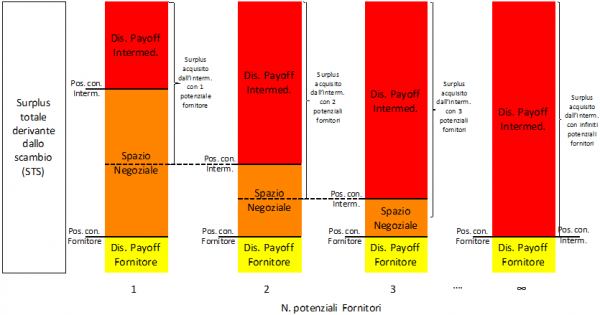

La figura 2 riporta il risultato di un processo di negoziazione sequenziale in regime di perfetta informazione, dove l’intermediario seleziona (casualmente) una controparte all’interno di un gruppo omogeneo di potenziali fornitori. Solo nel caso in cui la negoziazione bilaterale con la controparte scelta fallisca, l’intermediario sceglie casualmente un nuovo fornitore e avvia con questo una nuova negoziazione. La soluzione della negoziazione dipende dalle aspettative delle parti (Nash 1950). La colonna 1 rappresenta la negoziazione con un solo fornitore dove le due posizioni contrattuali sono esogene ed il potere negoziale è ripartito ugualmente tra le due controparti. Nel caso in cui i fornitori siano due e l’intermediario intenda aprire una trattativa con il secondo fornitore (colonna 2), l’output negoziale della prima trattativa, ovvero la quota di Sts che l’intermediario ottiene dal primo fornitore, diventa il suo disagreement payoff. Ne segue che, giocando su due fornitori, l’intermediario vede migliorare la sua posizione negoziale e ciò gli consente di spingere verso il basso l’output negoziale ottenendo quindi condizioni di scambio a lui più favorevoli..

Il modello può facilmente essere esteso ad un numero maggiore di fornitori. La colonna 3 mostra la negoziazione con un terzo fornitore. In questo caso la posizione contrattuale dell’intermediario sarà pari all’esito della negoziazione con il penultimo fornitore (colonna n. 2). Fatto salvo il caso estremo di potere negoziale nullo dell’intermediario, ciò implica che la posizione contrattuale dell’intermediario migliora con il numero di potenziali fornitori. In questo semplice schema, con un numero infinito di potenziali fornitori, l’intermediario può appropriarsi dell’intero spazio negoziale, comprimendo la quota del Sts dei fornitori sul livello del loro disagreement playoff esogeno.

Figura 2 - Posizioni contrattuali e risultato della negoziazione al variare del numero dei fornitori

Fonte: nostra elaborazione

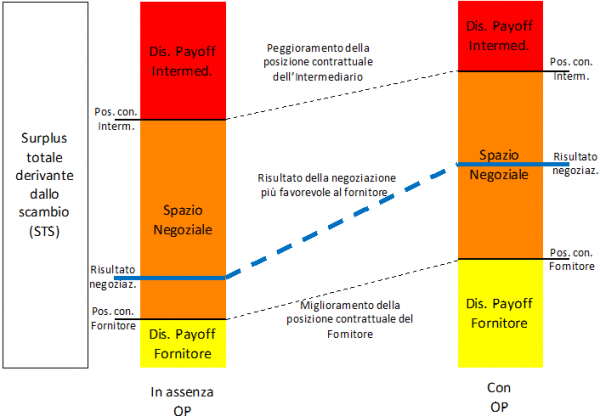

E’ possibile rappresentare i potenziali effetti della costituzione di una OP all’interno del modello di negoziazione sequenziale (Figura 3). In assenza di una OP, il Sts è ripartito fra l’intermediario ed un fornitore secondo il modello di negoziazione sequenziale. In questo caso, assumendo un potere negoziale dell’intermediario maggiore di quello del fornitore ed un numero finito di fornitori, il risultato della negoziazione può essere rappresentato dalla linea blu, situata vicino al disagreement payoff del fornitore. La banda a destra mostra il risultato della negoziazione qualora vi sia la presenza di una OP. In questo caso si possono ipotizzare tre effetti.

Il primo effetto è quello di una concentrazione del numero di fornitori che tende a comprimere la posizione negoziale dell’intermediario. Il suo disagreement payoff infatti si riduce dal momento che diminuiscono le opportunità alternative di approvvigionamento del prodotto. Questo è l’unico effetto certo e la sua dimensione dipenderà dalla quota della produzione organizzata, dalla concentrazione delle OP e dalla loro capacità di vendere congiuntamente il prodotto dei propri associati. E’ evidente infatti che questo effetto potrà essere significativo solo in quei casi nei quali le OP che commercializzano uno stesso prodotto sono relativamente poche e controllano quote non trascurabili del mercato.

Il secondo effetto potrebbe essere quello di un miglioramento del disagreement payoff e quindi della posizione contrattuale dei produttori. Ciò si potrebbe verificare nella misura in cui una OP consente ai produttori l’accesso a nuovi canali di mercato altrimenti inaccessibili. I casi più frequenti sono: la possibilità di trattare con acquirenti di grandi dimensioni perché in grado di offrire maggiori garanzie in termini di dimensioni, timing, standardizzazione della fornitura e ampliamento della gamma di prodotti; l’accesso a mercati esteri grazie ai servizi di informazione e marketing che una OP è in grado di offrire ai propri associati; l’accesso ai mercati del prodotto trasformato e le possibilità di stoccare il prodotto ed immetterlo sul mercato con una tempistica più favorevole.

Il terzo effetto, anch’esso potenziale, potrebbe essere quello di migliorare il potere negoziale dei fornitori in virtù della possibilità di accedere attraverso la OP a servizi commerciali, di natura amministrativa e legale, che potrebbero consentire una formulazione di contratti di cessione della merce più trasparenti e rispondenti alle necessità dei produttori nonché una protezione degli stessi dal possibile esercizio di pratiche commerciali scorrette dell’acquirente.

Il primo effetto è certo e dipende dalla capacità delle OP di esercitare una effettiva concentrazione del prodotto nell’attività di commercializzazione dello stesso; gli altri due effetti sono potenziali e poggiano sulla capacità delle OP di fornire servizi di mercato grazie ad economie di scala e di scopo inaccessibili ai produttori di piccole dimensioni.

Figura 3 - Gli effetti della presenza delle OP sulla contrattazione

Fonte: nostra elaborazione

OP ed efficienza

L’efficienza generata dalle OP è un elemento chiave6 nell’analisi della concorrenza sulla vendita organizzata. Il Reg. 1308/2013, ad esempio, considera il miglioramento dell’efficienza come un prerequisito per sviluppare le attività tipiche delle OP. Le OP possono generare efficienze in diversi modi, mediante il raggiungimento di economie di produzione e la riduzione dei costi di transazione.

Tra le prime rientrano quelle attività dirette: i) alla crescita dei volumi produttivi (economie di scala) attraverso una maggiore cooperazione nella lavorazione e nei trasporti dei prodotti e nell’acquisto di input; ii) all’aumento delle varietà offerte agli acquirenti (economie di scopo) come, ad esempio, nel caso di OP multi-prodotto operanti nel settore ortofrutticolo; iii) all’incremento nel numero delle imprese (economie di densità) mediante la condivisione delle informazioni e delle conoscenze tra i membri di un’area produttiva.

I costi di transazione, invece, rappresentano le spese che un’impresa affronta nell’atto di vendita, le quali vengono solitamente classificate in tre categorie: i) i costi di ricerca per informazioni relative, ad esempio, a trovare la controparte che offra le migliori condizioni o valorizzi meglio i prodotti agricoli; ii) i costi riguardanti la contrattazione (il tempo ad essa destinato, la scrittura dei contratti, ecc.); iii) i costi che un’impresa deve sostenere per essere certa del rispetto dei termini del contratto della controparte e per procedere ad azioni a sua tutela in caso di defezioni. Per quanto riguarda i costi di transazione, è interessante sottolineare come le efficienze generate dalle OP riguardano essenzialmente le prime due tipologie di costo.

Il modello teorico presentato nella sezione precedente può illustrare gli effetti delle efficienze prodotte dalle OP sulla distribuzione dei benefici della contrattazione tra acquirente e fornitori associati. Il primo elemento rilevante è che l’intera filiera beneficia di tali efficienze poiché esse, a parità di ricavi ottenuti dall’intermediario, incrementano il Sts (che è stato definito come la differenza fra i ricavi percepiti dall’intermediario e la somma dei costi di produzione, commercializzazione e transazione).

I profitti extra derivanti dall’incremento di efficienza saranno contesi dalle controparti in sede di contrattazione. Un incremento di efficienza dovuto ad un investimento degli agricoltori determina un incremento del Sts. Se i disagreement payoff delle parti non sono modificati dall’investimento, l’incremento del Sts si traduce in un aumento dello spazio negoziale: tale incremento sarebbe ripartito fra le controparti in proporzione al potere negoziale relativo. Ciò implica che produttori agricoli in posizione di estrema debolezza contrattuale nei confronti dei loro acquirenti difficilmente riuscirebbero a difendere il valore delle efficienze da loro prodotte.

Il modello teorico evidenzia il ruolo chiave della variazione nella posizione contrattuale nell’appropriazione dei profitti dovuti all’efficienza da parte di soggetti deboli. Se l’investimento effettuato migliora la posizione contrattuale dell’investitore, allora il suo valore è difendibile indipendentemente dalla distribuzione sfavorevole del potere negoziale. Il risultato può essere facilmente ricondotto al concetto di investimento specifico. Qualora gli investimenti siano specifici rispetto alla transazione alla base della negoziazione, allora il disagreement payoff dell’investitore non aumenta, la posizione negoziale non migliora e una controparte forte può estrarre parzialmente o totalmente il valore delle efficienze. Invece, nel caso in cui l’investimento non sia specifico, ovvero il suo valore possa essere trasferito ad altre transazioni, il valore dell’alternativa commerciale si accresce e la posizione contrattuale dell’investitore migliora e, a parità di altre condizioni, il risultato atteso della negoziazione sarà più favorevole all’investitore, anche in caso di distribuzione sfavorevole del potere di mercato.

Queste brevi considerazioni indicano che le OP possono svolgere un ruolo nella difesa del valore generato dagli investimenti effettuati dagli agricoltori, al netto dei costi da loro sostenuti per la partecipazione all’organizzazione, attraverso un miglioramento del potere negoziale degli associati. Questo ruolo è tanto più efficace tanto più l’OP riesce ad indirizzare l’innovazione verso investimenti non specifici.

Conclusioni

La nuova riforma della Pac ha segnato il definitivo passaggio da una politica di spesa ad una politica prevalentemente regolatoria in cui è rilevante il ruolo dei soggetti privati nella gestione dell’organizzazione di mercato. Il regolamento 1308/2013 ha esteso l’ambito di applicazione degli strumenti delle OP, Aop e degli accordi interprofessionali per garantire un maggiore potere contrattuale agli agricoltori attraverso la concentrazione dell’offerta e un miglior coordinamento della filiera agroalimentare.

L’impiego di un modello teorico sul potere contrattuale ci ha permesso di valutare quali siano le condizioni e i meccanismi che consentano un reale rafforzamento del potere contrattuale dei produttori agricoli. I risultati mostrano che le OP possono difendere il reddito degli agricoltori in sede di contrattazione con gli acquirenti agendo sui diversi elementi e meccanismi del potere contrattuale. La possibilità di impiegare rappresentanti commerciali altamente qualificati, accedere a servizi legali e, più in generale, a risorse umane, finanziarie e tecniche inaccessibili alla maggioranza delle singole imprese, può migliorare il potere negoziale degli associati. Altra evidenza significativa riguarda l’effetto delle OP sulla posizione contrattuale degli acquirenti. L’integrazione orizzontale, infatti, riduce le alternative di approvvigionamento degli acquirenti con la conseguenza di peggiorare la loro posizione contrattuale e, al tempo stesso, accrescere lo spazio negoziale delle trattative, concedendo agli agricoltori l’opportunità di appropriarsi di un maggiore valore aggiunto. Le OP, inoltre, possono avere effetti rilevanti e positivi anche sulla posizione contrattuale degli agricoltori qualora riescano a garantire ai produttori l’accesso a mercati nuovi e più redditizi, costringendo gli acquirenti a concedere una quota maggiore di valore per concludere la transazione. Tuttavia, è bene tenere in dovuta considerazione che i benefici sulla redditività dei produttori appartenenti alle OP mostrati dal modello teorico possono essere attenuati da alcuni fattori. In primo luogo, dalle difficoltà riscontrate in sede di contrattazione dovute alla corrente struttura della filiera agroalimentare; inoltre, da alcune problematiche in merito alle capacità organizzative e commerciali delle OP in termini, ad esempio, di incentivazione alla concentrazione, di garanzia di acquisto e pagamento, nell’efficienza degli aspetti amministrativi o, semplicemente nell’attività di free riding (Camanzi, Malorgio e Azcárate, 2010). Sul piano empirico, infatti, l’efficacia delle OP nel miglioramento del potere contrattuale dei produttori agricoli rimane ancora un tema da verificare.

Riferimenti bibliografici

-

Bijman (2015), Towards new rules for the EU’s fruit and vegetables sector, European Parliament, PE 504.347, January 2015

-

Camanzi, L., Malorgio, G., Azcárate T. G. (2010), Le organizzazioni dei produttori nel settore ortofrutticolo: un confronto europeo. Agriregionieuropa, N 19

-

Chen Z. (2008). Defining buyer power. Antitrust Bull., 53, 241

-

Commissione Europea (2015), You are part of the food chain’. Key facts and figures on the food supply chain in the European Union, EU Agricultural Markets Briefs, No 4, June 2015

-

Draganska M., Klapper D., Villas-Boas S. B. (2010). A larger slice or a larger pie? An empirical investigation of bargaining power in the distribution channel. Marketing Science, 29(1), 57-74

-

Dukes A., Gal-Or E., Srinivasan K. (2006). Channel bargaining with retailer asymmetry, Journal of Marketing Research, 18, 84-97

-

Goodhue R.E. (2011), Food Quality: The Design of Incentive Contracts. Annual Review of Resource Economics, 3, 119–140

-

Inderst R., Wey C. (2007). Buyer power and supplier incentives. European Economic Review, 51(3), 647-667

-

Iyer G., Villas-Boas M. (2003), A bargaining theory of distribution channels, Journal of Marketing Research, 40, 80-100

-

Kirkwood J. B. (2005), Buyer Power and Exclusionary Conduct: Should Brooke Group Set the Standards for Buyer-Induced Price Discrimination and Predatory Bidding?, Antitrust Law Journal, 72, 625

-

Li L., Sexton R. J., Xia, T. (2006), Food retailers' pricing and marketing strategies, with implications for producers. Agricultural and Resource Economics Review, 35(2), 221

-

McCorriston S. (2002), Why Should Imperfect Competition Matter to Agricultural Economists? European Review of Agricultural Economics, 29, 349–372

-

Parlamento Europeo (2015), Policy Department B based on data from European Commission (2015), ‘Parliamentary Questions, Question for written answer to the Commission on the Food Supply Chain, E-000251/15

-

Muthoo A. (1999), Bargaining theory with applications, Cambridge University Press

-

Nash Jr, J. F. (1950), The bargaining problem. Econometrica: Journal of the Econometric Society, 155-162

-

Perloff J. M., Karp L. S., Golan A. (2007), Estimating market power and strategies. Cambridge University Press

-

Rogers R .T. (2001), Structural Change in U.S. Food Manufacturing,1958–1997, Agribusiness 17(1), 3–32

-

Russo, C., Goodhue R. E., Sexton R. J. (2011), Agricultural Support Policies in Imperfectly Competitive Markets: Why Market Power Matters in Policy Design. American Journal of Agricultural Economics, 93(5), 1328-1340

-

Saitone, T.L., Sexton R.J. (2010), Product Differentiation and Quality in Food Markets: Industrial Organization Implications. Annual Review of Resource Economics 2:341–368

-

Sexton R. J. (1986). Cooperatives and the forces shaping agricultural marketing. American Journal of Agricultural Economics, 68(5), 1167-1172

-

Sexton R. J., Zhang M. (2001). An assessment of the impact of food industry market power on US consumers. Agribusiness, 17(1), 59-79

-

Sexton, R. J. (2013). Market power, misconceptions, and modern agricultural markets. American Journal of Agricultural Economics, 95(2), 209-219

-

Sorrentino A., Russo C., Cacchiarelli, L. (2016), Research for agri committee. Food Value Chain in the EU - How to improve it and strengthen the bargaining power of farmers. In structural change in EU farming: how can the CAP support a 21st century European model of agriculture? European Parliament, pp. 197-277

-

Van Herck K. (2014), Assessing efficiencies generated by agricultural Producer Organisations. Report for the EU DG Competition, available at [link]

- 1. Con la parziale eccezione della letteratura sulle imprese cooperative, che spesso fa riferimento alla necessità di aggirare ‘l’intermediario speculante’ (ad esempio Sexton 1986).

- 2. In alcuni casi (ad esempio i formaggi di qualità) i regolamenti comunitari ammettono la riduzione del volume di scambio attraverso meccanismi di contingentamento della produzione. In queste situazioni particolari ed esplicitamente indicate, peraltro definite dal legislatore comunitario come casi eccezionali disciplinati da norme speciali, i modelli di potere di mercato possono descrivere il funzionamento delle Ocm.

- 3. In letteratura il potere negoziale è spesso denominato ‘potere contrattuale’. In questo lavoro abbiamo optato per una terminologia in grado di risolvere l’ambiguità terminologica fra due concetti distinti: la capacità negoziale (ovvero il potere contrattuale in senso stretto o potere negoziale) e la capacità di esercitare minacce credibili (potere contrattuale in senso esteso).

- 4. A sua volta il disagreement payoff è legato alle alternative commerciali dell’impresa (outside options). Il valore del disagreement payoff è dato dai profitti ottenibili dalla migliore alternativa commerciale alla transazione oggetto di negoziazione. In tal senso, il disagreement payoff può anche essere definito come il costo-opportunità della transazione oggetto di negoziazione.

- 5. Ad esempio il Sts può essere calcolato come la differenza fra i ricavi delle vendite dell'acquirente al netto dei suoi costi di trasformazione/commercializzazione e il costo di produzione del fornitore. Il trasferimento forfettario rappresenta una frazione del Sts che il fornitore percepisce in aggiunta al rimborso del costo di produzione.

- 6. I guadagni di efficienza sono un prerequisito per l’autorizzazione della vendita di prodotti tramite le OP nei nuovi settori previsti dal Regolamento 1308/2013 ma non nell’ortofrutta e nel settore lattiero-caseario.