Adattato e tradotto da Cristina Salvioni

Introduzione (1)

L’improvviso e ampio aumento dei prezzi di molte commodity agricole a fine 2007 e inizio 2008 ha colto di sorpresa tanto i mercati quanto i paesi e ha condotto a reazioni di breve periodo che potrebbero aggravare ulteriormente la situazione. La reazione generale di governi ed esperti di settore è stata quella di richiedere una migliore disciplina del mercato internazionale. Tali richieste sono state avanzate durante tutto il periodo dei picchi dei prezzi per poi essere dimenticate appena i prezzi hanno cominciato a diminuire.

La crisi finanziaria, cominciata nel 2008, ha coinciso con il declino dei prezzi delle commodity agricole e di quelle alimentari.

In questo periodo la volatilità dei prezzi è stata notevole. Per esempio nel febbraio 2008 gli indici dei prezzi di grano, mais e riso superavano i prezzi registrati nel novembre 2007, ovvero tre mesi prima, rispettivamente del 48.8%, 28.3%, e 23.5%. Nel novembre 2008, gli stessi indici erano variati rispettivamente del -31.9%, -3.2%, e 52.3% rispetto al novembre 2007. Nell’arco di un anno i prezzi erano prima cresciuti molto rapidamente, per poi diminuire (ad eccezione del riso) in modo altrettanto rapido. Questa volatilità crea molte incertezze agli operatori di mercato e rende difficile fare progetti sia nel breve sia nel lungo periodo. Per questi motivi è utile individuare le ragioni che stanno dietro a questi rapidi cambiamenti dei prezzi e, più in generale, dietro alla volatilità dei prezzi dei prodotti alimentari. Lo scopo di questo articolo è analizzare la volatilità dei prezzi dei prodotti agricoli di base in modo da isolare i fattori che la determinano e nel tentativo di valutare la volatilità futura.

Con volatilità o instabilità di mercato ci si riferisce a variazioni dei prezzi in variabili di mercato di riferimento come i prezzi . Tale instabilità è un fenomeno normale ed è causata da variazioni non prevedibili nei fondamentali di mercato (ad esempio nei costi e nei volumi della produzione, nella domanda, nelle politiche pubbliche, nei fattori macroeconomici, ecc.) che modificano la percezione degli operatori di mercato circa i valori correnti e futuri dei prezzi delle commodity. Per capire l’instabilità e i picchi non prevedibili dei prezzi occorre prima comprendere le forze che determinano la volatilità dei mercati e come gli operatori reagiscono in condizioni di incertezza.

Nei quaranta anni precedenti all’ultima crisi nei mercati delle commodity agricole vi sono stati quattro periodi di improvvisi aumenti dei prezzi (e successivo declino) (1973-75, 1978-79, 1986-87 e 1995), sebbene solo quello del triennio1973-75 è stato di intensità paragonabile al più recente. Nell’estate del 2008 i prezzi delle commodity agricole sono molto diminuiti rispetto ai picchi raggiunti agli inizi del 2008. Ci si domanda come possono essere interpretate queste profonde oscillazioni e se quelle registrate nei periodi più recenti siano uniche.

La recente evoluzione dei prezzi delle commodity agricole

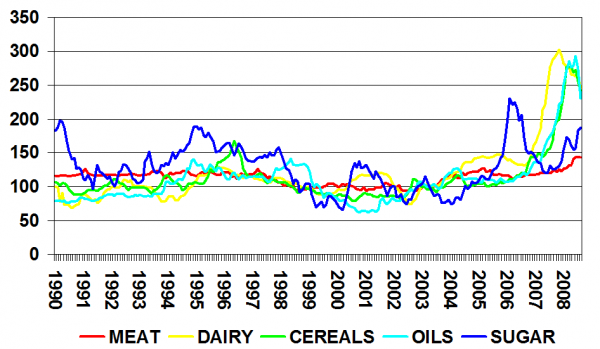

La figura 1 riporta l’andamento dell’indice mensile dei prezzi internazionali di varie commodity agricole dal 1990. Si può osservare che le commodity che più hanno contribuito alla recente crisi sono latte, cereali e oli, mentre i prezzi di zucchero e carne, ma anche quelli di cacao e caffè non presentano picchi recenti.

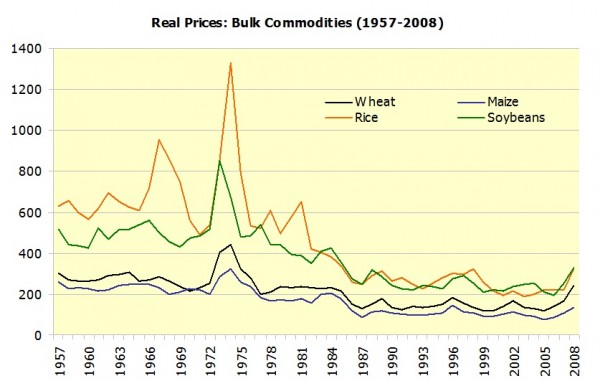

E’ tuttavia importante sottolineare che le variazioni dei prezzi in termini nominali appaiono significative rispetto al trend degli ultimi venti anni, mentre quelle in termini reali (Figura 2) appaiono meno rilevanti di quelle osservate nella crisi degli anni ‘70.

Figura 1 - Indice dei prezzi delle principali commodity agricole (1998-2000=100)

Fonte: FAO Trade and Markets Division

Figura 2 - Prezzi reali delle principali commodity agricole 1957-2008

Fonte: FAO Trade and Markets Division

Un altro carattere saliente che emerge dall’analisi dei prezzi reali è che la progressiva diminuzione dei corsi dei prodotti agricoli, iniziata negli anni ’50, sembra essersi esaurita tra la fine degli anni ’80 e l’inizio anni ’90, sebbene il trend sia ancora fluttuante e in alcuni casi (per esempio negli oli vegetali) crescente. Tale andamento suggerisce che si vada lentamente creando una situazione di sostanziale equilibrio tra domanda e offerta in cui le tensioni sui prezzi sono una reazione inevitabile in caso anche di piccoli shock. I fattori alla base di questa situazione sono stati ampiamente analizzati. Tra questi vi sono: (a) la crescita della domanda mondiale di prodotti alimentari dovuta alla crescita delle economie emergenti, quali Cina e India; (b) la crescita della domanda di cereali per usi energetici; (c) la crescita dei prezzi del petrolio; (d) la riduzione dei tassi di crescita della produttività agricola; (e) la diminuzione delle scorte mondiali; (f) le speculazioni finanziarie; (g) altri fattori macroeconomici quali il periodo del denaro facile e la scarsa regolamentazione delle transazioni finanziarie, che sono sfociati in una rapida espansione della liquidità, in un dollaro debole e in bassi tassi di interesse.

Il punto da sottolineare è che la maggior parte di questi fattori stavano lentamente sviluppandosi da tempo ma, cumulandosi, hanno creato una situazione di mercati agricoli tesi. Inoltre, hanno reso la domanda inelastica rispetto ai prezzi. La domanda è infatti molto elastica in presenza di ampia disponibilità delle commodity (sia per la produzione che per le scorte), mentre diventa anelastica in caso di bassa disponibilità dell’offerta. Come indicato precedentemente, sia la riduzione delle scorte sia i fattori macroeconomici hanno alimentato la crescita della domanda, spingendo il rapporto tra domanda e offerta di molte commodity in un’area in cui la riduzione delle scorte o piccoli cambiamenti nella percezione delle condizioni di mercato da parte degli operatori potevano generare ampie variazioni nei prezzi. Di fatto, gli shock dal lato dell’offerta sono stati deboli (la produzione mondiale di cereali è diminuita solo dell’1.3% nel 2006, per aumentare del 4.7% nel 2007 e di un altro 4.8% nel 2008, malgrado alcuni grandi esportatori come l’Australia avessero sofferto un vero e proprio crollo dell’offerta (dell’ordine del 50-60% sia nel 2005 sia nel 2006). Tali shock sono abbastanza normali nei mercati delle commodity agricole, e si sono manifestati già in precedenza con la stessa intensità ma senza causare tensioni sui prezzi. Di conseguenza si può affermare che gli shock dal lato dell’offerta non siano stati tra le cause principali della crisi.

Due fattori che sembrano aver giocato un ruolo maggiore sull’incremento della variabilità dei mercati sono le tendenze all’accaparramento e le politiche. E’ noto che le reazioni sia del settore pubblico che di quello privato hanno avuto un effetto destabilizzante, poiché hanno ulteriormente alimentato la domanda, nel timore di carenze di offerta. In altre parole, quando i mercati hanno compreso che non c’erano sufficienti scorte per soddisfare la domanda senza tensioni, hanno cominciato a comportarsi in modo egoistico cercando di evitare le tensioni sul proprio mercato. Questo ha scatenato acquisti guidati dal panico anche quando le condizioni non li giustificavano, dando vita ai picchi nei prezzi. Quando poi, a metà 2008, si è capito che la situazione non era così critica come molti avevano pensato, si è assistito a un effetto di segno opposto con il rapido crollo dei prezzi.

L’evoluzione della volatilità dei mercati agricoli

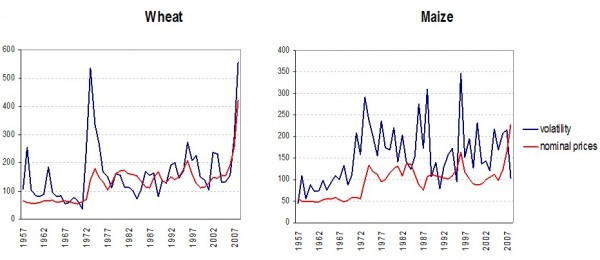

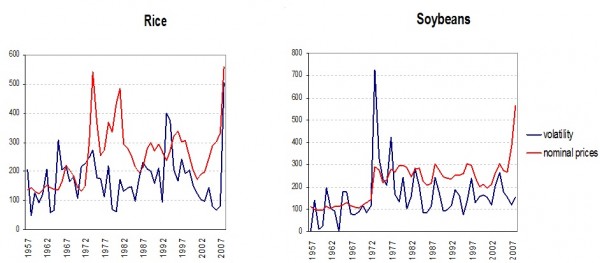

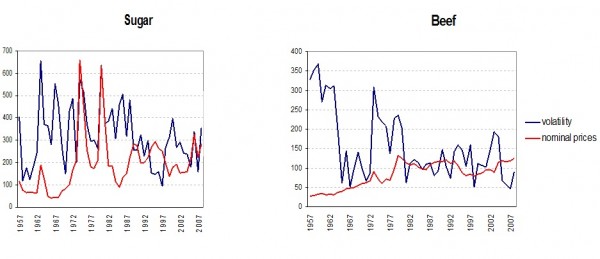

Alla luce di quanto accaduto negli ultimi due anni, è interessante esaminare come è evoluta la volatilità nei mercati mondiali. Nella figura 3 sono raffigurati gli indici della volatilità (variazioni normalizzate dei prezzi di mercato periodo su periodo) dei prezzi internazionali nominali delle commodity agricole e i prezzi internazionali nominali. Già da tempo Samuelson (1957) ha messo in evidenza come nei periodi di picchi dei prezzi, l’offerta complessiva è tesa, e la volatilità dei mercati dovrebbe essere alta, quindi ci si attende che durante periodi di prezzi alti anche l’indice di volatilità sia alto. Un'altra caratteristica che si può evincere dalla figura 3 è che la volatilità di molte commodity agricole non sia cresciuta negli ultimi cinquanta anni. Inoltre, nel caso di molte commodity non appare alcuna correlazione tra i due maggiori picchi nei prezzi (1973-75 e 2007-8) e la volatilità. Ad esempio nella crisi degli anni ’70 è aumentata la volatilità di grano, mais, soia e carne bovina, ma non del riso. Nella crisi recente si è assistito ad un incremento della volatilità di grano e riso, ma non di altre commodity di base. Queste evidenze avrebbero bisogno di essere supportate da una analisi empirica più approfondita, tuttavia esse fanno avanzare l’ipotesi di una relazione positiva tra livello dei prezzi e volatilità.

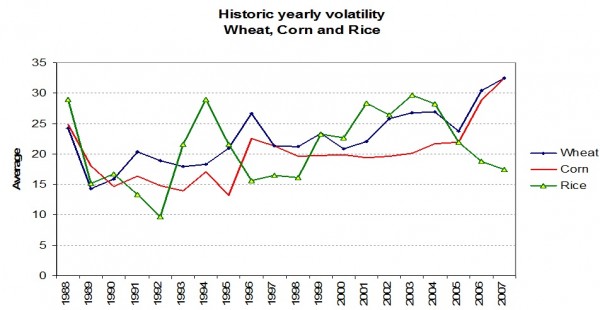

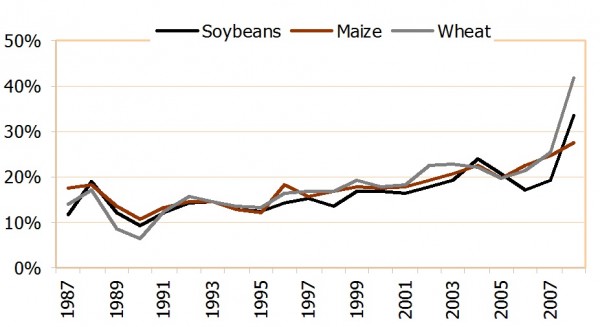

Altre indicazioni sulla volatilità emergono dall’analisi della figura 4 in cui sono riportati gli indici di volatilità del Chicago Board of Trade (Cbot). Contrariamente alle figure precedenti qui si nota un trend crescente della volatilità.

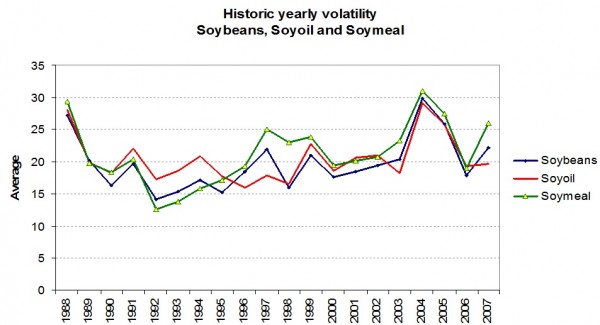

Nella figura 5, infine, sono riportati i dati relativi alla volatilità calcolata sulla base degli option price del Cbot. Anche qui si osserva un trend crescente della volatilità.

Tuttavia va osservato che la volatilità dei prezzi del Cbot non è coerente con quella dei prezzi cash riportata nella figura 4. Tali differenze suggeriscono un’analisi più dettagliata dei fattori che influenzano la variabilità dei prezzi internazionali.

Figura 3 - Volatilità e prezzi nominali dellle principali commodity

Fonte: FAO Trade and Markets Division e nostre elaborazioni

Figura 4 - Variabilità storica nel Chicago Board of Trade (CBOT)

Fonte: Chicago Board of Trade

Figura 5 - Volatilità implicate di fruemtno, mais e soia nel CBOT

Fonte: FAO Trade and Markets Division

I fattori che influenzano la volatilità dei prezzi delle commodity agricole

Tradizionalmente, i due fattori che sono stati ritenuti importanti nell’influenzare l’instabilità dei mercati agricoli sono la variabilità dei prezzi agricoli e i livelli delle scorte. Quanto più la produzione è variabile tanto più ampie sono le variazioni dei prezzi attese. Allo stesso modo, quanto più basso è il livello delle scorte, tanto più ci si attende che i prezzi varino.

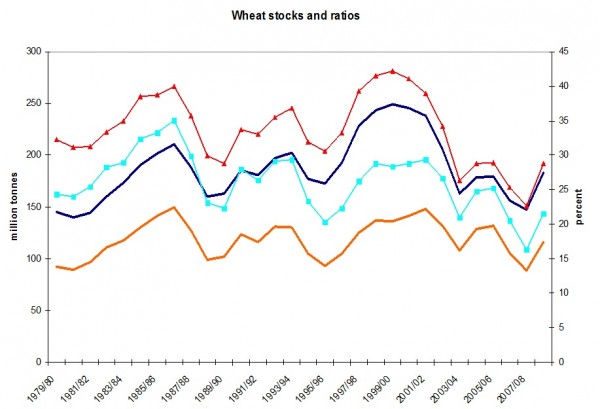

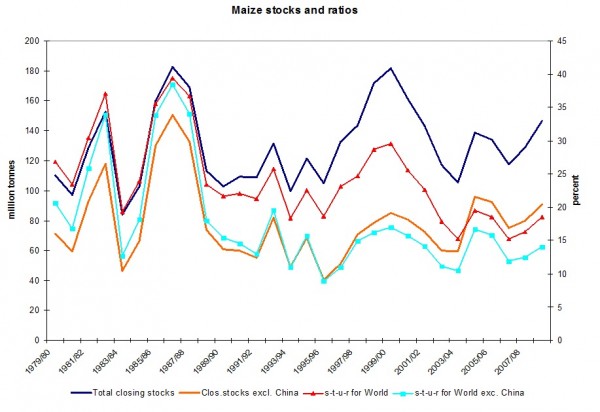

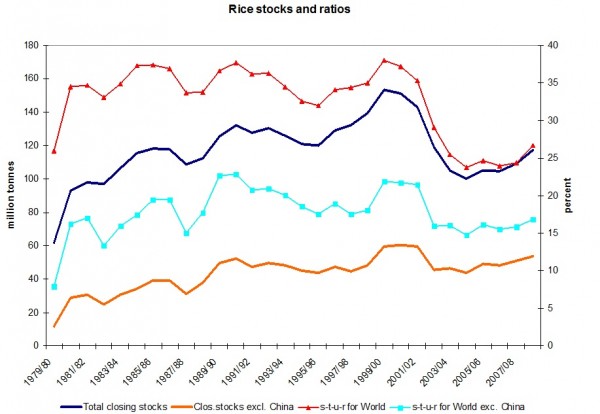

Di fatto, l’analisi dei dati mostra che la variabilità della produzione è diminuita negli ultimi cinquanta anni e, quindi, non può essere tra i fattori che hanno causato l’aumento della variabilità dei prezzi. Passando alle scorte, nella figura 6 sono riportati i loro livelli in termini assoluti e in rapporto alle utilizzazioni. In primo luogo, si nota che alla fine del biennio 2007-8 le scorte non risultavano molto minori rispetto ai periodi precedenti, in particolare rispetto a metà anni ’90. Le scorte hanno raggiunto un massimo intorno al 2000-1 per poi cominciare a diminuire fino al 2004-5; tale andamento non cambia se non si prende in considerazione la Cina. Dopo il 2005 le scorte sono aumentate o almeno non diminuite in termini assoluti.

Venendo al rapporto tra scorte e utilizzi, è interessante notare che l’andamento è lo stesso sia che si prendano in considerazione tutti i paesi sia quando si esclude la Cina. Inoltre, nell’arco di trenta anni, dal 1979 ad oggi, si registra una diminuzione del rapporto a livello mondiale, cosa che non appare quando si esclude la Cina, poiché le scorte cinesi, soprattutto quelle di riso, hanno seguito un trend positivo.

Passando ai nuovi fattori che influenzano la volatilità, quello più difficile da valutare è l’influenza dei traders nelle borse merci. Ciò perché la classificazione dei traders in professionali (ovvero quelli che hanno interesse alla commodity in termini fisici) e non, utilizzata per la compilazione di statistiche, non è rappresentativa delle reali intenzioni e dei ruoli dei fondi d’investimento finanziario, ma anche di altri attori non professionali (Gilbert, 2009).

La figura 7 mostra in modo aggregato la partecipazione delle due categorie di traders nel totale delle posizioni aperte nel Cbot (2) e in alcuni mercati future. Non vi è dubbio che gli interessi dei traders non professionali in tutti i mercati CBOT siano cresciuti considerevolmente tra il 2005 e il 2008, ovvero nel periodo del boom finanziario. La contemporaneità tra i due eventi non è però una prova di causalità. La questione più importante è se la partecipazione dei traders non commerciali nei mercati future e dei derivati abbia influenzato i fondamentali del mercato e, in particolare, il livello e la volatilità dei prezzi. C’è poca ricerca su questo aspetto, ma alcune recenti analisi empiriche (Gilbert, 2009) e un rapporto del Conference Board of Canada (CBC, 2008) suggeriscono che sia la volatilità ad attrarre gli speculatori finanziari e non viceversa.

Ad ogni buon conto, si osserva che la volatilità nel Cbot sia evoluta in modo diverso dalla volatilità negli altri mercati cash. Se sono i mercati future ad essere influenzati dalla partecipazione dei fondi finanziari e di commodity, allora ci si chiede se l’aumentata partecipazione dei traders non professionali e la conseguente maggiore volatilità nei mercati organizzati, possano aver influenzato i rapporti tra mercati cash e future La poca e aneddotica evidenza disponibile suggerisce che i market hedgers (traders, trasformatori, ecc.) di recente non credevano che le borse merci in cui si scambiano contratti derivati basati sulle commodity (quelli di futures e options) stessero riflettendo i fondamentali del mercato reale, e potrebbero essersi astenuti dall’usarli tanto estensivamente quanto in passato. Questo potrebbe influenzare i caratteri del mercato, dal momento che la funzione di gestione del rischio dei futures and options markets potrebbe essersi attenuata. Ciò, però, non porta ad espandere e globalizzare ulteriormente il commercio delle commodity sottostanti e, quindi, potrebbe influenzare i mercati reali in modo non previsto e non desiderabile. Ma questa è solo un’ipotesi che richiede maggiore approfondimento prima che si possano trarre delle conclusioni.

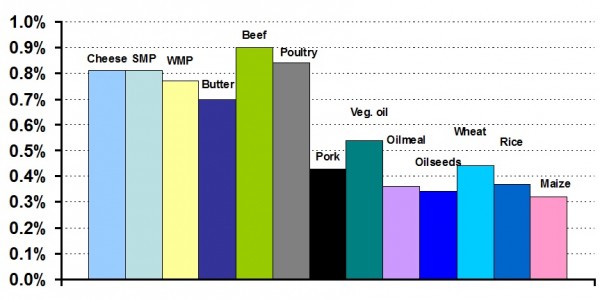

Molto è stato detto circa l’influenza dell’instabilità del dollaro sui mercati delle commodity. Di fatto il cambio del dollaro contro le maggiori monete ha molto fluttuato negli ultimi anni. Ad esempio si è deprezzato del 30% tra il 2003 e il 2007. Dato che la maggior parte degli scambi internazionali di commodity agricole avviene in dollari, questo si è riflesso sulle quotazioni. La figura 8 indica che un deprezzamento unitario del dollaro contro le altre monete, ceteris paribus, può avere una significante influenza positive su tutte le commodity agricole e per alcune l’elasticità può essere dell’ordine del 0.8-0.9 (in particolare per i prodotti dell’allevamento nei cui mercati i paesi sviluppati hanno un ruolo dominante). Quindi sembra che l’instabilità del dollaro abbia contribuito in modo significativo alla volatilità. Dati i recenti sviluppi della crisi, dati gli enormi scambi finanziari di agenti alla ricerca di paradisi sicuri, è probabile che l’instabilità continuerà in futuro influenzando i mercati agricoli.

A parte l’instabilità del dollaro, anche l’instabilità macroeconomica può avere contribuito all’instabilità dei mercati. Gilbert (2009) ha mostrato che sia l’offerta di denaro che il Pil sono causa nell’accezione di Granger causalità dei prezzi delle commodity agricole. L’influenza potrebbe essere diretta, per esempio attraverso i tassi di interesse come indicato da Frankel (2008). L’attuale crisi finanziaria non fa ben sperare circa la stabilità del mercato delle monete, soprattutto per l’espansione monetaria che dovrebbe seguire agli interventi fiscali adottati da vari paesi.

Il prezzo del petrolio, come già accennato, è un importante determinante dei prezzi agricoli, specialmente dei prodotti utilizzabili per la produzione di biocarburanti. Schmidhuber (2006) ha mostrato che quando il prezzo del petrolio si colloca in un dato intervallo, allora si registra una forte correlazione tra il prezzo del petrolio e quello dei biocarburanti. Questa tesi ha ricevuto sostegno empirico da parte di Balcombe e Rapsomanikis (2008) per quanto riguarda la trasmissione dei segnali di prezzo fra i mercati dello zucchero, dell’etanolo e del petrolio. Alcuni analisti hanno attribuito grande importanza alle relazioni tra prezzi del petrolio e politiche per i biocarburanti (tra questi: Mitchell, 2008, Abbott et al. 2008). Malgrado la rapida diminuzione dei prezzi del petrolio tra la fine del 2008 e l’inizio del 2009, si stima che a medio termine la domanda di greggio debba continuare ad aumentare (OECD-FAO, 2008). Ciò induce un rapporto continuo tra prezzo del petrolio e prezzi delle scorte di biocarburanti, sebbene non in tutti i periodi. Le incertezze sulla crescita globale si prevede si riflettano sulla instabilità dei prezzi del petrolio, e questa sui prezzi dei prodotti agricoli, sia quelli collegati ai biocarburanti sia i loro sostituti nella produzione.

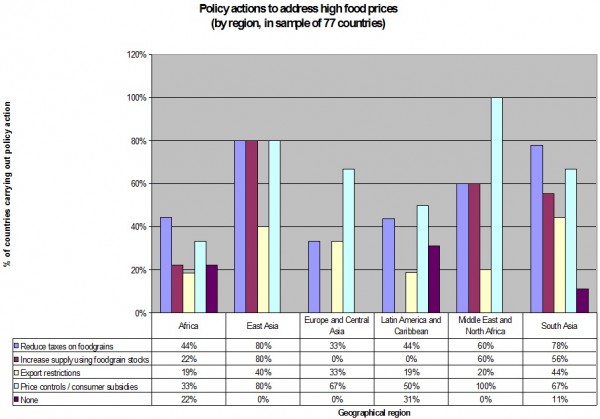

L’ultimo fattore determinante sono le politiche adottate dai paesi in reazione agli eventi esterni. Molti paesi hanno iper-reagito alla crisi agricola del 2007-8, adottando delle misure che spesso non sono risultate efficaci rispetto agli obiettivi dichiarati. La tabella 8 , stilata in base ai risultati di una indagine effettuata dalla Fao in 77 Paesi in via di sviluppo (PVS) nel 2007-8, indica il tipo di misure adottate per reagire alla crisi agricola. In primo luogo si osserva che solo pochi governi non hanno fatto niente per contrastare la crisi agricola globale e, soprattutto, sorprende che sia l’Africa il luogo in cui sono state adottate poche misure.

Figure 6 - Stock finali e rapporto stock–utilizzazioni

Fonte: FAO Trade and Markets Division

Figura 7 - Impatto sui prezzi mondiali delle commodity agricole di una variazione percentuale unitaria del dollaro rispetto alle altre monete

Fonte: FAO Trade and Markets Division

Figura 8 - Politiche adottate da 77 PVS per contrastare gli elevate prezzi internazionali dei perzzi alimentary

Fonte: FAO Trade and Markets Division

I fattori che influenzeranno l’evoluzione futura

La volatilità dei mercati può creare delle opportunità per gli speculatori, al contempo è un problema per gli altri operatori. Data l’intensità delle recenti variazioni dei prezzi internazionali nel corso di un anno (ampi aumenti alla fine del 2007 e ugualmente ampie contrazioni all’inizio del 2008) molti governi e agenti stanno giustamente domandandosi se questo tipo di volatilità estrema sia destinata a continuare nel futuro. In questo contesto, le seguenti riflessioni possono essere d’aiuto per valutare la volatilità futura.

In primo luogo, occorrerà del tempo prima che le scorte di prodotti ritornino a livelli normali, soprattutto se eventi climatici non usuali continueranno a manifestarsi nelle prossime stagioni. Malgrado i prezzi siano scesi dai vertici toccati nel 2008 e la produzione mondiale stia rispondendo positivamente alla crisi, il declino dei prezzi potrebbe scoraggiare gli agricoltori dall’incrementare la produzione e i governi dagli investimenti produttivi. Quindi la ricostituzione delle scorte potrebbe avvenire lentamente e, di conseguenza, i mercati rimarranno ancora tesi. Poiché alla caduta dei prezzi dei beni alimentari ha fatto seguito quella della finanza internazionale, le risorse sono in questo periodo scarse per tutti i tipi di investimento e anche per gli investimenti in scorte. I bassi tassi di interesse, inoltre, non faciliteranno questo processo (Frankel, 2008).

La domanda di biocarburanti potrebbe continuare a giocare un ruolo rilevante, se i prezzi rimarranno elevati. Con l’attuale crisi finanziaria ed economica che deprime la domanda di petrolio, questo potrebbe rimare un elemento di pressione, ma i prezzi del petrolio sono molto incerti e, quindi, non è chiaro in che misura essi diminuiranno, e se tale diminuzione persisterà nel tempo. Quindi, la domanda di prodotti agricoli per la produzione di biocarburanti è probabile che rimanga sostenuta, soprattutto perchè gli obblighi di sostituzione saranno mantenuti e quindi sarà difficile abbandonare gli investimenti fatti nel campo dei biocarburanti. Inoltre, la domanda rimarrà sostenuta fino a che non sarà messa a punto la nuova generazione di biocarburanti ad elevata efficienza energetica che riducono la competizione sulla terra, ma questo non accadrà ancora per qualche anno.

Nel complesso la conclusione è che il mercato mondiale dei prodotti alimentari è destinato a rimanere volatile nei prossimi anni, almeno fino a che le scorte non saranno ricostituite, il prezzo del petrolio si sarà stabilizzato e si uscirà dalla crisi finanziaria. Un ulteriore rischio è rappresentato dal fatto che la rinnovata enfasi posta sugli investimenti agricoli, soprattutto nei paesi in via di sviluppo dipendenti dall’agricoltura, possa venir meno a seguito dell’attuale crollo dei prezzi internazionali, che probabilmente sarà di breve durata. E’necessario pertanto mantenere un attento monitoraggio degli sviluppi del mercato mondiale.

(1) Un ringraziamento particolare va ad Adam Prakash per i commenti tecnici ed il supporto, e a Marco Milo e Claudio Cerquilini per l’assistenza nelle elaborazioni statistiche.

(2) Per posizioni aperte nei mercati future si intende il totale delle operazioni di acquisto o vendita a termine che gli investitori non chiudono con operazioni di segno opposto.

Riferimenti bibliografici

- Abbott, P.C., Hurt, C., Tyner, W.E., 2008. What’s driving food prices? Issue Report. Farm Foundation [link].

- Balcombe, K. and Rapsomanikis, G., (2008). Bayesian estimation and selection of nonlinear vector error correction models: the case of the sugar-ethanol-oil nexus in Brazil, American Journal of Agricultural Economics.

- CBC, 2008. Is Food Commodity Securitization Worsening the World’s Food Problem? Policy Brief, Conference board of Canada [link].

- Frankel, J. 2008. The Effect of Monetary Policy on Real Commodity Prices, in J. Campbell (editor), Asset Prices and Monetary Policy, University of Chicago Press.

- Gilbert, C. L., 2009. Commodity Speculation and Commodity Investment. Unpublished paper, forthcoming in Journal of Commodity Markets and Risk Management, 2009.

- Mitchell, D., 2008. A Note on Rising Food Prices. Policy Research Working Paper No. 4682. The World Bank, Washington, DC.

- OECD-FAO, 2008. Agricultural Outlook 2008-2017. Paris and Rome.

- Samuelson, P.A., 1957. Intertemporal Price Equilibrium: A Prologue to the Theory of Speculation, Weltwirtschaftliches Archiv, 79, 181-219; reprinted in P.A. Samuelson, Collected Scientific Papers (ed. J.E. Stiglitz)

- Schmidhuber, J. 2006. Impact of an increased biomass demand use on agricultural markets, prices, and food security: A longer-term perspective. International Symposium of Notre Europe, Paris [pdf].