Introduzione1

Grazie ad un mercato decisamente dinamico, il kiwi occupa un ruolo importante ed in espansione nel commercio mondiale di frutta fresca, ormai saldamente collocato tra i primi dieci prodotti frutticoli scambiati sulle piazze internazionali. Inoltre, va detto che gli sbocchi esteri sono importanti nel caso del kiwi, in quanto circa i due terzi della produzione mondiale di kiwi sono destinati ai mercati mondiali.

In questo quadro generale, l’Italia gioca un ruolo di primo piano quale grande esportatore. Inoltre, all’interno del paniere delle esportazioni agricole del nostro paese, il kiwi rappresenta una voce importante e in attivo, contribuendo a riequilibrare un saldo che, per quanto notevolmente migliorato negli ultimi decenni, continua a mostrare un deficit di natura strutturale, soprattutto per quanto riguarda la componente degli scambi agricoli non trasformati.

Nelle pagine seguenti viene ricostruito lo scacchiere del commercio mondiale di kiwi nei suoi tratti attuali e nelle principali tendenze evolutive (paragrafo n.2). Inoltre, viene offerto un approfondimento del ruolo del nostro paese nel mercato mondiale del kiwi, assieme ad una valutazione sintetica della sua performance sui principali mercati di sbocco (paragrafo n.3). Infine, vengono proposte alcune valutazioni di sintesi circa le principali sfide che gli esportatori italiani di kiwi si troveranno ad affrontare nel prossimo futuro e sulle possibili strategie da mettere in atto (paragrafo n. 4).

Lo scenario internazionale

Secondo i dati di fonte FAO, nel biennio 2006-07 le esportazioni mondiali di kiwi hanno superato il milione di tonnellate pari ad un valore di circa 1,5 miliardi di dollari. In aggregato, il periodo 1996/97-2006/07 ha visto realizzarsi una notevole crescita dei flussi commerciali di kiwi: in termini quantitativi essa è stata del 42,6% mentre in valore la dinamica del flusso è molto più marcata, facendo registrare quasi un raddoppio (99,6%).

Nonostante la comparsa sulla scena internazionale di nuovi protagonisti, l’offerta si presenta molto concentrata (Figura 1), con i primi tre esportatori (Nuova Zelanda, Italia e Cile) che vendono il 75% circa del prodotto in quantità, un dato sostanzialmente stabile rispetto al 1996/97, quando gli stessi paesi esportavano il 74,8%. Dal punto di vista delle quantità, le esportazioni sono dominate dai tre Paesi menzionati, mentre il Belgio fa registrare un elevato flusso in valore di esportazioni di kiwi, che però è il frutto di ingenti importazioni che vengono successivamente riesportate, in linea con il ruolo che questo piccolo paese ricopre per diversi comparti del settore agroalimentare a causa dell’importanza dei suoi porti commerciali (Belrose Institute, 2009).

Figura 1 - Quote dei principali esportatori di kiwi(2006-07)

Nell’arco di tempo qui analizzato, il peso dell’Europa nell’offerta internazionale di kiwi è cresciuto e oggi Spagna, Francia, Grecia e Olanda sono diventati competitori molto agguerriti dell’Italia, con volumi crescenti di esportazione, anche se ciascuno di essi detiene quote di mercato che restano sempre ben al di sotto del 5%.

La figura 2 mostra dinamiche intense per tutti i principali esportatori, pur con tassi di crescita diversificati che vedono in testa la Nuova Zelanda e la Spagna, e la sola eccezione degli USA le cui esportazioni si riducono nel periodo osservato. L’espansione delle esportazioni italiane è vivace anche se meno accentuata rispetto alla performance neozelandese, mentre il Cile, pur in crescita, segue ad una certa distanza. Le dinamiche in valore sono ancora più marcate, a conferma della vivacità del mercato del kiwi che ha interessato tutti i continenti nell’ultimo decennio.

Figura 2 - Kiwi variazione delle esportazioni in quantità e valore per i principali esportatori (2006-07 e 1996-97)

A sostegno di questa indicazione si possono osservare le variazioni del valore medio unitario delle esportazioni di kiwi per i principali Paesi esportatori (Figura 3)2. Nella media mondiale, il valore unitario, in termini correnti, cresce da 1 dollaro al kg. del biennio 1996/97 a 1,4 dollari del 2006-07. Il dato si mostra in crescita per tutti i paesi considerati, anche se le singole situazioni sono molto diversificate, con l’Italia, il Cile e la Grecia ben al di sotto di questo valore, mentre per gli altri grandi esportatori i valori unitari delle esportazioni sono allineati se non superiori. Infine, il grafico mostra anche con chiarezza che la dinamica dei valori unitari è stata più marcata per le esportazioni di Belgio e Francia, meno vivace per il prodotto neozelandese ed ancora meno per gli altri Paesi, tra i quali l’Italia.

Figura 3 - Valori medi unitari delle esportazioni di kiwi per i principali esportatori ($/Kg)

Venendo a commentare la configurazione della domanda, va immediatamente osservato come questa presenti una dispersione molto maggiore rispetto all’offerta, con i due terzi delle importazioni totalizzati dai primi dieci acquirenti. I protagonisti della domanda internazionale di kiwi sono perlopiù paesi che non hanno una produzione interna, con le due importanti eccezioni dell’Italia e della Spagna che, consumando prodotti esteri nei mesi durante i quali non vi è kiwi nazionale, sono al tempo stesso importatori ed esportatori importanti a seconda dei diversi periodi dell’anno (Belrose Institute, 2008). I principali acquirenti di kiwi sulla piazza internazionale sono tutti paesi europei: oltre a Spagna e Italia, troviamo Belgio, Germania, Olanda e Regno Unito. A questi si aggiungono, tra i consumatori extraeuropei, Giappone e Stati Uniti. Con l’eccezione del Giappone, tutti questi Paesi sono importanti clienti dell’Italia, assieme ad Austria, Polonia e Russia. In particolare, si segnala che la domanda di quest’ultimo paese sta crescendo a ritmi molto interessanti, essendo più che raddoppiata nell’ultimo decennio.

Una considerazione a parte merita la Cina, la quale, pur con la sua ampia superficie destinata a questa coltivazione, non esporta quasi a della sua produzione che viene consumata interamente all’interno (Carbone, 2008). Gli elevati tassi di crescita dei consumi interni e l’arricchimento della dieta, soprattutto della popolazione urbana, ma non solo, in termini di frutta e ortaggi, stanno portando nel giro di pochi anni ad un aumento sensibile delle importazioni anche per questo prodotto (cresciute di circa il 90% ed oggi attestate attorno a poco meno di 30mila tonnellate). Dunque, la Cina si profila sempre più come un immenso mercato al quale guardare per saper cogliere in tempo le enormi occasioni che offrirà nel prossimo futuro (Antimiani, Henke, 2005).

Il ruolo dell’Italia nel commercio mondiale di kiwi

Questo paragrafo si concentra sulle esportazioni italiane di kiwi. In primo luogo (3.1) si offre un’analisi sintetica della misura in cui il nostro paese detiene un vantaggio commerciale nelle esportazioni di kiwi rispetto ai principali competitori. A seguire (3.2), il ruolo e l’andamento delle esportazioni italiane di kiwi vengono valutati alla luce dell’evoluzione delle esportazioni di altre importanti specie frutticole ed al comparto nel suo insieme.

Il vantaggio comparato dell’Italia nelle esportazioni di kiwi

Rispetto al resto del comparto della frutta fresca, le esportazioni in valore di kiwi nel biennio 2006/07 rappresentano poco più del 14%, mentre la stessa quota nel biennio 1996/97 si fermava al 10,6%. A questo proposito, va tenuto presente che gli altri tradizionali comparti “forti” delle esportazioni di frutta fresca italiana, come le mele e le pesche, hanno nel 2006/07 un peso pari, rispettivamente, al 24,8% e al 15,6%. E’, dunque, subito evidente che il kiwi rappresenta un prodotto di prima importanza, sebbene non l’unico, nell’ambito di questo comparto della frutta fresca a sua volta decisivo nella bilancia agroalimentare nazionale. Questo ruolo di comprimario segna una prima importante peculiarità del nostro paese rispetto agli altri protagonisti delle esportazioni di kiwi: nell’ambito della bilancia agroalimentare di Nuova Zelanda e Cile, infatti, il Kiwi occupa un ruolo ben più importante come testimonia anche l’Indice del vantaggio comparato rivelato di Balassa (IVC) che, come si vede dalla tabella 1, assume valori ben maggiori per questi due paesi (rispettivamente 22,9 e 10,7) che non per l’Italia (6,2)3. I dati riportati nella tabella mostrano anche che in tutti e tre i principali paesi esportatori di kiwi il valore assunto dall’indice si riduce nel corso del decennio.

Tabella 1 - Indice di Balassa (ICV) per i principali esportatori mondiali di kiwi

Fonte: elaborazioni su dati Fao

Interessante è anche quanto emerge dall’IVC se calcolato, invece che sul totale di tutte le esportazioni agroalimentari, sul totale delle esportazioni del solo comparto ortofrutticolo (IVCKof, Tabella 2). In questo caso i valori di gran lunga più alti dell’indicatore sono quelli relativi alla Nuova Zelanda, mentre la specializzazione dell’Italia e del Cile ne risulta ridimensionata. Ciò è, ovviamente, la diretta conseguenza della diversa importanza che le esportazioni ortofrutticole assumono nei tre paesi: mentre la Nuova Zelanda esporta soprattutto prodotti zootecnici, sia per il Cile che per l’Italia il Kiwi rappresenta solo uno delle molte voci di esportazione del comparto ortofrutticolo. Nella tabella, a mero titolo di confronto e per consentire un migliore inquadramento del dato, vengono anche riportati i valori dell’indicatore per altri paesi esportatori di Kiwi i quali risultano, in tutti i casi, non specializzati.

Tabella 2 - Indice di Balassa (IVCKof) per i principali esportatori mondiali di kiwi

Fonte: elaborazioni su dati Fao

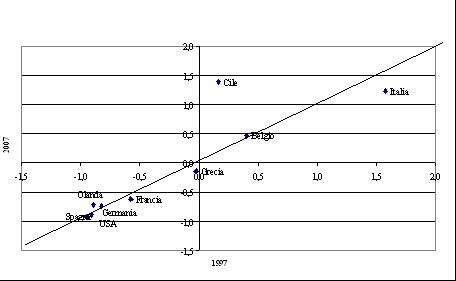

Infine, con riferimento a tutti e dieci i principali paesi esportatori di kiwi e alle due scadenze temporali considerate, il grafico della figura 4 riporta i valori dell’ IVCKof per ogni paese, normalizzato sul valore medio della specializzazione del gruppo. Questo semplice esercizio consente di valutare la posizione di ciascun paese rispetto ai principali competitori, sia in termini statici che comparati. Appartengono al primo quadrante, che individua livelli di specializzazione maggiori alla media, la Nuova Zelanda4, l’Italia, il Cile ed il Belgio. Tra questi è solo il Cile a veder aumentare notevolmente il suo indice di specializzazione; la posizione del Belgio resta pressoché invariata mentre i valori relativi a Italia e Nuova Zelanda si riducono. Tutti gli altri esportatori si trovano in campo negativo in quanto la loro specializzazione è inferiore alla media del gruppo; inoltre questa posizione relativa non subisce che variazioni molto modeste.

Figura 4 - Indice Vantaggio Comparato Rivelato kiwi su ortofrutta (ICVKof) normalizzato

Le dinamiche dell’export italiano

Venendo ora a considerare le dinamiche temporali delle vendite sui mercati esteri per l’intero comparto di riferimento del kiwi, ovvero quello frutticolo, osserviamo che queste sono state molto diversificate per le diverse specie: le mele hanno fatto registrare una crescita del valore delle esportazioni superiore al 100% nei due bienni considerati, mentre per le pesche il tasso di crescita si ferma all’11%; dal canto suo il kiwi si posiziona più vicino alle prime e, pur non raggiungendone gli stessi livelli di crescita, si attesta su di un incremento considerevole, pari al 78,4%. Rispetto al comparto della frutta fresca nel suo insieme – che ha fatto segnare, negli stessi anni, preoccupanti periodi di stagnazione – questi prodotti sono, dunque, in netta controtendenza (Figura 5)5. L’andamento declinante del peso delle esportazioni di frutta fresca nell’ambito della bilancia agroalimentare italiana, è legato alle difficoltà di adattamento che l’Italia ha mostrato al mutamento delle condizioni dello scenario competitivo, sempre più influenzato dalla grande distribuzione organizzata che ha imposto standard, criteri organizzativi e strutture logistiche, che sono diventati i veri fattori su cui si gioca la competitività internazionale in questo comparto (Bertazzoli, Giacomini, Petriccione, 2004). Tuttavia, negli ultimi anni vi è un accenno di inversione di questa tendenza negativa, che potrebbe preludere ad una ripresa più significativa.

Figura 5 - Andamenti delle esportazioni italiane di frutta fresca e di kiwi (valori in m lioi di euro)

Vale senz’altro la pena riportare brevemente l’evoluzione del valore del saldo normalizzato6 (Tabelle 3 e 4). Per quanto riguarda la frutta fresca nel suo complesso, questo indicatore passa dal 38,4% nel 1996-97 al 35,8% del 2006-07 per effetto di una crescita maggiore delle importazioni rispetto alla crescita delle esportazioni. Il kiwi segue le dinamiche del comparto, facendo registrare una contrazione del saldo normalizzato, che però si attesta, in entrambi i periodi, su un livello molto più alto rispetto al valore della frutta fresca nel suo complesso (72,3% per il 1996-97 e 70,5% per il 2006-07).

Si propone, ora, un’analisi della dinamica delle vendite sui principali mercati di sbocco, tradizionalmente rappresentati da Paesi europei. Nel 1996/97 i primi dieci paesi clienti di frutta fresca erano tutti europei e, con la sola esclusione della Svizzera, tutti partner comunitari. Nel 2006/07 si affacciano come importatori anche i nuovi Stati Membri (Polonia e Repubblica Ceca) e la Russia (Tabella 3). Questi nuovi accessi sono interessanti per motivi diversi: da un lato, l’ingresso di nuovi Paesi nell’UE ha reso questi mercati più “vicini” alle esportazioni dei partner comunitari, entrando essi nella sfera della “preferenza comunitaria” (Scoppola, 2004; Antimiani, De Filippis, Henke, 2004); dall’altro, le esportazioni italiane raggiungono un Paese come la Russia, con dinamiche di crescita economica notevoli e con consumi simili a quelli dell’Europa occidentale. Da questo punto di vista, dunque, la Russia rappresenta un mercato interessante ed emblematico delle dinamiche delle esportazioni del nostro Paese (Canali, Pieri, 2007).

Tabella 3 - Esportazioni italianedi frutta fresca, principali clienti

Fonte: elaborazioni su dati ISTAT

Se si guarda al solo kiwi, il quadro non si modifica in modo sostanziale (Tabella 4). Al primo posto, tra i clienti dell’Italia per il kiwi, si colloca saldamente la Germania, con una quota del 22%; seguono la Spagna e la Francia, mentre la Russia si colloca al 5° posto. All’8° posto si collocano gli Stati Uniti, un mercato in forte espansione.

Tabella 4 - Esportazioni italiane di kiwi, principali clienti

Fonte: elaborazioni su dati ISTAT

Le prime 10 destinazioni delle esportazioni italiane pesano, nel complesso, per il 72,2%. La concentrazione si riduce leggermente rispetto al 1996/97, quando era pari al 78,5%, in quanto si allarga il ventaglio degli acquirenti di kiwi italiano. Rispetto ai comparti più tradizionali di esportazione, la concentrazione delle esportazioni di kiwi è sempre stata inferiore (Antimiani, dell’Aquila, 2004). In particolare, considerando i primi tre mercati di sbocco nel biennio 2006/07, per il kiwi si raggiunge il 44,3% del totale (Germania, Spagna e Francia), per le pesche il 58,5% (Germania, Regno Unito e Austria), per le mele il 57,1% (Germania, Spagna, Regno Unito). Se si guarda al primo Paese cliente, la Germania copre una quota del 21,9% per il kiwi, e la stessa Germania detiene una quota “Paese” pari al 41,1% per le pesche e al 41,8% per le mele. Ancora, va segnalato che nel biennio 1996/97, il primo Paese cliente (sempre la Germania), deteneva una quota del 31,7% per il kiwi, del 49,3% per le pesche e del 63% per le mele.

È anche interessante osservare il grado di copertura del prodotto italiano rispetto ai principali sbocchi e la sua evoluzione nel tempo (Figura 6)7. Naturalmente, in questo caso l’indicatore è costruito con riferimento esclusivo al kiwi. Si noti, innanzitutto, una rilevante capacità di copertura del prodotto italiano (sempre superiore ad un terzo della domanda interna) su tutti i principali sbocchi europei (con la sola eccezione del Belgio e, al di fuori dell’Europa, degli USA). Se si legge questo dato alla luce della forte stagionalità del prodotto, a fronte di una domanda distribuita su di un arco temporale ben più esteso, la copertura di questi mercati appare ancora più spiccata. In altri termini, il kiwi acquistato da altri fornitori è con tutta probabilità un prodotto complementare al nostro e non sostitutivo. Dunque, gli acquisti di kiwi da altri fornitori avvengono perlopiù in periodi dell’anno nei quali non è disponibile sul mercato il prodotto italiano. Nonostante questo dato rassicurante, va segnalata anche una leggera ma non insignificante riduzione del grado di copertura del prodotto nazionale anche sui nostri principali, tradizionali e più prossimi mercati di sbocco. Questa è una tendenza che va senz’altro monitorata nel prossimo futuro e le cui cause vanno indagate in quanto potrebbe derivare da fenomeni diversi anche se non incompatibili, come: i) un aumento della domanda interna nei periodi non coperti dal prodotto italiano; ii) un aumento della capacità di penetrazione da parte di competitors presenti sul mercato nello stesso periodo e in grado di spiazzare il nostro prodotto; iii) uno spostamento della domanda verso varietà/tipologie di prodotto diverse da quelle italiane.

Figura 6 - Grado di copertura delle esportazioni italiane (%)

Alcune riflessioni conclusive

L’analisi condotta ha messo in luce alcune tendenze prevalenti nel mercato internazionale del kiwi e, in particolare, ha indicato alcune opportunità e minacce con le quali si dovrà confrontare l’Italia nel prossimo futuro. Elementi di forza possono essere sintetizzati nei punti seguenti:

- Il mercato mondiale di questo prodotto non sembra ancora essere entrato nella sua fase di maturità, come è testimoniato da tassi di crescita degli scambi che permangono su di un trend decisamente vivace.

- Nuovi importanti acquirenti esprimono una domanda crescente di questo prodotto, creando nuove occasioni per i paesi esportatori.

- L’offerta resta fortemente concentrata e l’Italia permane saldamente nella triade dei maggiori esportatori come fornitore privilegiato del mercato europeo, rifornendo tanto i partner comunitari che i nuovi mercati emergenti, tra i quali è da segnalare la Russia.

- Le esportazioni italiane nel mondo hanno continuato ad espandersi tanto nei paesi dove il prodotto era già presente, che su nuovi mercati.

Debolezze e minacce non trascurabili, tuttavia, oscurano il quadro appena tratteggiato e non vanno certo sottovalutate. Tra queste vale la pena ricordare:

- La progressiva affermazione di nuovi paesi produttori, i cui vivaci tassi di vendita sui mercati esteri ne stanno facendo quantomeno dei protagonisti in nuce. Tra questi si ricordano Spagna e Iran, oltre a Grecia e Francia.

- Il livello relativamente basso del valore unitario delle esportazioni italiane di kiwi e la sua debole dinamica nel periodo recente non vanno erroneamente interpretati come un fattore di maggiore competitività del kiwi italiano rispetto a quello dei concorrenti. Questa conclusione sarebbe, infatti, legittima solo se i maggiori prezzi dei concorrenti ne penalizzassero le vendite, mentre così non è, come i dati hanno chiaramente mostrato. Viceversa, questa debolezza dei prezzi spuntati dal nostro prodotto va considerata come un indizio di una catena del valore che non riesce ad esprimersi al meglio e a garantire maggiore redditività alle risorse impiegate.

- A rafforzare questo dato, troviamo anche la leggera flessione della capacità di penetrazione di alcuni importanti mercati da parte del kiwi italiano.

In definitiva, la dinamica della domanda di kiwi in molti paesi offre un’ulteriore prospettiva di sviluppo per la coltura che, però, potrà concretizzarsi solo attraverso una forte attenzione all’ottenimento di un prodotto di qualità, dall’identità spiccata, che sappia innovarsi per rispondere alle sempre nuove istanze del consumatore e che sia rispettoso degli standard normativi e di quelli proposti/imposti dalla distribuzione. Anche nel caso del kiwi, come per molte altre filiere di produzione – soprattutto in un paese come il nostro, caratterizzato da un tessuto produttivo estremamente frammentato – condizione necessaria, anche se non sufficiente, per ottenere tutto questo è saper creare un coordinamento stabile tra i diversi stakeholders lungo la filiera, siano essi privati ma anche pubblici (come ad esempio le istituzioni preposte alla ricerca e all’assistenza tecnica). Senza coordinamento e cooperazione non si realizzano quelle economie di scala e di scopo che migliorano l’efficienza; non si realizzano volumi critici che consentono di affermare identità e reputazione; non si controllano le condizioni di vendita; non si generano le complementarità e le sinergie che portano all’innovazione.

Riferimenti bibliografici

- Antimiani A., De Filippis F., Henke R., 2006. Allargamento dell’Unione Europea e specializzazione del commercio agroalimentare, QA– Rivista dell’Associazione Rossi-Doria, 2. 43-74

- Antimiani A., dell’Aquila C., 2004. La posizione competitiva dell’Italia nel commercio l’estero, in Bertazzoli A., Giacomini G., Petriccione G. (a cura di), Il sistema ortofrutticolo italiano di fronte ai nuovi scenari competitivi, INEA, collana Studi & Ricerche, ESI, Napoli. 339-376.

- Antimiani A., Henke R., 2005. Struttura e specializzazione degli scambi agro-alimentari tra Italia e Cina, Rivista di Economia Agraria, Rivista di Economia Agraria, 4.

- Belrose Intitute, 2009. World Kiwifruit Review. 2009 Edition, [link]. 2-100.

- Belrose Institute, 2008. World Kiwifruit Review. 2008 Edition, [link]. 2-98.

- Bertazzoli A., Giacomini C., Petriccione G., (a cura di), 2004. Il sistema ortofrutticolo italiano di fronte ai nuovi scenari competitivi, INEA, collana Studi & Ricerche, ESI, (Napoli).1-396.

- Canali G., Pieri R., 2007. Gli scambi agroalimentari con la Russia, in INEA, Il commercio con l’estero dei prodotti agroalimentari, ESI (Napoli). 123-140.

- Carbone A., 2008. Il Kiwi: caratteristiche dell’offerta, protagonisti del mercato mondiale e tendenze della domanda, Rapporto di ricerca progetto Pral 118/2003, Mimeo.

- Carbone A, Henke R.,2009, Il commercio con l’estero del kiwi: un caso di successo?”, in Italus Hortus, vol. 16 n.5

- De Benedictis L., Tamberi M., 2002. A Note on the Balassa Index of Revealed Comparative Adantage, WP 158 Università Politecnica delle Marche (Ancona), 1-37.

- INEA, annate varie. Il commercio con l’estero dei prodotti agroalimentari, ESI; Napoli.

- ISMEA, 2008. Nuovi protagonisti nel mercato mondiale: Brasile, Cina e India. Le sfide per il sistema agroalimentare italiano, Studi Ismea (Roma), 1-343.

- Scoppola M., 2004. Il commercio internazionale dei prodotti agroalimentari: la posizione e le prospettive dell’Italia in un’Europa allargata, in Defrancesco E. (a cura di). La liberalizzazione degli scambi del prodotti agricoli tra conflitti e accordi. Il ruolo dell’Italia, Franco Angeli (Milano).

- 1. La ricerca i cui risultati sono presentati in questo lavoro ha beneficiato del sostegno finanziario del Ministero dell’Istruzione, Università e Ricerca (Programma di Ricerca Scientifica di Rilevante Interesse Nazionale 2007 su “Politiche dell’Unione Europea, processi di integrazione economica e commerciale ed esiti del negoziato WTO”).

- 2. Il valore unitario, in questo caso misurato in dollari correnti per chilo di prodotto esportato, è una usuale proxy del prezzo medio del prodotto esportato e riflette il livello qualitativo del prodotto e la presenza di elementi che aggiungono valore al bene finale; in questo giocano un ruolo importante la pezzatura dei frutti, il confezionamento, il calendario di presenza sul mercato, la presenza di eventuali certificazioni e/o brevetti e tutte le altre caratteristiche che possono conferire un qualche grado di potere contrattuale al venditore.

- 3. L’indice di Balassa misura la specializzazione relativa di un paese nelle esportazioni di un dato prodotto, rispetto al peso che quel prodotto ha sulle esportazioni mondiali complessive (De Benedictis e Tamberi, 2002): IVC = Xij/Xj/Xiw/Xw Un paese è specializzato quando IVC>1; Un paese è despecializzato se IVC<1. Dove j indica il paese, i indica il prodotto, w il mondo. L’indice, quindi, dice se un paese concentra o meno in un particolare prodotto o settore una quota delle sue esportazioni superiore a quella media dei suoi concorrenti. L’indice varia fra zero e infinito e quando è superiore a uno indica la presenza di specializzazione relativa.

- 4. La Nuova Zelanda non compare in realtà nel grafico in quanto la sua inclusione ne altererebbe la scala impedendo una buona visualizzazione degli altri paesi. Ciò accade in quanto, come è chiaro anche dalle cifre riportate nella tabella 2, il paese rappresenta un outlier rispetto al gruppo a causa della sua elevatissima specializzazione. La sua posizione nel grafico è, infatti, molto in alto destra anche se ben al di sotto della bisettrice.

- 5. Per un’analisi degli andamenti commerciali del kiwi e di altri prodotti, si veda il Rapporto INEA sul commercio con l’estero dei prodotti agroalimentari (annate varie).

- 6. Il saldo normalizzato, come è noto è pari al rapporto percentuale tra il saldo ed il volume di commercio. Un valore dell’indicatore prossimo a -100% indica una situazione di importazione netta (esportazioni pari a zero); al contrario, un valore prossimo a +100% indica una situazione di esportazione netta (importazioni pari a zero). Un valore stabilmente positivo del saldo normalizzato di un determinato Paese per uno specifico prodotto indica una situazione di eccedenza per cui il Paese in questione tende ad essere esportatore stabile per lo specifico prodotto.

- 7. Il grado di copertura è dato dalla quota delle esportazioni di un paese sulle importazioni complessive del suo cliente. Può essere calcolato per singoli prodotti o per aggregati più ampi. In questo caso è stato calcolato sulle quantità scambiate, evitando in questo modo l’influenza dell’effetto “prezzo” che, in alcune circostanze, può essere elevato (anche come conseguenza della contro-stagionalità del prodotto).