Premessa

Il carico fiscale sul settore agricolo è considerevolmente inferiore a quello gravante sugli altri settori dell’economia, come documentato ampiamente nel capitolo dedicato alla politica fiscale dell’Annuario dell’Agricoltura Italiana, pubblicato dall’INEA.

Malgrado ciò le richieste di un suo ulteriore abbassamento sono state una costante della politica delle organizzazioni professionali, con particolare riguardo alla diminuzione o abolizione dell’IRAP e ad una profonda revisione della struttura degli oneri previdenziali, richiesta quest’ultima che è stata ribadita con forza nella recente manifestazione dell’8 novembre 2005 a Bologna promossa unitariamente da Cia, Confagricoltura, Copagri, Legacoop-Agroalimentare e Agci-Agricoltura.

Non c’è dubbio che, per un settore che non è mai riuscito a risolvere i problemi dei suoi rapporti economici con gli attori a valle e che congiunturalmente sta attraversando un periodo di profonde trasformazioni, richiedere un alleggerimento degli unici costi, che sono di diretta competenza dell’autorità politica, possa sembrare una scorciatoia praticabile, che, a differenza di altre e più complesse strategie, avrebbe un effetto immediato sotto il profilo strettamente contabile.

In realtà l’attuale struttura del prelievo pubblico, anche a prescindere dal suo livello quantitativo, contiene in sé notevoli elementi di incoerenza, che non verrebbero eliminati ma semmai accentuati da un accoglimento, anche parziale, delle richieste delle organizzazioni professionali; accoglimento che avrebbe probabilmente come unico effetto, un generico ed erratico sostegno al reddito degli agricoltori. In particolare esiste una sostanziale diversità di carico fiscale in funzione della forma giuridica dell’impresa, il che non ha una spiegazione economica accettabile, così come esiste una ancor più profonda distorsione nella distribuzione dell’imposizione sul reddito degli imprenditori agricoli, il che non ha una spiegazione sociale accettabile.

Entrambi i problemi sono stati finora scarsamente analizzati da un punto di vista quantitativo, se si eccettuano alcune analisi parziali comparse sul Rapporto sullo stato dell’agricoltura italiana, pubblicato dall’Inea nel 2004 e sull’Annuario dell’Agricoltura Italiana in corso di pubblicazione. Del primo problema si parlerà nel prossimo paragrafo, mentre in quello successivo saranno trattati gli effetti redistributivi dell’IRPEF e dell’IRAP.

L’analisi verrà svolta a livello aggregato per l’anno 2002, ultimo per il quale si possiedono informazioni statistiche sufficienti, in particolar modo quelle derivanti dall’indagine dell’Istat sui risultati economici delle aziende agricole (REA), che proprio per tale anno è stata significativamente riorganizzata ed a livello disaggregato, per quanto riguarda la distribuzione del carico fiscale per classi di utile aziendale per l’anno 2001, ultimo anno per cui sono disponibili le statistiche del Ministero dell’Economia sulle dichiarazioni dei redditi1.

Prelievo pubblico e forma giuridica dell’impresa

E’ opinione comune che per motivi di efficienza il sistema fiscale non dovrebbe interferire con la scelta della forma giuridica dell’impresa da parte dell’imprenditore, scelta che tra le diverse tipologie offerte dall’ordinamento giuridico avviene di solito in ragione delle dimensioni aziendali.

E’ altrettanto noto che tale principio non sempre trova una puntuale applicazione; nel caso dell’agricoltura sembra essere particolarmente disatteso, soprattutto riguardo al prelievo tributario.

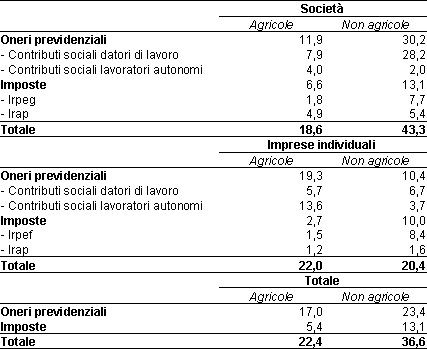

La tabella n.1 riporta per le imprese del settore agricolo, per le società non finanziarie e per le famiglie produttrici appartenenti agli altri settori dell’economia, i valori dell’incidenza delle diverse tipologie del prelievo pubblico, (contributi sociali, IRPEF, IRPEG, IRAP), riferibili al risultato netto di gestione, al lordo degli oneri sociali, distinguendo tra le imprese individuali e le società (di persone e di capitali).

Tabella 1 - Prelievo pubblico sul risultato netto di gestione

Anno 2002, incidenza percentuale

-

Il quadro è piuttosto eloquente e si presta a due osservazioni preliminari: le imprese agricole, nel loro insieme sono soggette ad un prelievo, che in termini di reddito aziendale è poco più del 60%, di quello proprio delle altre imprese non agricole; peraltro tale divario è dovuto principalmente alle differenze che esistono a livello delle società, in ragione del diverso impatto degli oneri previdenziali. La minore aliquota contributiva (sei punti percentuali in meno) e il massiccio ricorso, nel settore agricolo al lavoro dipendente irregolare (oltre il 60% della forza lavoro complessiva), causano una differenza di quasi diciannove punti percentuali tra i due aggregati. Viceversa per quanto riguarda le imprese individuali il peso degli oneri sociali a carico dei lavoratori autonomi è particolarmente rilevante, anche se ciò è dovuto alla struttura dell’impresa agricola, in cui questa tipologia di lavoro è assolutamente prevalente. D’altro canto è probabile che in un’analisi più disaggregata settori come il commercio al dettaglio o le costruzioni presenterebbero livelli di prelievo contributivo del tutto analoghi;

-

altrettanto significativo è il divario per ciò che concerne il prelievo tributario, con particolare riguardo all’IRPEG per le società ed all’IRPEF ed all’IRAP per le imprese individuali. Per quanto riguarda le società, si tratta di una sorta di agevolazione fai da te; da quando nell’ormai lontano 1990 il reddito di tali soggetti fu determinato in base alle scritture contabili, circa il 60% delle società di capitali, che operano nel settore agricolo, presenta sistematicamente un bilancio fiscale in perdita. Di conseguenza il risultato netto di gestione indicato nell’indagine REA è paradossalmente pari a più di cinque volte il reddito assoggettato ad IRPEG. Una situazione abbastanza incomprensibile da un punto di vista strettamente economico. Nello stesso tempo, per le imprese individuali, la determinazione del reddito su base catastale per quanto riguarda l’IRPEF e la particolare determinazione della base imponibile, nonché l’aliquota agevolata, per quanto riguarda l’IRAP portano a valori complessivi d’incidenza del tutto trascurabili (meno del 3%). Su questo piano le insistenti richieste di abolizione o comunque di congelamento strutturale dell’aliquota agevolata dell’IRAP, lasciano molto perplessi.

Si può dire che una struttura del genere rappresenta un ostacolo obiettivo all’espansione dimensionale dell’impresa agricola, se si fa l’ipotesi, che a dimensioni più grandi debbano corrispondere, come poi di fatto avviene, forme giuridiche più sofisticate.

Il passaggio da impresa individuale a società di persone ed ancor di più a società di capitale implica un aggravio fiscale netto ed obblighi contabili più stringenti, il che costituisce una remora non indifferente. Sul piano tributario, si passa infatti ad un livello di reddito imponibile, calcolato in base al bilancio, che per le imprese con utile è di circa dieci volte quello determinato catastalmente e ad una base imponibile IRAP che è circa il doppio, di quella determinabile con le regole applicabili alle imprese individuali. A seconda della tipologia scelta, come si evince anche dalla tabella 1, tale aggravio può variare tra i sette e i dieci punti percentuali.

Un discorso analogo si può fare per gli aspetti contributivi, in quanto la sostituzione di lavoro dipendente regolare al lavoro autonomo, proprio dell’impresa individuale, implica un aggravio contributivo netto. Ai salari correnti, gli oneri sociali a carico del datore di lavoro per un lavoratore dipendente sono di circa il 30% superiori di quelli a carico di un lavoratore autonomo.

Di conseguenza la riformulazione della struttura degli oneri sociali, di cui attualmente si discute, che dovrebbe comunque prevedere una riduzione di quelli a carico del lavoro autonomo, con probabile diminuzione delle future prestazioni previdenziali, contribuirà certamente ad un ulteriore divaricazione tra le due tipologie di impresa.

In realtà sarebbe preferibile una revisione della struttura tributaria, rispetto a quella previdenziale, orientata su due criteri: l’estensione alle società delle regole, proprie delle imprese individuali, per la determinazione della base imponibile IRAP, detassando completamente gli investimenti si darebbe un incentivo non indifferente all’ammodernamento del settore, e l’applicazione a tutte le imprese della determinazione del reddito in base al bilancio, rendendo la scelta della tipologia d’impresa non influenzabile da considerazioni di tipo fiscale e nello stesso tempo eliminerebbe le attuali distorsioni distributive.

Prelievo tributario e progressività

Il prelievo tributario sulle imprese individuali è particolarmente modesto, ma l’aspetto aggregato nasconde una realtà molto più complessa, che messa in luce attraverso un’analisi della distribuzione del carico fiscale per classi di reddito, finisce peraltro per rafforzare le conclusioni a cui si è finora pervenuti.

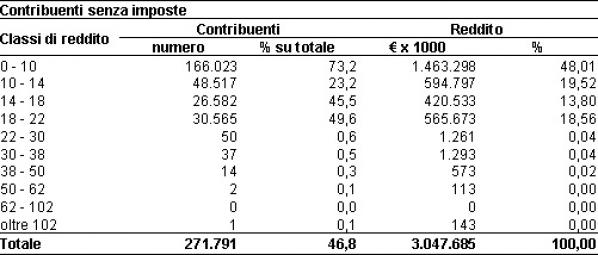

La distribuzione degli imprenditori agricoli per classi di reddito d’impresa, e la relativa incidenza dell’Irpef e dell’IRAP per il 2001 la si può leggere nella tabella n. 2. Il reddito è stato determinato applicando al volume di affari dichiarato a fini IVA le percentuali di redditività (intese come il rapporto tra il risultato di gestione ed il fatturato) risultanti dall’indagine REA dell’Istat. Il reddito così ottenuto è probabilmente sottostimato in quanto il volume d’affari dichiarato è inferiore di circa il 30% rispetto al fatturato stimato nell’indagine Istat. Le imposte sono ovviamente quelle risultanti dalle dichiarazioni dei redditi.

Sono state prese in considerazione tutte le persone fisiche tenute alla dichiarazione IVA, in quanto titolari di un impresa agricola, e che percepiscono redditi di natura fondiaria (dominicale, agrario e di allevamento) determinabili catastalmente, o di impresa, determinabili in base a bilancio o sono soci di società di persone, che esercitano la loro attività nel settore agricolo. Per tali soggetti il reddito agricolo fiscalmente determinato, costituisce ordinariamente, ad eccezione delle classi più elevate, solo una percentuale modesta del reddito complessivamente percepito (godono spesso anche di redditi da lavoro dipendente o da pensione ); pertanto, per l’IRPEF ne è stata fatta una ripartizione pro-quota.

Tabella 2 - Distribuzione del reddito ed incidenza delle imposte sull'impresa agricola

Anno 2001, limiti delle classi e valori in migliaia di euro

Si può anzitutto osservare che la determinazione del reddito su base catastale, il sistema di detrazioni proprio dell’IRPEF ed il particolare metodo di calcolo della base imponibile dell’IRAP fanno sì che quasi il 50% di tutti gli imprenditori agricoli, a cui può essere imputato circa il 40% del reddito complessivo, non paghi né l’IRPEF , né l’IRAP pur godendo di redditi anche se non particolarmente rilevanti. Il fenomeno diventa trascurabile per un reddito superiore ai 22.000 euro, ed è dovuto principalmente alla presenza di redditi diversi da quelli agricoli o di familiari a carico, le cui detrazioni azzerano l’imposta; esso probabilmente è destinato ad aumentare nel 2003, per l’istituzione della c.d. no-tax area che ha introdotto una detrazione generalizzata dal reddito.

Metà quindi del reddito imputabile alle imprese individuali è sostanzialmente esente da qualsiasi carico tributario e questa è probabilmente la ragione principale del basso livello della pressione tributaria che è stato riscontrato nel paragrafo precedente.

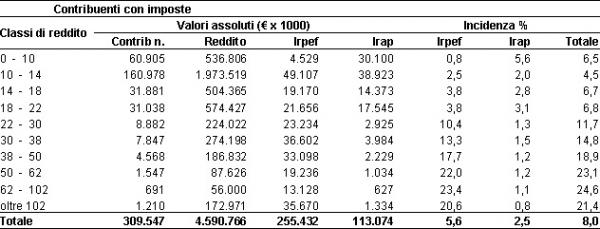

L’aspetto più interessante peraltro è dato dalla distribuzione dell’incidenza dell’IRPEF e dell’IRAP che si può leggere nella seconda parte della tabella.

Come si può vedere l’insieme dei contribuenti è sostanzialmente diviso in due parti; la stragrande maggioranza ha un reddito inferiore ai 22 mila euro (a questa soglia finisce di fatto l’effetto delle detrazioni) ed un’imposizione sul reddito tutto sommato modesta; l’IRPEF mostra una blanda progressività e comunque i valori all’interno delle classi sono piuttosto erratici. Esiste poi un gruppo relativamente piccolo, pari a circa l’8% della popolazione, ma a cui va poco più del 20% del reddito complessivo, nei cui riguardi, con l’eccezione dell’ultima classe, l’IRPEF sembra comportarsi come una normale imposta progressiva. Si tratta di un gruppo molto particolare in quanto è composto prevalentemente da soci di società di persone che, ricevendo redditi determinati prevalentemente in base a bilancio, ovviamente si situano nelle classi di reddito più alte e pagano un’imposta relativamente elevata. Anche nei confronti di questo gruppo l’IRAP sembra svolgere un ruolo appropriato in quanto a partire dai redditi superiori ai 38 mila euro la sua incidenza è particolarmente modesta ed è decrescente al crescere del reddito, segno di una base imponibile ridotta per la probabile presenza a quei livelli di reddito di acquisti di beni strumentali, che sono integralmente deducibili per le imprese individuali del settore agricolo.

Si può concludere che la determinazione del reddito su base catastale, accoppiata alla complessa struttura dell’IRPEF, fa perdere generalmente a questa imposta qualsiasi funzione redistributiva e determina per la stragrande maggioranza dei contribuenti un livello di imposizione particolarmente modesto (meno del 3% del reddito effettivo). Inoltre, per i redditi più bassi, la presenza dell’IRAP dà luogo a fenomeni di regressività nell’incidenza omplessiva. L’esistenza di una vasta area di esenzione non muta questa conclusione, in quanto tale fenomeno non è direttamente funzione del livello del reddito. Sia pure con percentuali diverse i contribuenti esenti si distribuiscono in quasi tutte le classi, anche se sono maggiormente presenti in quelle più basse. Solo per un piccolo e particolare gruppo di contribuenti si verifica contemporaneamente che l’incidenza media sia elevata, che l’IRPEF adempia alla sua funzione naturale e che l’IRAP costituisca un incentivo agli investimenti.

Peraltro proprio l’altezza dell’aliquota media, con quasi quattordici punti percentuali di differenza, rispetto a quella di tutti gli altri contribuenti, conferma quanto già detto nel paragrafo precedente. Il passaggio dall’una all’altra forma giuridica, in questo caso da impresa individuale a società di persone non è favorito dal sistema tributario ed ulteriori diminuzioni della pressione fiscale sulle sole imprese individuali non miglioreranno certo la situazione.

Riferimenti bibliografici

- Bosi P., Guerra M.C. (2004), I tributi nell’economia italiana, Il Mulino, Bologna

- Inea (2004), Annuario dell’agricoltura italiana, volume LVII, ESI, Napoli

- Inea (2004), Rapporto sullo stato dell’agricoltura italiana, Inea, Roma

- Tosoni G.P.(2003), Agricoltura e fisco, Il Sole 24 Ore, Milano

- Istat (2005), Conti economici nazionali per settore istituzionale Anni 1980-2003 (http://www.istat.it/)

- Istat (2005), I risultati economici delle aziende agricole (REA) Anno 2002 (http://www.istat.it/)

- Ministero dell’Economia e delle Finanze (2004), Le dichiarazioni in cifre, Analisi statistiche-anno d’imposta 2001 (CD-ROM)

- 1. Come sommariamente indicato nel testo i dati di base sui redditi delle imprese agricole utilizzati per la costruzione della tabella n.1, derivano per le imprese agricole dall’indagine Istat e per gli altri settori dai “Conti per settore istituzionali” relativamente alle “Società non finanziarie” per le società (escludendo pertanto le imprese bancarie, assicurative ecc.) ed alle “Famiglie produttrici” per quanto riguarda le imprese individuali. Le imposte attribuite ai due aggregati derivano dalle elaborazioni del Ministero dell’Economia sulle dichiarazioni dei redditi,. Poiché le società includono anche quelle di persone, ad esse è stata attribuita la quota di IRPEF imputabili ai soci. Per quanto riguarda la tabella n. 2 i redditi catastali dichiarati sono stati rivalutati applicando al volume di affari risultante dalle dichiarazioni ai fini dell’IVA, per ciascuna classe di reddito, dei coefficienti elaborati sulla base dei rapporti tra risultato di gestione e fatturato, risultanti dall’indagine REA. I valori assoluti delle variabili non stati inseriti per ragioni di spazio ma l’autore è disposto a fornirli, così come a dare ogni chiarimento sugli aspetti metodologici. (antonio.cristofaro@unina.it)

Commenti

Utente non regi... (non verificato)

Gio, 01/01/1970 - 01:00

Collegamento permanente

commento Le distorsioni delle

Ho letto con grande interesse l'articolo. In effetti, come anticipa l'autore, è scarsamente oggetto di discussione e di analisi. Spero che il tema venga ripreso e analizzato con maggiore dettaglio, comprendendo anche altre forme fiscali agevolative (quali l'IVA).

Commento originariamente inviato da 'bruna zolin' in data 26/08/2006.